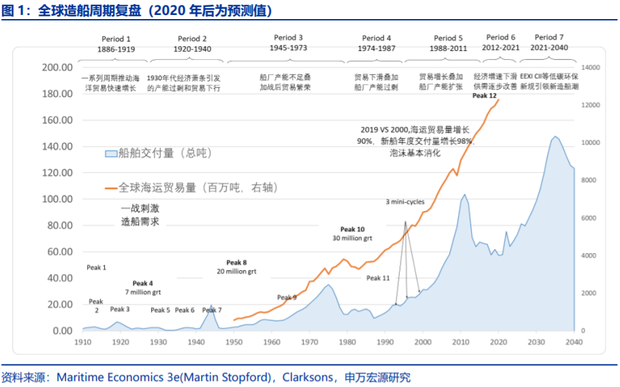

造船行业的周期跨度比较长,一般有20-30年。从历史来看,二战、1960-1973年和1990-2010年,是过去三轮造船大周期。

去年以来,集装箱船、干散货船的盈利上行促使新船订单量激增,今年新签订单交付周期已排至2024年,加上全球“碳中和”的影响,传统动力的老旧船只面临效率下行的窘况,新能源船只将加速替代老旧船舶,船舶动力技术以及能源燃料迎来变革。

对此,申万宏源预计,造船业的新一轮上行周期(2021-2038年)已经启动。其研报分析称,预计2024年中国船舶合理估值为3320亿元,折现至2021年合理市值为2659亿元,相较于现在市值1174亿元有126%的上涨空间。

物流供应链、船龄和技术共同推动本轮造船周期起点

目前来看,疫情持续反复的情况使得全球物流供应链拥堵。美欧主要港口拥堵导致运价涨幅超5倍,全球船舶运行效率大幅下降,推动对新船订单需求的超预期上升。

此外,船东利润修复,资本开支能力和意愿重新强化,下游景气程度超预期已经逐步传导至上游造船行业。

除了物流供应链带动造船需求,船龄和技术也共同驱动新造船订单景气周期的到来。

数据显示,从全球范围来看,接近10%的船只在2021-2022年将到达20年船龄,直接淘汰的概率较大。此外,还有接近20%的船只达到15年船龄,未来脱硫或新能源改造经济性较低,这意味着这些船只有较强的替换需求。

综合来看,未来行业将迎来15年级别的替换景气周期。另外,全球倡导“碳中和”也有利于造船行业长期订单的持续性。

2023年1月1日起,现有船舶能效指数(EEXI)、碳强度指标等级(CII)将生效。按照克拉克森测算,40%的散货和油轮以及部分集装箱无法满足标准,需要采取降速等措施,当前替代燃料包括天然气,甲醇,氨,氢等,2023年新能源船技术路线确定后,替代需求将大幅增加。

有别于大众的认识

此前,市场对于造船周期的位置一直存在分歧。按照20-25年产能替换周期,上一轮造船周期1996-2011交付高峰,将于2021-2035年进入替代高峰,替换需求逐季上行。

自从航运周期在2016年触底反弹,航运公司资产负债表至今持续修复了5年,景气度开始向航运传导,新造船量价齐升,涨价后2021年订造的新船将于2023年交付并贡献利润。

申万宏源认为,2021年不是本轮周期的高点,仅仅是十五年级别的周期上行的起点。

另一方面,市场此前并未充分认识到中国船舶的变化。

资产质量方面,重组后注入的江南造船厂,广船国际当前民船手持订单国内排名分别为第二第三,手持订单总额是外高桥加澄西船厂的1.8倍,推动中国船舶整体造船能力及手持订单总额显著提升。

竞争力方面,十年技术迭代,中国船舶竞争力今非昔比。上一轮在日韩船厂基本饱和的情况下,中国造船厂在周期尾声占据全球40-50%份额。

本轮周期,中国头部造船公司的竞争力显著提升。在大型集装箱船,LPG船,LNG船,FSRU,豪华邮轮等高附加值船型有了突破。数据显示,周期之初日韩船厂尚未饱和的情况下,中国新接订单份额已达到40-50%,具有较高市占率。

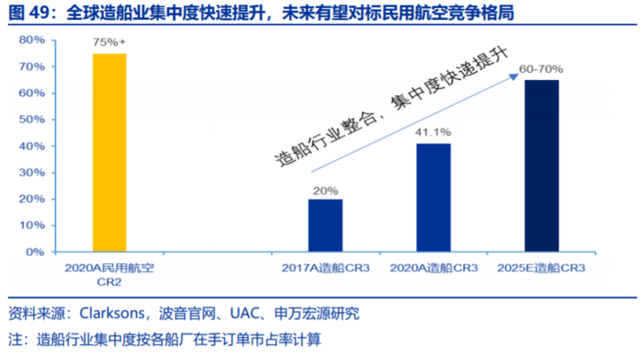

全球造船业整合趋势显著

与航空制造业过去的整合历史类似,目前全球造船行业处于整合阶段。中日韩三国造船龙头整合后,全球竞争格局趋于稳定的节点,长期利润率有望上行。

类似曾经的波音空客,中日韩头部船厂整合重组趋势明显。具体来看:

中国南北船合并整合资源:中国造船业龙头中船重工与中船集团(俗称“南北船”)实现合并,合并重组后形成的中国船舶集团有限公司成为全球最大的造船集团。

韩国造船业整合:韩国现代重工和大宇造船的合并有望成为韩国造船业有史以来金额最大的一次股权收购。而新成立的合资公司体量将是韩国另一造船“巨头”三星重工的2倍。

日本前两大船厂整合:日本最大船企今治造船株式会社与第二大船企日本海洋联合公司宣布就资本和业务合作达成基本协议,目的是引领整个日本造船业的发展,以对抗在价格与市场份额上占优势的中国和韩国造船业。

随着不断整合,全球造船业也进入了寡头垄断的新局面。

从中国来看,华东地区造船厂密集,制造业产业集群完整的竞争优势,较日韩相对分散的船厂分布具备更强的竞争力,东南亚等其他国际短期难以复制。

此外值得一提的是,造船行业投资需要有动态思维。申万宏源指出,由于收入利润滞后新船订单2-3年,股价与新造船量价的关联性远高于当期利润。

数据显示,年初至今,新造船价格已上涨30%。申万宏源根据复盘过去几轮周期得出,新造船价格一旦进入上行周期,造船价格高点是底部的2-2.5倍,而在原材料价格上涨的同时,造船行业的利润率将同步扩张。

(文章来源:申万宏源)

文章来源:申万宏源