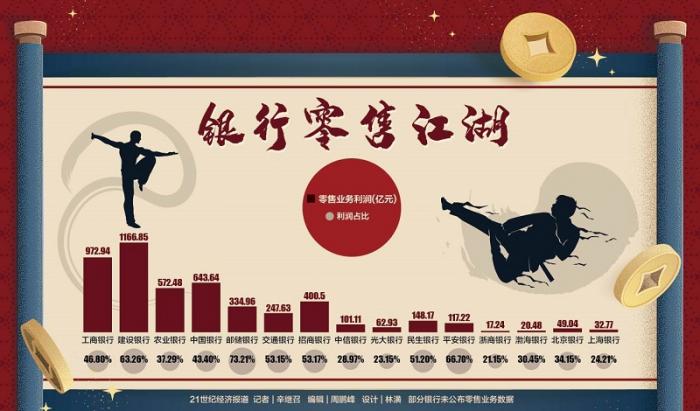

多个银行零售金融业务利润占比超60%。

“只有在潮水退去时,你才会知道谁一直在裸泳”——巴菲特这一经典投资名言,放到零售金融行业身上同样成立。

在新冠疫情深刻影响全球和国内经济的同时,各大商业银行再强调“大零售”战略转型并实施数年后,零售金融业绩开始“洗澡”,出现分化。

银行零售业务转型战事进行时,从近日陆续发布的中报不难感受到这一竞争“火拼”之激烈。9月10日,21世纪经济报道记者梳理各主要银行的中报发现,数字化、财富管理等成为争夺焦点。

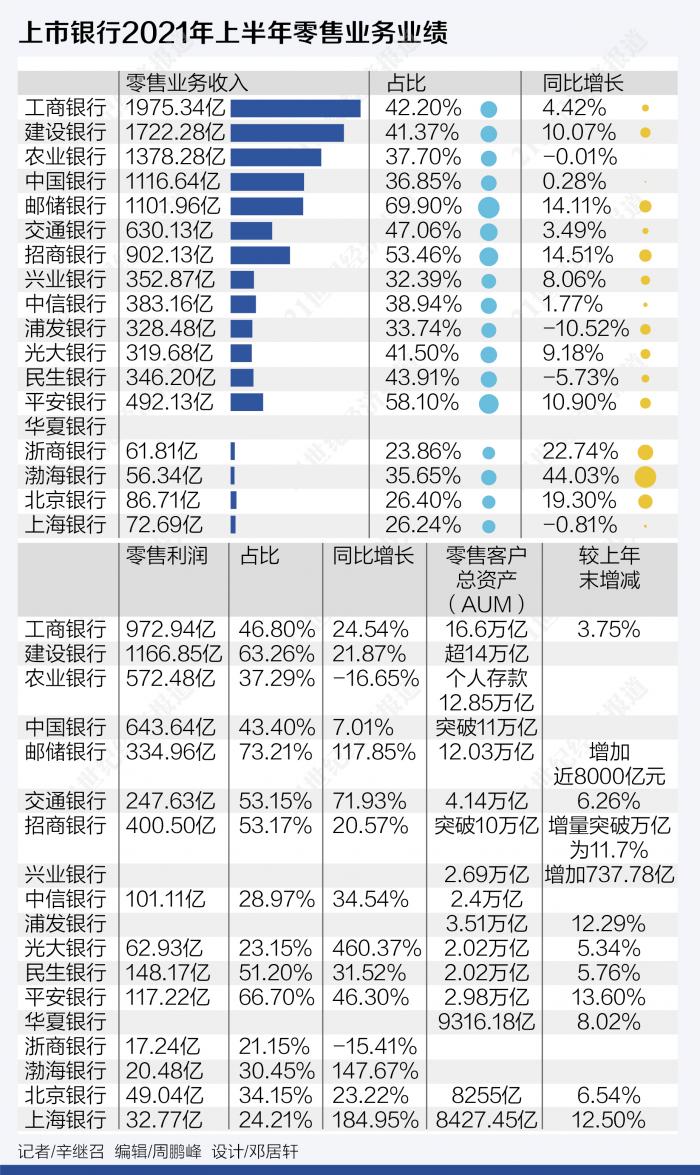

2021年上半年,各银行零售营业收入及利润总额继续增长的同时,其在全行总收入、总利润中的占比普遍提高,数家银行该两项占比数据超过40%、50%。

国有大行中,工行稳居零售银行业务收入第一,零售营收占比42.20%,但利润额不及建行屈居第二。股份行中,招行以902.13亿元零售业务收入继续领跑,占全行营收比例为53.46%,同比增长14.51%。

此外,银行个人客户规模、AUM(管理客户总资产)以及手机银行APP用户数、活跃度亦表现亮眼。2021年上半年,上述数据的天花板分别是:农行个人客户总量8.69亿户、工行AUM16.6万亿元、工行手机银行APP用户数4.43亿户、建行手机银行APP月活(MAU)1.42亿户。

但银行零售业务增长普遍向好的同时,有银行在前述核心指标上出现下滑,如农行、民生、浦发三家银行零售业务收入分别下跌0.01%、5.73%、10.52%,农行、浙商银行零售利润分别下跌16.65%、15.41%。工行、建行、农行三家国有银行个人消费贷款规模减少。与此同时,也有银行开始思考银行零售业务定位,调整“大零售”转型的方向与重心。

业绩:收入、利润分化

2021年上半年,国有大行零售银行出现大幅分化,建行零售业务收入增速仍超10%,且是唯一零售利润超千亿的银行;农行零售业务营业收入出现罕见的下降。

2021年上半年,工行以1975.34亿元零售收入居首位,占全部营业收入的比例为42.20%,同比增长4.42%。零售利润为972.94亿元,占全部利润的比重为46.80%,同比大增24.54%。工行在半年报中表示,其持续推进“第一个人金融银行战略”,个人金融业务板块营业贡献成为工行营业收入增长的主要支撑。

建行2021年上半年零售业务收入不及工行,但增速靠前,零售业务利润也居首位,也是唯一零售利润突破1000亿的银行。2021年上半年,建行个人银行业务实现营业收入 1722.28 亿元,增幅 10.07%,主要是利息净收入增幅较大;减值损失 145.03 亿元,降幅 36.16%;利润总额 1166.85 亿元,增幅 21.87%,占比较上年同期上升 6.53 个百分点至 63.26%。

其他国有银行中,农行、中行、邮储银行、交行2021年上半年零售营收分别为1378.28亿元、1116.64亿元、1101.96亿元、630.13亿元,营收占比分别为37.70%、36.85%、69.90%、47.60%,同比分别增长-0.01%、0.28%、14.11%、3.49%。利润方面,四家银行零售利润分别为572.48亿元、643.64亿元、334.96亿元、247.63亿元,其中邮储银行和交行零售利润贡献超过50%,邮储银行利润占比达73.21%。

值得注意的是,农行上半年零售营收下跌0.01%,利润下跌16.65%。中行个人金融业务增速亦较慢。

两家大行零售业务增速,主要受利息收入下降拖累。2021年上半年,农行个人业务利息净收入1232.26亿元,同比下降1.08%;手续费及佣金净收入158.54亿元,同比增长6.45%。中行个人金融业务利息净收入875.26亿元,同比下降2.66%;手续费和佣金净收入173.93亿元,同比增长6.69%。

股份行中,“零售之王”招行居首,上半年零售业务收入902.13亿元,同比增长14.51%,营收占比53.46%,利润为400.50亿元,同比增长20.57%,占比53.17%。其零售业务营收已大超交行,居第六位,零售利润超过交行、邮储银行,居第五位。

此后,平安银行(000001,股吧)、中信银行(601998,股吧)、兴业银行(601166,股吧)、民生银行(600016,股吧)2021年上半年零售银行收入分别为492.13亿元、383.16亿元、352.87亿元、346.20亿元,同比分别增长-10.90%、1.73%、8.06%、-5.73%。浦发银行(600000,股吧)和民生银行亦是股份行中零售业务收入出现下跌的银行。中信银行行长方合英在半年报发布会上强调,其零售营业收入、零售中间业务收入占比持续提升。8月下旬,其表内零售贷款规模历史上首次超过对公贷款。

零售利润方面,民生银行上半年零售利润为148.17亿元,居上述四家股份行之首,同比增长31.52%。平安银行为117.22亿元,中信银行为101.11亿元,兴业银行未披露具体数据。

其中,近年来在零售业务上的“激进派”平安银行,零售收入占比达58.10%,利润占比66.70%,该两项指标超过招行,居股份行首位。在年报中平安银行表示,2021年以来,其升级提出以综合化银行、AI银行、远程银行、线下银行、开放银行相互衔接并融合的、全面数据驱动的“五位一体”新模式,引领了各项零售业务较好增长。

头部城商行中,北京银行(601169,股吧)与上海银行分别实现零售银行收入86.71亿元、72.69亿元,但增速上北京银行同比增长19.3%,上海银行同比减少0.81%。两家银行分别实现零售利润49.04亿元、32.77亿元。值得注意的是,上海银行在零售营收下滑的情况下,利润却同比增长184.95%。

个贷:消费贷萎靡、信用卡表现不一

是什么导致国有大行零售业务业绩大幅分化?从资产端来看,大行零售类资产投向亦出现分化。不出所料,各大银行严控房地产贷款,上半年房地产贷款出现增速放缓、占比下降的态势。

多位业内人士向记者指出,今年以来各家银行零售金融业务受到的约束更加明显。在按揭贷款方面,受房贷集中度管理限制,一些大行、头部股份制银行被动收紧按揭贷款投放力度。个人透支消费亦受需求不振影响,各家银行的策略普遍是消化既有信用卡、消费贷款不良贷款。由于小微企业贷款投放受到政策层坚定的鼓励支持,与小微贷款投放密切相关的个人经营性贷款出现放量。

央行调查统计司杠杆率课题组发表文章称,二季度中国宏观杠杆率为274.9%,比上季度低2.0个百分点,比上年末低4.5个百分点,各部门的杠杆率均较上年末有不同程度的下降;预计下半年宏观杠杆率将保持基本稳定。

财报显示,截至6月末,建行个人住房贷款余额6.11万亿元,较上年末增加2749.80亿元,增幅4.72%;农行个人住房贷款较上年末增长5.8%;交行按揭贷款较上年末增加935.66亿元,增幅7.23%,在客户贷款中的占比减少0.26个百分点。对于新增额度,各大行均表示,主要是支持居民合理的自住购房需求。建行首席风险官程远国在业绩会上表示,该行有序推进房地产贷款集中度管控工作,严格执行差别化住房信贷政策,支持百姓合理住房需求,个人住房贷款保持平稳增长,在贷款总额中的占比逐步下降。

值得注意的是,在大型银行压缩房地产贷款的同时,出现了一些中小银行争抢市场份额的苗头。银保监会统信部副主任刘忠瑞表示,对新增房地产贷款占比较高的银行实施名单制管理,督促落实房地产金融调控要求,合理控制房地产贷款增速。对限期整改不到位的,将进一步采取更加严厉的监管措施。

具体来看,国有大行个人消费贷款规模出现不同幅度下行,转而大幅增加经营性贷款投放。此外,建行、农行大幅增加信用卡贷款投放。

其中,2021年上半年,工行、建行、农行个人消费贷款规模分别为1821.89亿、2278.38亿、1700.03亿,分别较上年末减少0.83%、13.89%、4.79%。

同时,建行、农行上半年信用卡贷款大幅增长,分别为8394.12亿、6166.02亿,增速分别为16.59%、13.65%。工行、中行信用卡贷款增长较慢,分别是7029.95亿元、5025.59亿元,分别增长3.14%、0.83%。此外,交换信用卡贷款规模4633.40亿,较上年末下降0.16%。

不过,虽然各家银行信用卡透支规模增减不一。但信用卡消费交易金额普涨。农行信用卡上半年消费额1.18万亿元,同比增长31.45%,增幅最大。建行实现消费交易额 1.50 万亿元,同比增长2.63%; 交通银行信用卡累计消费额1.45万亿元,同比增长2.62%;工行信用卡消费额达到1.29万亿元,同比增长0.78%。而中行是六大行中唯一信用卡消费额有所下降的,同比下降2.91%。

对于下一步个人信贷投放,农行表示,将继续优先满足个人贷款的投放需求,着力提升个贷在整体贷款中的占比。建行表示,将在个人消费贷款和信用卡业务方面持续发力。邮储银行表示,下半年信贷资源将更多向零售业务倾斜,主要以涉农贷款和小微贷款为主加大投放力度。

2021年上半年,国有大行零售银行出现大幅分化。视觉中国

数字化:遭遇“流量陷阱”了吗?

作为各家商业银行“大零售”主阵地——上半年多家银行App运营策略有所调整。

从手机银行客户数和活跃度数据看,已披露的半年报显示,国有银行方面,工行手机银行APP用户数居首位,达4.43亿户,建行、农行、中行、邮储银行手机银行APP用户数分别为4.03亿户、3.84亿户、2.23亿户、3.14亿户。月活数据(以下简称MAU)方面,截至2021年6月,建行手机银行APP月活用户数达1.42亿户,超过去年全年月均月活用户数1.28亿户。此外农行为1.2亿户,工行表示为超过1亿户,邮储银行和交通银行分别为0.43亿户和0.33亿户。

不过,股份制银行中,截至6月末,招商银行(600036,股吧)App与掌上生活App的MAU达1.05亿户,较年初微降。其中,招商银行App的MAU上半年增加约14.31万户,信用卡App“掌上生活”MAU减少了255.76万户。平安口袋银行App的MAU4037.61万户,较上年末增长0.1%。兴业银行App的MAU为1354.77万户,较上年末增长1.3%。因此,银行App遭遇“流量陷阱”的声音不胫而走。

对于其原因,在招行投资者交流会上,招行相关人士表示,客观上,一是受疫情反复影响,餐饮、电影、出行等App场景没有恢复到最好水平;二是在账户风险管控趋严情况下,账户获取及管控力度加大,App也受此影响。

城商行方面,北京银行称其手机银行APP用户数突破1000万,MAU超过300万。上海银行手机银行APP的MAU则为237.45万户。

财富管理:探索差异化打法

财富管理是银行推进大零售业务转型的切口。有分析认为,在当前金融脱媒加剧、息差普遍收窄的背景下,抢滩财富管理蓝海是银行轻资本转型的必然选择。如邮储银行在半年报中提到:“商业银行零售业务向财富管理转型是必然趋势,财富管理成为新的战略制胜点。”但从实践来看,不同银行根据自身资源基础,在财富管理业务上的侧重点有所不同。

来看零售AUM。2021年上半年有6家银行AUM突破10万亿元,分别是:工行16.6万亿、建行超14万亿、邮储银行12.03万亿、中国银行突破11万亿,招行突破10万亿,农行未披露具体数据,但个人存款为12.85万亿。

此外,交通银行、浦发银行、平安银行、兴业银行、中信银行、光大银行(601818,股吧)、平安银行零售AUM均突破2万亿元,分别为4.14万亿元、3.51万亿元、2.98万亿元、2.69万亿元、2.4万亿元、2.02亿元、2.02亿元。

从零售AUM的客群结构来看,中高端客户成为AUM增长的主力军。

举例分析来看,邮储银行在财富管理业务层面持续发力。据其半年报数据显示,较上年末邮储银行AUM增加近8000亿元,个人银行业务收入1101.96亿元,同比增长14.11%,占营业收入的69.90%,同比提升3.91%。

在中期业绩会上,邮储银行行长刘建军介绍,该行推出客户分层经营、配置专职的理财经理队伍、构建财富管理系统、打造完整丰富的财富管理产品线4项财富管理业务举措。他表示,邮储银行将“持续地、坚持不变地推动财富管理战略,继续完善财富管理体系,强化中后台专业能力支持,在手机端打造更贴近客户、更通俗易懂的财富管理辅助配置能力”。

此外,农行提出,加强财富管理,以专业服务为客户创造价值。坚持精品战略,加强与基金、保险、贵金属等行业优质公司合作,持续丰富优质产品供给。推出全类资产配置体检和智能售后服务,增强财富业务专业化服务能力。

交行零售AUM较上年末增加2439.06亿元,增幅6.26%,其中,私人银行客户AUM9437.62亿元,增幅13.19%。上半年,交行财富管理手续费及佣金净收入54.06亿元,同比增长24%。交行副行长周万阜在业绩会上曾表示,将继续把握“市场口碑、全牌照经营、财富管理团队专业、全市场优选产品、产品风格稳健”五大优势。

招行则强调“大财富管理”概念,表示将全力打造大财富管理价值循环链,链接全社会的资产和资金,做打通国民经济转型升级和人民美好生活的连接器,构建以“大财富管理的业务模式+数字化的运营模式+开放融合的组织模式”为核心的3.0模式,抢占未来的竞争制高点。上半年招行财富管理手续费及佣金收入206.12亿元,同比增长33.60%。值得注意的是,上半年招行AUM增幅破1万亿

平安银行方面,上半年该行财富管理手续费及佣金收入206.12亿元,同比增长33.60%,财富客户数突破百万户,达到102.39万户,较上年末增长9.6%。

“财富管理银行”光大银行则介绍,该行零售客户1.31亿户,其中,财富客户突破100万户,较上年末增长5.33%;私行客户4.60万户,比上年末增长14.61%,客户质量不断提高。管理零售客户总资产(AUM)比上年末增长5.34%。全行绿色中间业务收入57.86亿元,同比增长12.60%,正致力打造“一流财富管理银行”。

此外,还有中信银行放“狠话”:中信银行将以“财富管理”为战略支点,实现中信零售的“撑杆跳”。将构建以“大财富”为主体的“大财富-大资管-综合融金”价值链,到2023年,零售营收在全行占比要超过50%,零售整体规模和综合实力要站稳同业第一梯队。实际上,对于大财富管理赛道的争夺主要在股份制银行间展开。今年以来,银行在大财富管理领域开始出现分化。

招商银行业务模式即此前提出的“大财富管理价值循环链”。招商银行中报显示,在这个链式循环的带动下,投资管理、资产托管、投资银行等业务同步运转,财富管理收入、资产管理收入、托管费收入实现多点开花,协调发展。此外,客户经营的深化和大财富管理协同效应的增强,也为贸易融资业务、国际业务、供应链金融等带来了新的增长机遇。

“我们和其他银行不一样,其他银行从零售做起,兴业银行从金融市场端做起。”兴业银行行长陶以平则表示,兴业银行将用好自己的两个优势,一是高收益资产构建和组织挖掘,二是深厚广泛的同业朋友圈,以此为财富管理领域组织好资产、创设好产品、经营好渠道赋予强大动力。

(本文摘自《中国金融业发展趋势报告(2021)》,该报告将于2021年11月2日-3日召开的第十六届21世纪亚洲金融年会对外发布。)

(作者:辛继召,谢奔 编辑:周鹏峰)

(董云龙 )