2021年半年报季结束,光伏行业进入“平价时代元年”的首份期中成绩单亮相。

上半年,光伏发展总体延续2020年以来的“高景气”态势。wind统计的63家光伏上市公司数据显示,上半年光伏行业实现总营业收入2928.8亿元,同比2020年增长39.2%;共实现归母净利润279.2亿元,同比增长66.3%。此外,2019年末到2021年6月底,一年半时间内,63家上市公司市值累计上涨了256.9%。仅就上半年而言,上述公司市值增加了5171亿元,总市值增长29.2%。

扩张之外,“博弈”是行业绕不开的关键词。

一方面,博弈体现在围绕上下游产业链利润环节重新调整带来的“价格博弈”。由于上游硅料价格暴涨,光伏整条产业链间利润环节间重新分配,整体呈现“上喜下忧”之势。应对上游涨价造成的生产成本“倒挂”,行业一边求助于国家管控,一边甚至不惜以减产进行价格博弈。

博弈还体现在行业的“尺寸之争”引发的行业重新站队。上半年,行业围绕着“210mm”、“182mm”的硅片尺寸之争愈演愈烈,形成两了大阵营。

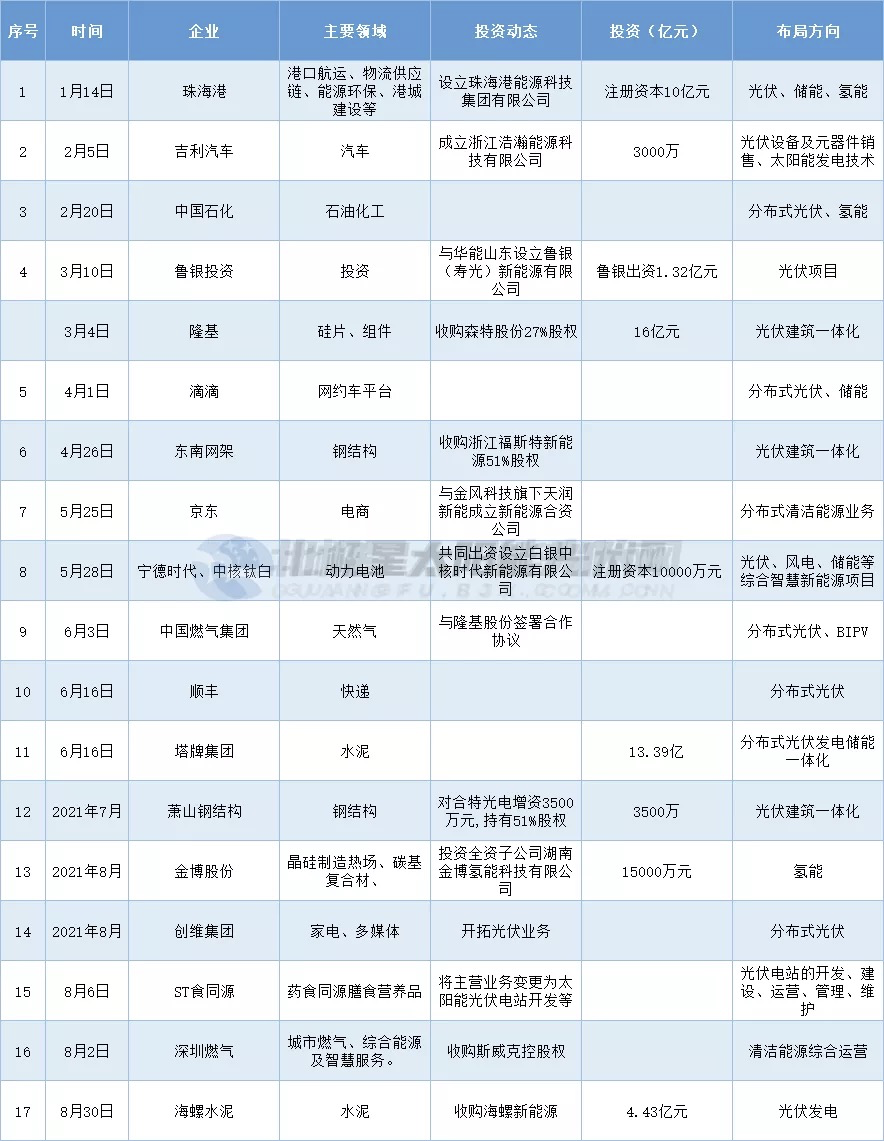

资本市场同样对光伏青睐有加,滴滴、京东、顺丰股份等纷纷跨界布局“光伏+”。

【扩产】

爱旭股份、阳光电源(300274,股吧)等上半年均有募资扩产动作,

光伏行业跑步进入“平价元年”

2020年“双碳”目标的提出,新能源行业如同一剂药效长久的强心针,尤为津津乐道的是,在一轮轮技术革命后,光伏电站度电成本不断降低,据北极星太阳能(000591,股吧)光伏网,2020年我国光伏发电度电成本预计约0.36元/度,这意味着在国内大多数地区,光伏已可实现与火力、风力发电同一竞争,行业发展再无天花板限制。

“平价时代”、“双碳目标”——两大利好叠加作用下,2020年,光伏行业迎来史上最大扩产年。据行业公开数据统计:2020年光伏扩产总资金超3400亿元,硅片、电池、组件三者扩产规模均超300GW,总规模超940GW,硅料端扩产规模则相对保守,为26.9万吨。

2021年,行业延续了前一年的景气度,光伏各产业链产能继续加速扩张。据国家能源局7月31日公布数据显示,全国光伏新增装机1301万千瓦,同比2020年的1152万千瓦增长了12.9%。

行业扩产规模之大、速度之快,在龙头公司的财报上反映最为直观。

作为光伏组件、硅片领域“双龙头”,隆基股份(601012,股吧)中报显示,公司上半年单晶硅片出货量38.36GW,对外销售18.76GW,同比增长36.48%,自用 19.60GW;实现单晶组件出货量17.01GW,其中对外销售16.60GW,同比增长 152.40%。

硅料龙头通威股份(600438,股吧)半年报则显示,通威股份今年上半年高纯晶硅产能利用率126.50%,实现产量5.06万吨。

再看逆变器龙头,阳光电源半年报数据显示,2021上半年,其逆变器等设备营收同比增长54.51%;储能系统同比增长267.38%。

如果说上半年行业产能增长体现的是行业以往的布局规划,2021年,更大程度扩张潮继续上演。

在硅料环节,今年2月,特变电工(600089,股吧)宣布在内蒙古投资建设年产20万吨高纯多晶硅及配套20万吨工业;4月初,保利协鑫宣布30万吨颗粒硅项目正式落地;7月,通威股份宣布,拟在乐山市投资年产20万吨高纯晶硅项目。

硅片环节,隆基股份今年5月公开发债预案,拟公开发行可转换公司债券,募集资金总额不超过70亿元,用于投入西咸乐叶年产15GW单晶高效电池项目以及宁夏乐叶年产5GW单晶高效电池项目(一期3GW)。另一巨头中环股份(002129,股吧)4月份披露非公开发行A股股票预案,拟募集资金总额不超过90亿元用于G12太阳能级单晶硅材料智慧工厂项目。

更下游的电池片、组件环节的扩产案例更是不可胜数。几大知名公司爱旭股份、天合光能、阳光电源、东方日升(300118,股吧)等公司上半年均有募资扩产动作。

【博弈】

硅料暴涨侵蚀下游利润,

行业各环节上演多空大战

光伏行业继续维持高景气,按理说,各环节都应该收获不错利润,然而实际情况是:环节利润大头被上游原料企业攫取,下游公司普遍增收不增利,最下游的电池片、组件环节甚至于出现亏损。由此,产业链上下游之间上演了一场“价格博弈”大戏。

光伏行业有一条完整而明晰的产业链,具体分别是:硅料 -〉硅片-〉电池片(+辅材)-〉组件(+逆变器等)-〉光伏电站五大环节。五个环节层级依次向下,硅料处于产业链最上游。

自隆基股份率先开启单晶硅革命后,硅片环节长期以来占据行业利润率环节中最高点位置,一个例子是,2019年末,隆基股份净利润占除隆基外行业市值前十公司近一半。而如今,随着硅料环节价格年内暴涨,硅料取代了硅片成为全部环节的利润天花板。

行业人士认为,硅料价格之所以持续暴涨,根本原因还是在于供需失衡。具体原因则是,各环节扩张速度不一,硅料环节作为最上游环节扩张速度最慢,以至上下游供需失衡。

中环股份董事长沈浩平公开在半年报业绩会议上披露,目前硅料投资周期在18个月左右,硅片12个月左右,电池片和组件的投资周期更短。对应产能上,目前行业内的组件产能比电池产能多20%,电池产能比硅片产能多30%到40%,硅片产能比硅料产能多30%。因此,硅料产能远远不足以满足现有需求。

另据中国有色金属工业协会硅业分会数据显示,2021年年初,国内单晶复投料成交均价为8.8万元/吨,单晶致密料成交均价为8.5万元/吨。而至6月30日,国内单晶复投料和单晶致密料的成交均价分别达到21.72万元/吨、21.34万元/吨,较年初价格涨幅分别为146.6%和151.1%。

硅料价格短期内暴涨侵蚀了其他环节利润,在硅料企业业绩大涨同时,电池片环节、组件环节的企业则产能相对过剩,尤其最下游组件难以将原料价格上涨传导到销售端,导致半年报中披露的利润数据都不好看。

上半年,通威股份(600438.SH)、大全能源(699303.SH)归母净利润分别为29.66亿元和21.61亿元,同比增长率分别为193.5%和598%。通威股份半年报还显示,公司上半年高纯晶硅产能利用率达126.5%,实现产量5.06万吨,平均生产成本3.65万元/吨,毛利率接近70%。

而在其下游,与通威股份同作为电池片龙头企业的爱旭股份,上半年净亏损2386万元,对比去年同期公司实现盈利1.37亿元。公司将业绩亏损原因主要归结在了硅料价格上涨。

更下游的组件环节同样如此,晶澳科技上半年实现营业总收入161.92亿元,同比增长48.77%;但净利润比增幅只有1.78%,增收不增利同样是因为硅料涨价。隆基股份半年报则显示,尽管公司上半年实现归属于上市公司股东净利润同比增长21.30%,但公司的但其利润主要由硅片贡献,公司组件业务实际在亏损,承担隆基股份组件销售载体的全资子公司隆基乐叶,上半年在实现营收248.27亿元情况下,净利润反而亏损3.86亿元。

面对硅料价格持续暴涨,上半年,下游企业不得不展开价格博弈:行业一边求助于官方层面出手调控硅料价格涨幅,另一边自发性采取削减产能以对抗价格上涨。

今年6月,爱旭股份当众实名举报通威股份囤货居奇,指责其恶意涨价一事在光伏行业一度引发仅激烈讨论。

但爱旭诉诸举报的行为在行业毕竟还是少数,下游企业更多采取的是减产以应对涨价。

今年4月底,隆基股份董事长钟宝申在业绩说明会上公开透露,硅片开工受制于硅料,由于没有硅料库存,公司已经停了2000多台单晶炉设备。彼时,他还曾透露,为保障对下游客户的硅片长单交付,隆基合肥电池工厂已经停产,泰州的电池生产线也停产了一部分。

爱旭股份表示,今年6月,爱旭股份在光伏行业热点难点问题座谈会上举报称,由于硅料价格暴涨,公司4月开机率已大幅下降到60%左右。

业内观点普遍认为,硅料行业价格博弈还将维持到至少今年年底。

“硅料价格后续将稳中有涨,预计持续到明年上半年。”国君电新研究团队的宋伟(化名)早前告诉贝壳财经记者,另一位行业从业者张军则判断,“今年硅料的供应还是偏紧的。全行业产能50万吨左右,只能供160GW-170GW的硅片产能,而今年硅片扩产到300GW左右,所以硅料会维持在比较高的位置。“

贝壳财经注意到,爱旭股份“举报涨价”后,硅料价格曾经历一轮小幅下跌,但整体价格仍在高位,且最新一周环比又开始上涨。短期内,硅料价格还将维持20万元/吨以上的市场高位。

9月8日,硅业分会发布多晶硅最新价格数据显示:最新单晶复投料均价21.23万元/吨,较上周上涨0.13万元/吨 ;单晶致密料成交均价21.02万元/吨,较上周上涨0.12万元/吨 ;单晶菜花料成交价格区间在20.2-21.2万元/吨,均价20.79万元/吨,较上周上涨0.15万元/吨。

【站队】

182mm和210mm,谁是最优组件尺寸?

业内预计明年182能达到70%的比例

除了硅料涨价带来的利润链条重分配,光伏产业链之间博弈还体现在组件环节对硅片尺寸选择上。

2020年之前,硅片市场存在5种尺寸,分别为156.75mm、158.75mm、166mm、182mm、210mm。

市场主流观点认为,采用更大尺寸硅片生产出的组件可以带来更高的发电效率。2020年下半年以来,182mm、210mm硅片迅速量产日益成为2021年市场主流。前者主要由光伏龙头、硅片市场占有率第一的隆基股份为主开发,后者主要由硅片市场占有率第二的中环股份引领行业开发。

围绕182和210的尺寸之争早在2020年就已开始,行业普遍观点认为,从本质来看,行业标准之争背后,是中环为代表的新入局者试图通过更大尺寸来挑战以隆基股份、晶科能源、晶澳科技为首的传统组件/硅片巨头地位,取得弯道超车地位。而对于182阵营企业来说,选用210尺寸,则意味着产线将存在大量资产减值。

2020年6月,隆基股份、晶科能源、晶澳科技等七家光伏企业成立“M10联盟”,倡导建立182mm尺寸硅片生产的组件。次月,以中环股份、天合光能、通威股份为主导的多家企业成立“600W+光伏开放创新生态联盟”,被认为是有别于182尺寸的210尺寸的阵营宣告建立。

从今年上半年表现来看,“M10联盟”在上半年的出货量竞争中更胜一筹。

根据光伏协会的文件,上半年硅片总产量为105GW,同比增加40%,其中182+210硅片出货占比已达到25%,约为26.25GW。另据中环股份半年报及电话会信息,中环股份210硅片出货量上半年为10GW,占行业比例约为90%。

据此计算得出,上半年210硅片总产量为10.86GW,182硅片约为15.43GW。二者产量占比大约7:10。

不过目前随着两派领军企业都在继续扩产,两派谁能取得最终优势还未可知。

值得一提的是,原本“M10联盟”的晶科股份已经开始生产210尺寸组件,不过该说法并为得到论证。

而作为182方的领头羊,近日,隆基股份近日则表态,明年182尺寸在市场份额将远超210尺寸。

9月9日,隆基股份光伏高级副总裁佘海峰撰文指出,从总的格局来说,包括隆基在内,182组件的盟友如晶澳科技、晶科能源等组件产品,会在今年下半年大量释放。因此,他预计182会占现有国内外市场组件出货量的50%以上。预计明年182能达到70%的比例。

【跨界】

巨头涌入bipv、氢能,

滴滴、京东、顺丰股份等跨界布局“光伏+”

扩产、博弈之外,上半年,光伏行业的另一大主题是“光伏+”开始普遍应用。

所谓“光伏+”,是指光伏与其他传统行业和应用相结合的新模式,如比如光伏+农业就是农光互补,光伏+渔业就是渔光互补,光伏+建筑就是BIPV……

光伏+概念早在数年前开始就已有人提出,但直到今年才在市场上突然变得火热。其中两大事件最为标志性为:隆基股份3月宣布溢价收购森特股份(603098,股吧)27.25%股份,深入布局bipv市场;同样是3月,隆基注册成立氢能科技子公司——西安隆基氢能科技有限公司,且由隆基股份总裁李振国亲自带队。

早前,隆基曾一度以一己之力推动单晶硅片革命由此一举坐上龙头宝座,隆基的一举一动也引起了整个行业的关注。

隆基早前曾有过对于bipv市场的布局,2020年8月7日,隆基首款BIPV产品“隆顶” (“LONGi Roof”)正式发布上市。据隆基股份公告,今年3月的收购案将有助于发挥森特股份在建筑屋顶设计/维护上的优势,并结合隆基股份在BIPV(光伏建筑一体化)产品制造上的优势,进而拓展光伏产品应用前景。

外界则进一步将隆基此举解读为,隆基不满足于现在的BIPV的研发推广速度,希望利用借助收购森特更加快速切入BIPV这个万亿级市场。

隆基成立氢能公司同样被解读成如此。

根据隆基半年报披露的情况,目前BIPV和氢能都尚未形成收入。

氢能环节,隆基股份总裁李振国则表示,明年初步规划将有1.5GW-2GW 设备产能。隆基表示,隆基定位不是一个制氢公司,为制氢公司提供装备服务。

但从愿景来看,BIPV、氢能无论是哪个都最终会成长成万亿级的市场。而这个过程中,光伏行业凭借行业独特优势,得以轻松切入两大领域。

政策层面最先反应,BIPV上,今年6月,国家能源局综合司近日下发的《关于报送整县(市、区)屋顶分布式光伏开发试点方案的通知》(下称《通知》)提到,要求党政机关建筑屋顶总面积可安装光伏发电比例不低于50%等。

氢能上,由于国家能源局于2020年把氢能首次写入《中华人民共和国能源法(征求意见稿)》,并主持编制了《能源技术创新十四五规划》。

光伏制氢是最具潜力的电解水制氢方式, 目前已经初具经济性。中国银河证券研究院则认为,目前全国大部分地区的光伏度电成本在 0.3-0.4 元,午间光伏的“谷电”成本还要更低, 青海等优质资源地区已降至 0.2 元。总体而言,光伏制氢是最具潜力的电解水制氢方式, 目前已经初具经济性。

贝壳财经注意到,上半年,BIPV和氢能领域都迎来不少跨界玩家。

氢能领域,除了隆基外,上半年,中国石化(600028,股吧)、宝丰能源(600989,股吧)同样布局制氢规划。

BIPV领域,4月27日,东南网架(002135,股吧)发布公告,与福斯特(603806,股吧)签订签订协议,设合资公司进军光伏终端电站市场。

但近三个月来,森特股价涨超100%,东南网架股价涨幅仅11%。

7月28日,杭萧钢构(600477,股吧)披露的调研纪要称,一直将BIPV作为战略发展方向之一。

跨界玩家中,不乏滴滴、吉利、京东等各行业龙头。

据北极星太阳能光伏网站统计,今年1月以来,珍珠港、吉利汽车、中国石化、鲁能投资、滴滴、京东、顺丰股份、海螺水泥(600585,股吧)等企业纷纷纷纷投资产业。从这些企业布局方向看,行业热衷于布局“光伏+”,包括分布式光伏、储能、氢能等项目最受投资者青睐。

新京报贝壳财经记者 彭硕 编辑 陈莉 校对 柳宝庆

(王治强 HF013)