作者/星空下的牛腩

编辑/菠菜的星空

排版/星空下的小鱼

神奇的股市,一切皆有可能。比如食品添加剂也能是新能源概念。

事情还要从双氟磺酰亚胺锂(LiFSI,以下简称双氟),一种用于锂电池电解液的新型锂盐说起。

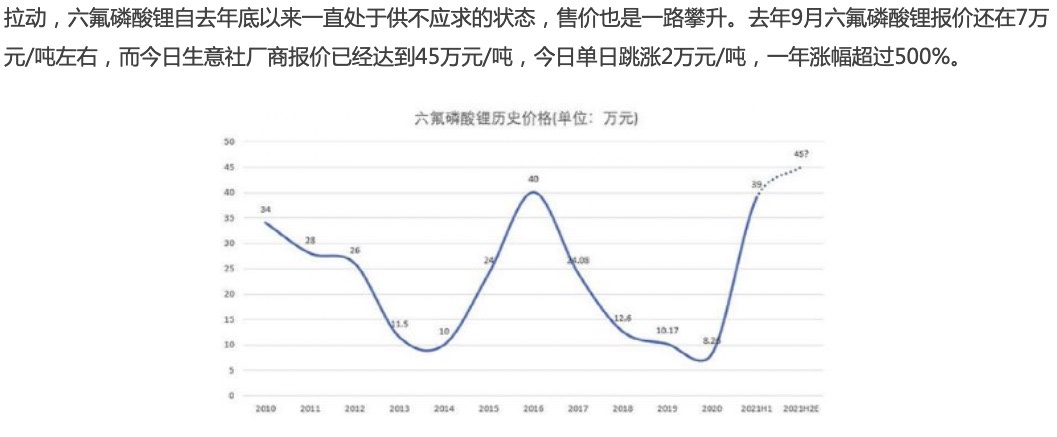

既然有新,那么就有“旧”,这便是六氟磷酸锂(以下简称六氟)。电解液厂商天赐材料(002709,股吧)(002709)股价涨幅超越宁王,成为一年十倍的大牛股,正是拜六氟涨价所赐。从去年三季度至今,六氟的价格从每吨10万元,涨到了每吨40万元以上。

图片来源:证券时报网

有了六氟涨价活跃气氛,双氟也开始跃跃欲试。相较于六氟,双氟的优势,包括但不限于以下2方面:

1

双氟更容易解离出锂离子,其电阻率更小,这能让锂电池减少电能损耗;

2

双氟的热稳定性更好,即便是超过200℃,也不会发生分解,这将提高锂电池的安全性。

由于有着更高的性能,双氟甚至被认为将会取代六氟。不过,这种观点目前看来,有些过于乐观了。原因很简单,双氟要比六氟贵太多。

根据目前看到的报价,双氟的价格超过75万元/吨,差不多是六氟的两倍。所以在这种情况下,双氟初步将会作为电解液中的添加剂,而非取代六氟成为主锂盐。

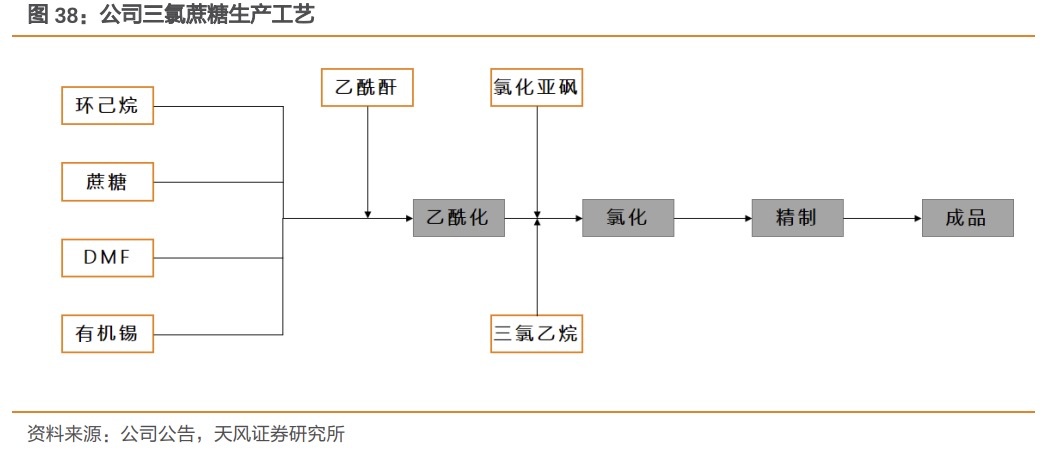

双氟给电解液厂商带来的利好有限,但这并不妨碍食品添加剂厂商借着双氟,搭上新能源的顺风车。虽然听起来扯得有些远,但双氟的关键原材料——氯化亚砜(SOCl2),同时也是三氯蔗糖(一种代糖)。于是,食品添加剂厂商就这样成了新能源概念。

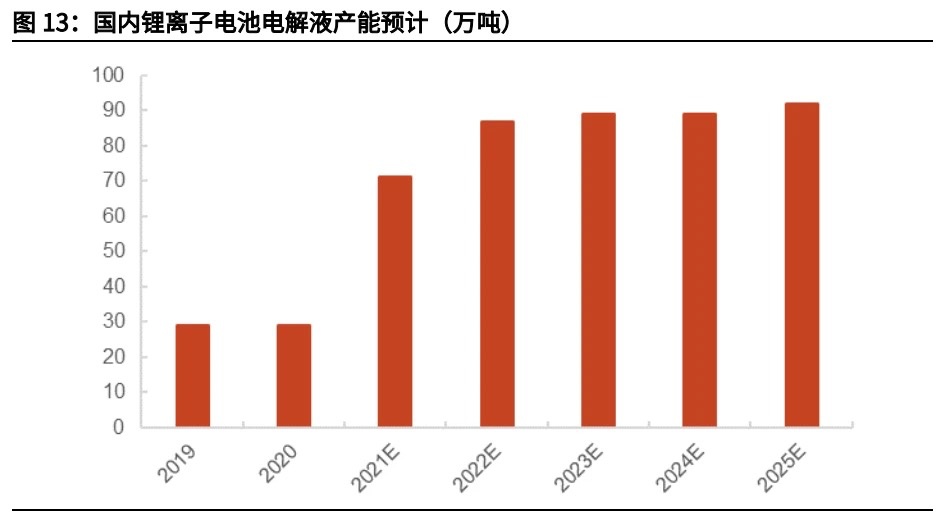

生产1吨双氟,大约要消耗1.5吨氯化亚砜。而关于双氟,目前市场预期的变化范围是比较大的。如果仅是作为电解液添加剂,而非主锂盐,那么2025年国内对双氟的需求,预计将达2000吨;如果乐观一点,让双氟替代六氟,作为三元锂电池电解液主锂盐,那么在双氟市占率达到50%的情况下,对应的需求,预计将达到3.35万吨。也就是说,双氟对应的氯化亚砜的增量需求为3000吨至5万吨。

单看绝对数量,意义不大。更重要的是这些增量在总需求中的占比如何。

以六氟为例,预计在2025年,国内需求将超过10万吨。这意味着,在乐观的情况下,双氟的需求也只是六氟的1/3左右。

氯化亚砜国内的需求,预计今年在40万吨左右,2025年的需求将会超过50万吨。这表明,即便是在乐观的情况下,双氟对应的氯化亚砜增量,只占2025年总需求的1/10。

图片来源:光大证券(601788,股吧)

如此看来,似乎是电解液厂商更有优势。然而,在当前的市场环境下,代糖厂商的爆发力,反而会更强。原因也不难理解,电解液厂商股价涨了十倍,高高在上的股价,对于仅有预期而无业绩的题材利好,已经开始不敏感了。相反,还未被资金爆炒的代糖厂商,却是给点阳光就灿烂,只要有一丁点利好,就能构成炒作补涨行情的理由。

对于代糖厂商来说,双氟这张跨界入场券,能撑起面子;而食品添加剂作为主业,也是足够厚实的里子。

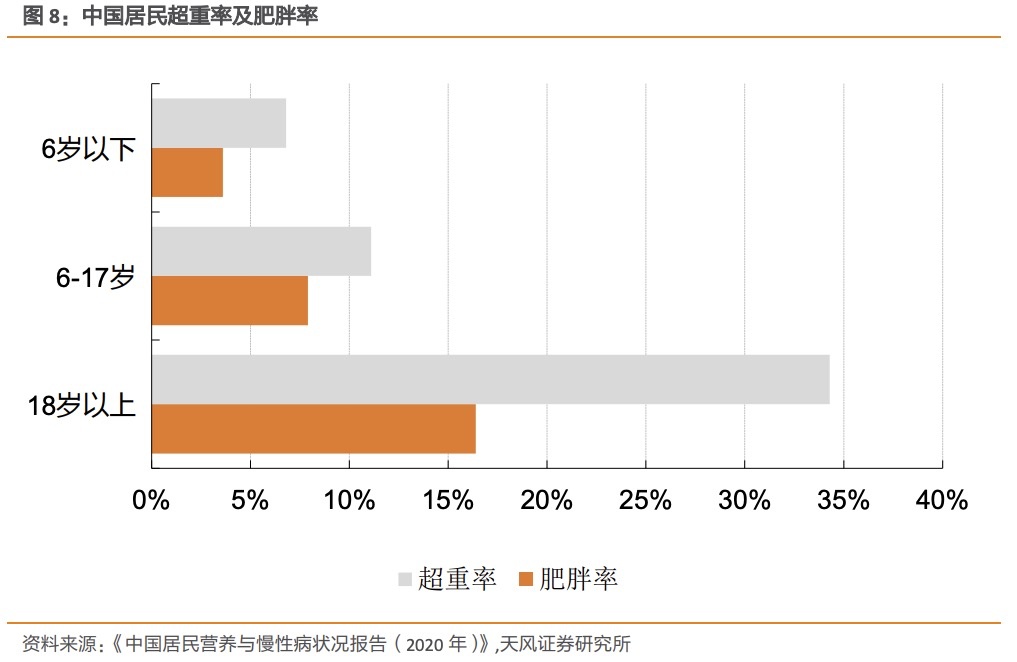

超重、肥胖已成为当代的健康杀手,这其中,糖要付很大责任。

在生产力不发达的年代,糖是土豪们才消费得起的奢侈品。比如明清时期的江浙富商,为了显示炫富,喜欢让家里厨子在做饭的时候多放糖。问题是江浙并不产糖,江浙的糖通常是从广东贩来的,价格不菲。但这仍然挡不住炫富的土豪,一个劲儿地往菜里面放糖。于是,本不产糖的江浙,慢慢地就形成了偏甜的口味。

虽说现在糖早就不稀罕了,但随着糖摄入量的增加,超重、肥胖问题开始抬头。一瓶500ml的可口可乐,含糖53g,大约能提供正常人每天所需能量的10%。在正常饮食之外,只要每天喝2瓶可乐,就会多出20%的能量摄入。对于缺乏运动的人来说,这些多余的能量,早晚会变成肚子上的脂肪。

很多人挤不出时间运动(或许因为懒),所以,只提供甜味而没有能量的代糖饮料,就成了懒人们新的福音。这几年,代糖饮料迅速地火了起来,转眼之间,便摆上了超市、便利店的货架。

下游产品火了,自然就有上游躺赢的机会。而这个红利,国内的代糖厂商,也真的把握住了。除此之外,还有3方面的投资逻辑值得关注:

1

虽然安赛蜜、三氯蔗糖等代糖,最早的专利都在国外,但在专利到期之后,国内厂商迅速扩产建立产能优势,并通过规模效应,实现了成本领先;

2

国内头部厂商,已完成了上下游一体化布局,掌握了代糖上游关键原材料的产能。比如前文提到的,能用来生产双氟的氯化亚砜,就是甜味剂三氯蔗糖的重要原材料。所以,扩张氯化亚砜产能,既能获得新能源题材,又能服务于代糖主业,一举两得;

3

国内厂商通过成本领先战略,已经把市场份额从国外厂商那里抢了过来,并且随着行业淘汰落后产能,以及环保的标准的严格,行业竞争格局得以改善,头部厂商无疑将获得稳定竞争格局带来的估值溢价。

在理解了基本面逻辑之后,选股思路自然也就清晰了。尾部厂商被淘汰,缩小了选股范围。所以,关注具有产能优势+市场占有率高的头部厂商,便是高效稳妥的选择。

(关注公众号,在对话框回复“糖”,看看有哪些可以关注)

其实,从大局观上看,代糖厂商能从新消费,跨界新能源,并不算意外。这是因为它们本质上是精细化工。精细化工行业的产品,在拓展应用范围方面,有着巨大的潜力。比如此前旧文(半年翻两倍!锂电光伏双加持,PVDF还能涨?)提到的PVDF(聚偏氟乙烯)成功跨界新能源,就是很好的例子。

这也启发我们,股市本不是缺少题材,而是缺少发现题材的眼睛。而要有这样一双慧眼,则需要我们有一个开放的心态,并且意识到股市是兵无常势,水无常形。

在这方面,指数的表现比较有代表性。过去几个月,一直是创业板领涨,而这段时间,则明显是上证指数强于创业板。虽然很多事情,事后看来脉络清晰得很,然而,当我们身在其中,却浑然不觉。

既然如此,又该怎样应对?

可行的思路有2个:

稳妥起见,持仓风格尽量平衡。单押某个行业,虽然可能某段时间内大赚,但在市场风格轮动的时候,很可能会赶不上新车;

在诸多题材、逻辑中,通过大胆假设,仔细求证,把握自己有能力把握的,同时也要在市场风格轮动时,保持自己的定力。

本文首发于微信公众号:星空财富。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李佳佳 HN153)