8月一度回调近20%的国际油价开始企稳上行,国际投行预计9月油价或再度突破前高,迈向80美元/桶目标位,美林美银甚至再度喊出100美元/桶。

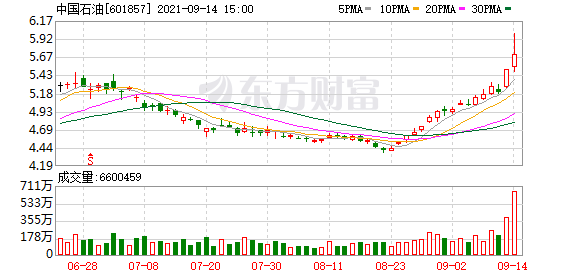

截至北京时间9月14日16:10,WTI原油报71.08美元/桶,布伦特原油报74.16美元/桶。同日,在A股大盘全面大幅回调的背景下,中国石油(601857.SH)一枝独秀,盘中一度大涨8%,继上周五涨5.97%后收盘再度大涨3.8%。

此前,中石油股价和国际油价同步触底,8月20日前后,中石油A股股价最低触及4.37元,而WTI原油当时则最低触及61.74美元/桶。

“飓风艾达(Ida)登陆两周后,美国墨西哥湾有近半原油产出尚未重启。油价似已完成三浪修正性回撤行情,随着突破近期高点兼趋势通道阻力70.50美元/桶一线,可能暗示将突破7月高点76.98美元/桶。”嘉盛集团资深分析师西卡摩尔(Tony Sycamore)对记者表示。迹象显示,又一场风暴本周可能会影响美国德州的原油产量,而在艾达对墨西哥湾沿岸造成破坏后,美国石油业还在努力恢复生产。

飓风持续影响产能,油价看涨

7月,在美国夏季出行高峰和经济复苏预期的拉动下,油价逼近如高盛等华尔街主流机构预测的80美元/桶目标价,在一众黑色、有色品种回调的背景下,“大宗之母”逆势跑赢,油价在今年前6个月上涨约40%。

但Delta变异病毒的冲击导致原油市场出现对需求侧的担忧,上行动能开始衰竭,8月大幅回调近20%,甚至出现一周闪崩10%的惨况。近期对需求侧的担忧则转化成了对供给侧的担忧,天气问题成了推动油价飙升的关键。

有信号显示,原油市场在飓风艾达造成的影响下也出现了类似的短期失衡现象。艾达登陆两周后,美国墨西哥湾有近半原油产出尚未重启。摩根大通表示,“在过去十年的热带气旋活动中,没有哪次风暴像这次导致如此众多的墨西哥湾原油产能陷入停顿如此之久,将原油市场带入前所未有的境地。”

“飓风艾达对美国乃至全球原油供需产生的净看涨影响是独一无二的,预估已导致总库存减少3000万桶,超过美国10月预计销售的1500万桶战略储备原油。”西卡摩尔表示。

8月末和9月初,艾达对石油生产和炼油设施造成了严重破坏。据美国官方估算,目前墨西哥湾约44%的原油和52%的天然气仍处于停产状态,且占比可能再度扩大。然而,路易斯安那州还未从袭击中恢复过来,墨西哥湾就又迎来热带风暴“尼古拉斯”,美国原油产能将再受冲击。

近日,原油价格持续上涨,并于9月13日达到六周以来的最高位。截至14日16:50,美国WTI 10月原油期货涨0.43%,报70.75美元/桶;布伦特11月原油期货涨0.42%,报73.89美元/桶,创7月30日以来主力合约新高。

值得一提的是,原油市场呈现清晰的季节性模式,这在过去表现特别明显。一般而言,油价在进入北半球夏季时反弹,然后在10月触顶,接着回撤并且一直延续到年底。“2021年最后几个月是否也延续这样的模式尚有待观察,但在季节性利多因素可能再延续三周且供应中断背景下,现在似乎是审视原油图表的好时候。”西卡摩尔告诉记者。

他此前也提及,技术面上看,油价回撤至8月低点61.82美元/桶后,似已完成三浪修正性回撤行情,如果突破或收上近期高点兼趋势通道阻力70.50美元/桶一线(已经突破),可能暗示将突破7月高点76.98美元/桶。

此外,值得关注的还有,在今年的高油价下,美国页岩油产量恢复速度不及预期,这也在一定程度带动了市场情绪。早前,页岩油的崛起是抑制油价大幅攀升的主因。

平安期货研究交易部高级研究员任雪对记者表示,页岩油企业生产技术不断发展,损益平衡价格在21~42美元/桶,即目前油价完全能够覆盖其成本。不过,受制于页岩油企业资本开支恢复缓慢,前期活跃钻机数新增速度平缓,近期虽有所提速,但恢复至疫情前水平仍需较长时间。

前期债务偿还的压力也阻碍了页岩油企业资本开支的扩张,预计随着美联储可能缩减购债,债券融资成本将加大。加上美国总统拜登新能源政策下,未来企业获得开采许可证的难度将逐渐加大,以上多方面因素都将限制页岩油企业资本开支的扩张,页岩油产量恢复速度将相对放缓。

中石油“铁树开花”

在国际油价一片涨声下,中国石油股价连日大涨,常年阴跌的它近期表现也被投资者喻为“铁树开花”。

9月14日,中国石油领涨,其H股涨4.2%至两个月新高,A股升3.1%创20个月新高,今年已累涨超三成,8月低点至今涨幅也超20%。中国海洋石油(00883.HK,下称“中海油”)涨0.7%,准油股份涨停,通源石油一度飙升19.9%。

在大宗商品牛市的拉动下,油企今年盈利颇丰。中国石油和中国石化(600028.SH,00386.HK)扭亏为盈,中海油净利润同比增长221%。“三桶油”2021年上半年合计实现净利润1255.18亿元,日赚约6.93亿元,创近七年以来同期最好水平。相较之下,受疫情影响,2020年上半年“三桶油”合计亏损424.85亿元,平均日亏约2.3亿元。

令外界感到惊讶的是,A股正呈现新能源、传统能源齐涨的模式。例如,14日,受宁德时代投资兴建锂电新厂的消息面影响,新能源车产业链也大幅走强,从而使盘面上呈现新老能源同涨的局面。

对此,开源策略团队近日提及,无论是上游的煤炭、工业金属和化工原材料还是下游的电力,面对下游新能源的发展,这些传统事物的新增需求相比于当前的需求和表观消费量而言,都不容忽视,而这恰恰也是市场此前并未认知到的。新型能源系统的建设长期减碳、短期增加碳排放的特征,最终也会带来传统行业的产能价值重估。

在能源转型中,“短缺”看似人为造成,但其实有更深层次含义——约束旧能源与材料的发展带来总的能源与材料的短缺,再依靠新型能源系统的发展来填补空缺。这一过程意味着,高毛利属于旧能源、产能成长属于新能源,这对于只对后者充分认知的资本市场定价来说,将是较大的挑战。

此外,传统油企也在集体加码新能源业务,这也时而带动资本市场情绪。例如,中国石油表示,积极落实国家“碳达峰、碳中和”整体工作安排,组织编制“双碳”目标行动计划,持续开展放空天然气回收,加快新能源项目的实施落地,积极探索碳封存基地建设,加大对碳回收利用和运输技术研究,推进“屋顶光伏”试点、规划“零碳”库站转型,在下半年业务展望中提出“推进光伏加油站、充换电站、加氢站、综合能源服务站建设”。

(文章来源:第一财经)

文章来源:第一财经