人无信不立。

在保险业,一张保单背后所承载的是客户的信任,是行业的声誉。

扛起这份信任与声誉的,便是几百万的保险营销大军。

而销售误导、欺骗客户、代客签单、代理退保、编造虚假材料骗取保险金等违规失信行为频发,备受诟病,抹黑了机构、抹黑了行业,也抹黑了自己。

基于此,近日,保险业协会发布《保险销售从业人员执业失信行为认定指引》(以下简称《指引》),并向全行业征求意见,以此加强保险销售诚信建设,推动销售队伍诚信合规执业。

《指引》从失信行为定义、分类、认定程序、失信行为记录管理和应用等方面对保险销售人员进行了规范,并通过系统提出销售人员在市场中执业行为的负面清单,以此建立失信“黑名单”,让违规失信者无处遁形。

尤其是近年来频发的“退保黑产”,《指引》特设“代理退保”类别的失信行为,开启了一场对“退保黑产”的围剿行动。

六大失信行为被“定性”

保险营销员是保险业中行走的名片,是中国保险业快速发展的重要基础。

近年来,随着保险业销售人员快速增长,对管理与培训、考核带来很大的挑战,各种执业失信行为随之出现。保险营销员个人接受调整通知书不断出现在监管网站上。

失信引发的保险从业违规,让行业发展的健康和稳定面临了前所未有挑战。基于此,加强对保险销售人员的失信惩戒,势在必行。

从内容看,此次《指引》主要包括三部分,执业失信行为的分类、执业失信行为的认定程序和执业失信行为记录的管理及应用。所谓执业失信行为,是指保险销售从业人员在执业过程中的不诚信行为。

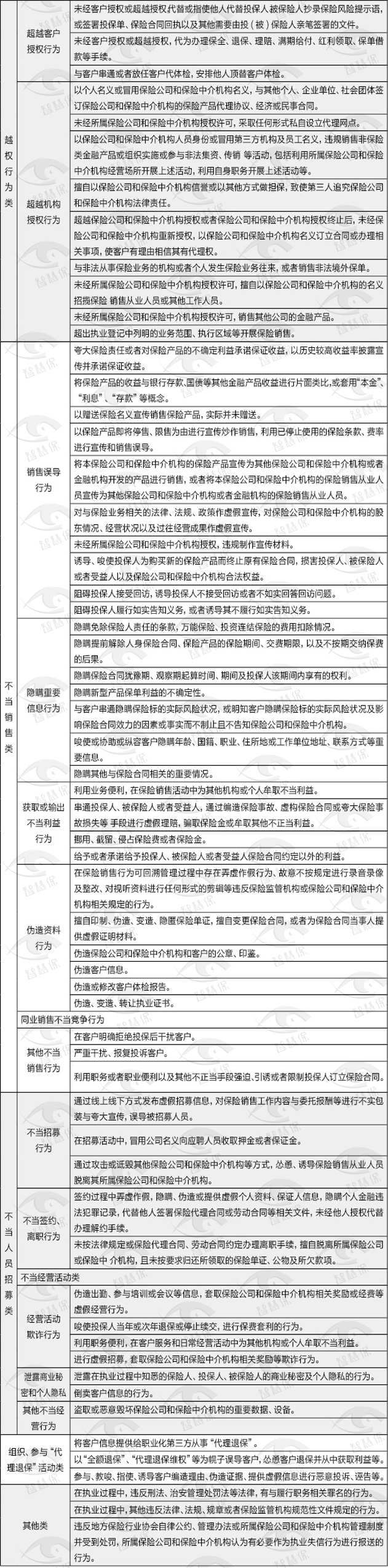

具体来看,《指引》将执业失信行为分为六大类:

越权行为

保险代理人在执业过程中,从事超出授权范围的行为,包括未经所属保险公司和保险中介机构和客户授权以及在授权终止后仍然实施的行为。

例如,未经客户授权或超越授权,代为办理保全、退保、理赔、满期给付、红利领取、保单借款等手续;未经所属保险公司和保险中介机构授权许可,采取任何形式私自设立代理网点等。

不当销售

保险代理人在销售过程中,通过采取欺骗、诱导、隐瞒等方式获取或输出不当利益并造成客户、保险公司和保险中介机构利益受损等行为。

例如,夸大保险责任或者对保险产品的不确定利益承诺保证收益,以历史较高收益率披露宣传并承诺保证收益等销售误导;隐瞒免除保险人责任的条款,万能保险、投资连结保险的费用扣除情况等。

不当招募

保险代理人在进行人员招募及行业流动过程中,存在隐瞒、欺骗、输出、获取不当利益等行为。

例如,在招募活动中,冒用公司名义向应聘人员收取押金或者保证金等。

不当经营

保险代理人在日常经营活动中,存在恶意作假、套取利益等行为。

例如,伪造出勤、参与培训或会议等信息,套取保险公司和保险中介机构相关奖励或经费等虚假经营行为等

组织、参与“代理退保”

将客户信息提供给职业化第三方从事“代理退保”;以“全额退保”、“代理退保维权”等为幌子误导客户,怂恿客户退保并从中获取利益等。

其他类

在执业过程中,其他违反法律、法规、规章或者保险监管机构规范性文件规定的行为;违反地方保险行业协会自律公约、管理办法或所属保险公司和保险中介机构管理制度并受到处罚,所属保险公司和保险中介机构认为有必要作为执业失信行为进行报送的行为等。

建失信名单严打“退保黑产”

很多退保背后都隐藏着陷阱和猫腻。

今年5月,中国保险业协会曾发布《关于坚决抵制退保黑产和销售误导 全力维护保险消费者权益的倡议书》,当时便透露出行业正在编制《指引》,用以抵制“退保黑产”和深入解决“销售误导”等行业痼疾,加强保险销售从业人员的自律管理。

尤其是对于“代理退保”问题,监管也一直在提示风险、警示消费者“退保黑产的阴谋”。例如,7月份,银保监会发布了《关于银行业保险业常态化开展扫黑除恶有关工作的通知》,表明要严防黑恶势力涉足银行保险领域,并首次将误导或怂恿保险客户非正常退保被列入扫黑除恶常态化范畴。此次《指引》做了特别说明。

可以说,打击恶意退保一直在路上。从2020年起至今,保险业内的骗保案件此起彼伏,打击骗保的声音也络绎不绝。不过,日渐猖狂的“退保黑产”却并没有收手,反而从“暗”转“明”。从零散代理逐步转向公司化运作,内外勾结、“官匪搭线”等作案手法,让“退保黑产”更难被发现。

今年8月,广东保险业协会发布一则声明称,不少消费者反映有个别不法分子以“保险行业协会与保险商会”的名义,宣称成立所谓的“保单管理中心”,鼓动、诱导保险消费者将原有保单退保,然后再购买其他保险公司的新保单。这一声明的背后,透露出“退保黑产”的套路再次升级。

不断升级的作案手法让保险机构很头疼。在保险机构与违法分子博弈的过程中,保险机构伤痕累累。

好在,打击“退保黑产”也取得了一些成效。2020年下半年,上海一个超百人的骗保团伙落网。其中,2020年11月,余某等首批64名被告人被提起公诉;2020年12月至2021年2月,已有43名被告人获判;9月,上海市公安局通报了一起内外勾结的特大职务侵占案,“代理退保”黑产团伙被抓,涉案金额6000万元。

此次《指引》出台后,将保险代理人组织、参与“代理退保”活动的执业失信行为进行更加明确的规范,对于销售人员来讲,将产生重大影响。

银保监会还将“退保黑产”视为扫黑除恶的范畴之内,这将进一步加大打击的力度。

2021年7月12日

重磅 | 银行保险“扫黑除恶”常态化!“退保黑产”被盯紧!

一旦失信影响个人诚信

这份《指引》征求意见稿集合了多个监管文件的意见及相关内容,从2020年9月开始立项,经过近一年时间的研磨形成。

依据《指引》,在执业失信行为认定程序中,保险公司和保险中介机构实施执业失信行为认定时,依据应当正确、充分,不得没有依据而实施执业失信行为认定。而且,还要给认定对象陈述、申辩、复议等权利。

如果被认定为属于执业失信范畴,则该执业失信行为记录将会报送地方保险行业协会,并用于行业内共享。依据保险业协会建议,将执业失信行为记录作为其个人诚信执业信息的组成部分,并试点探索建立黑名单制度。也就是说,一旦犯错,就将进入执业失信“黑名单”。

此外,《指引》建议保险公司和保险中介机构应建立保险销售从业人员执业失信行为信息档案,其内容包括不限于执业失信行为人姓名、证件类型、证件号码、执业证号码、执业失信行为基本事实、相关证据、审定结果以及有关更改信息等。

保险销售从业人员执业失信行为记录及档案可能会被长期保存,且执业失信行为记录查询期限将不少于五年。

而且,在保险公司和保险中介机构对保险销售从业人员管理和诚信评价中,也会涉及到执业失信行为,这也可能影响以后从业甚至晋升等。

对失信者的围堵,已有一段时间。2020年5月19日,银保监会就同时发布了关于保险公司、保险中介机构的从业人员从“入职”到“离职”的全流程监管,压实责任,层层传导,优者多售,劣者限售,失信者更是寸步难行。

2020年5月19日

银保监会整顿千万保险营销军团打“组合拳”!从清核到全流程监测,失信者寸步难行!

保险业失信行为分类

本文首发于微信公众号:A智慧保。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李佳佳 HN153)