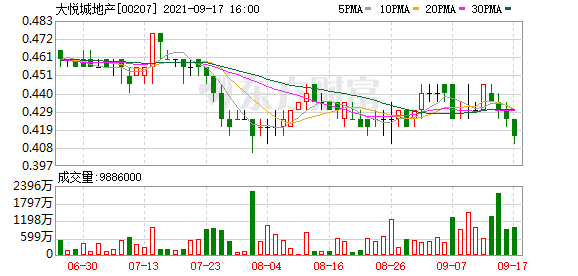

大悦城地产(00207.HK)9月17日晚间公告称,公司与境外8家主要合作银行签署俱乐部贷款协议,成功获得一笔6亿美元贷款。该笔贷款完成提款后将用于为一年内到期的境外中长期债务再融资,将有效优化境外融资结构。本次6亿美元贷款中,有1亿美元符合绿色和可持续性金融认证计划要求,成功获得香港品质保证局签发的绿色贷款发行前阶段认证。大悦城地产根据集团的绿色金融框架,将绿色贷款所得款项全部用于为合资格绿色项目再融资。

大悦城控股相关负责人表示,上述6亿美元低息贷款将进一步优化公司债务结构。公司坚定不移走生态优先、绿色低碳的可持续发展道路,以“绿色大悦城”为目标,推进节能减排,率先建立绿色技术标准体系,得到了行业和公众的广泛认可。本次融资中的绿色贷款拟用于武汉光谷大悦城绿色建筑等工作,将继续为推动行业绿色低碳转型作贡献。

半年报显示,大悦城控股2021年上半年平均融资成本为5.06%,较2020年末下降0.04个百分点,处在行业较低水平。截至6月底,大悦城控股在手银行授信额度1372亿元,可用额度522.5亿元,直接融资额度50.1亿元,融资额度充裕。7月,大悦城控股成功发行旗下首只CMBS18.01亿元,发行利率为3.80%,较同期基准利率4.75%低95bps。

(文章来源:中证网)

文章来源:中证网