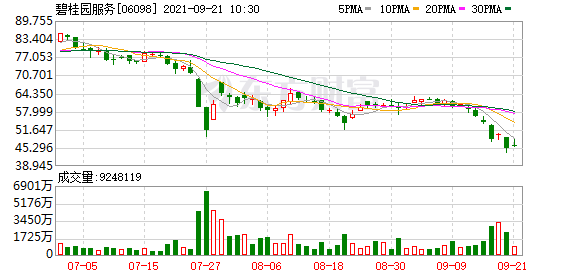

碧桂园服务9月20日晚间公告,9月20日(交易时段结束后),碧桂园物业香港(公司间接全资附属公司)与富力物业签订股权转让协议,以不超过100亿元收购富力物业的全资子公司富良环球,同时,间接收购富良环球所持的各目标公司100%股权。

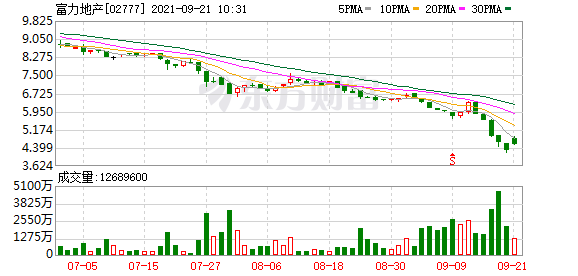

同日,富力地产发布公告称,执行董事李思廉及大股东张力(简称“主要股东”)与富力地产连同其附属公司沟通,将为富力地产连同其附属公司提供约80亿港元的股东资金,并预计于未来一至两个月内完成。公司预期于9月21日收到约24亿港元。

综合净资产价值约为4.28亿元

富良环球截至2021年6月30日的未经审核之综合净资产价值约为4.28亿元。

富力物业于“2021中国物业服务百强企业”中排名第11位。截至2020年12月31日,富力物业管理的552个项目位于102个城市,总在管建筑面积为69.4百万平方米,其中住宅物业的在管建筑面积为58.1百万平方米,商业物业的在管建筑面积为11.2百万平方米。

完成收购事项后,碧桂园服务及其附属公司(简称“集团”)将持有富良环球100%股权,并间接持有各目标公司100%股权,其业绩、资产及负债将会于集团账目内综合入账。

富力物业承诺富良环球2021年经审计扣非归母净利润不低于5亿元,会计收入不低于42亿元,截至2021年12月31日在管面积不低于0.86亿平方米,总合约面积不低于1.27亿平方米。

富力物业此前披露的招股书显示,2020年,公司营业收入为25.97亿元,除税后利润为2.4亿元。

收购事项代价将由碧桂园物业香港以现金分两阶段(共四期)进行支付。第一阶段涉及70亿元,分为三期支付:第一期20亿元、第二期30亿元、第三期20亿元。第二阶段指第四期30亿元。订约双方已于9月17日在监管银行开设监管账户,且碧桂园物业香港已存入第一期代价。

碧桂园服务指出,收购事项将补充集团的业务,为集团加强特定区域之优势,并进一步扩大集团业务的规模和覆盖范围,提高公司在区域的规模经济效应,同时促进集团商业物业管理的发展。该收购事项将增强集团在市场上的影响及竞争力,有助于集团的长期稳定发展,稳固行业龙头地位。

公开资料显示,截至2021年6月末,碧桂园服务收费管理面积约6.44亿平方米,合同管理面积约12.05亿平方米,位居行业首位。

获主要股东财务支持

同日,富力地产发布公告称,执行董事李思廉及大股东张力(简称“主要股东”)与富力地产连同其附属公司沟通,将为富力地产连同其附属公司提供约80亿港元的股东资金,并预计于未来一至两个月内完成。公司预期于9月21日收到约24亿港元。

公开资料显示,李思廉、张力为富力物业股权穿透后的主要大股东,与富力地产无股权关系。换句话说,富力物业是李思廉、张力作为大股东的个人资产,与富力地产没有直接关系。

公告指出,主要股东提供财务支持后,按现有可供使用现金,预期将有足够资金应付于短期内到期的债务。收到股东资金、预留利息以及其他财务费用后,基于现行市价、可节省利息及到期情况,富力地产连同其附属公司会考虑回购长年期票据。

富力地产公告显示,截至上半年,集团有约351亿元的投资物业资产及账面值约332亿元的酒店资产。酒店资产的市场价值约460亿元。

公开资料显示,富力地产2021年上半年“三条红线”均超阈值,维持“红档”行列。截至上半年末,公司一年内到期的有息负债为519.04亿元。公司持有现金为288亿元,受限制现金为160.38亿元。

富力地产董事长李思廉曾对外透露,包括酒店在内已经建成的收租物业都可以出售,都在加强力度出售。不过商业物业的谈判一般都慢一点,也牵涉一些公司重组、税务的安排。除了促销去库存,还会通过债务结构调整、卖投资性物业等方式获得现金流减债。

根据富力地产的目标,2021年前将“三条红线”降一档至“黄档”。

(文章来源:中国证券报)

文章来源:中国证券报