又有A股公司跨界芯片业。

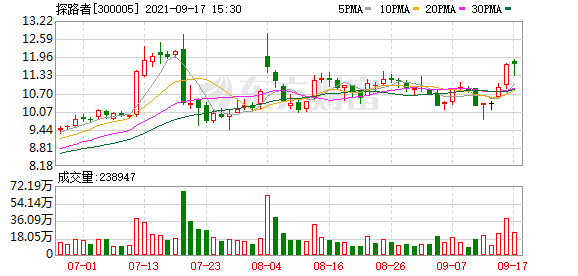

9月21日晚,市值超百亿的探路者发布公告称,公司拟以自有资金2.6亿元收购北京芯能电子科技有限公司(简称“北京芯能”)60%股权。

来源:公告

上述交易完成后,探路者将涉足显示驱动芯片设计、研发、芯片封装产品等领域的新业务,这与公司现有主业存在较大反差。目前,公司主营户外用品,产品包括户外服装、鞋、背包、帐篷等上百个品种。

资深产业人士提醒,“如果之前未涉足过半导体领域,没有相关技术和人员储备,现在要往这个方向转型,很不容易,因为半导体业务对专业性要求非常高。”

收购标的尚未盈利

北京芯能成立于2019年10月18日,距今不满两年。公司注册资本为2503万元,金镇赫系法定代表人。2009年7月成立的株式会社Silicon Inside(简称“SI”)是北京芯能全资子公司,也是其核心资产。

公告显示,北京芯能当前主要为LED显示领域有芯片研发需求的企业提供设计和技术服务,未来将主营业务转型为从事LED显示领域的集成电路自主研发以及芯片封装产品的生产和销售。

北京芯能的主要产品包括Mini/Micro LED显示驱动芯片及模组产品,用于室内外LED直显大屏及电视、电脑、VR/AR为代表的背光显示屏幕。公司表示,目前Mini LED直线及背光驱动芯片及PKG模组产品已经研发完成,预计在2021年完成产品流片及验证。Micro LED及与之匹配的巨量转移等技术公司正在按计划进行研发当中,预计2022年发布相关产品。

公告显示,北京芯能的研发设计主要在SI进行。团队拥有多年基于SI的芯片设计及开发经验。目前已经拥有多种可利用的设计专利,为后续的研究及相关产品的开发打下基础。拥有模块、封装业务工艺、检测相关专家,并自己持有各个产品的核心技术及专利。

根据审计报告,截至今年5月底,北京芯能(含SI)的总资产为3986万元,总负债为2446万元,资产负债率达61%。2019年、2020年及今年前五个月,公司分别实现营业收入719万元、209万元、158万元,对应净利润分别为167万元、-1357万元、-514万元。

评估增值率超24倍

根据上海东洲资产评估有限公司出具的《资产评估报告》,截至评估基准日5月31日,以收益法评估的北京芯能股东全部权益价值为3.89亿元,增值率为2424.87%。在该评估增值基础上,探路者与交易对手方谈判协商确定北京芯能股东全部权益价值为4.33亿元。

目前,北京芯能有三位股东,上海芯奉、上海芯镇、国域科创分别持有其60%、30%、10%的股权。探路者将收购上海芯奉持有的60%股权,对价2.6亿元。嘉兴源阳及厦门曦煜合计以8661万元收购北京芯能20%股权。

来源:公告

值得注意的是,探路者与嘉兴源阳、厦门曦煜签署《股权出售权协议》,约定在北京芯能业绩承诺期最后一个年度的专项审计报告出具之日起12个月内,嘉兴源阳、厦门曦煜有权要求公司购买其各自持有的部分或全部北京芯能的股权。同时,探路者与上海芯镇签署《股权出售权协议》,约定在北京芯能业绩承诺期最后一个年度的专项审计报告出具之日起6个月内,上海芯镇有权要求公司购买其持有的北京芯能20%股权。

公告显示,上海芯奉等主体承诺,北京芯能2021年合并报表主营业务收入不低于7030万元,扣非息税前净利润不低于0元;2022年-2023年合并报表扣非息税前净利润分别不低于8597万元、1.72亿元。

整合风险不容忽视

探路者自1999年1月创立以来一直深耕男装、女装、鞋子、背包、装备等户外用品市场。2015年后,随着国内户外用品行业整体增速放缓、市场竞争激烈及疫情蔓延等因素,近年来公司户外用品主业的销售业绩有所下降。

财报显示,探路者整体营业收入已从2016年的28.79亿元降至2020年的9.12亿元。但公司销售规模仍处于行业领先位置。

探路者表示,收购北京芯能有利于充分发挥和整合各方优势资源,在Mini Led迎来商用元年之际,迅速切入该领域并抢占技术高点,借助国内外两个广阔的市场空间,培育和发展公司新业务,丰富业务类型和产品,未来有望进一步提升公司整体竞争能力和持续盈利能力。

上述交易完成后,探路者的新业务与原有户外用品业务分别由独立的团队进行管理运营,并由公司总部进行资源的统筹及协同。

探路者强调,本次交易存在整合风险。北京芯能主营业务类型、面向客户群体等与公司目前主营业务类型及客户群体存在较大差异。在收购之后,如不能做到资源与业务的有效整合,将会为公司经营和管理带来风险。此外,本次交易标的含境外子公司,其团队与公司管理团队存在文化和管理风格的差异。企业文化和公司治理的有效融合,是公司未来面临的挑战。

(文章来源:中国证券报)

文章来源:中国证券报