题图|Pexels

在撤回赴美IPO计划4天后,宣布转战港股。

9月13日晚间,香港联交所官网显示,“耳朵经济第一股”喜马拉雅呈交上市申请,联席保荐人为高盛、摩根士丹利、中金公司。

喜马拉雅的上市传言自2018年起便不绝于耳,今年5月1日,事情看似终于尘埃落定:喜马拉雅向美国证券交易委员会(SEC)提交IPO申请,计划于纽交所挂牌上市。而后却不料中国企业“赴美IPO潮”内外受阻,喜马拉雅的风雨上市路再添波折。

“弃美转港”的选择印证了此前外界的猜测。针对更换上市地点,喜马拉雅发声称:“基于对当前市场整体环境等综合因素的考虑,公司管理层决定撤销在美国进行的首次公开招股,选择香港联交所作为更适合的上市地点。”

招股书显示,腾讯、阅文、百度、小米、好未来、索尼音乐为喜马拉雅的战略投资者,主要财务投资者包括美国泛大西洋(600558,股吧)投资集团、挚信资本、高盛、兴旺投资、创世伙伴资本、普华资本、合鲸资本等。

2.6亿总月活、1.1亿移动端月活、70.9%移动端收听市场占有率,喜玛拉雅的确堪当“中国最大的在线音频平台”。然而当众多玩家加入“剥夺用户听觉剩余”的行列后,从抢占流量到争取用户留存,喜马拉雅的赢面还剩多少?

做-1岁到100岁用户的精神食粮

以声音为载体的“耳朵经济”,生存空间看似比“视觉媒体”广阔。

区别于抖音、快手、B站等巨头争夺的短视频等富媒体战场,音频作为相对单一的媒体形式此前并未受到互联网大厂过多关注,喜马拉雅在音频领域耕耘9年,成为行业中跑出的“头号玩家”,从用户规模、用户移动端收听时长和在线音频收入等维度来看优势明显。

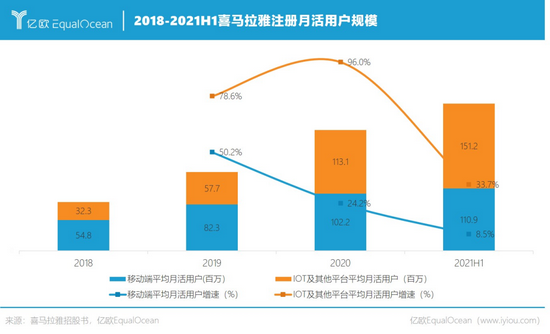

据招股书显示,截至2021年6月30日,喜马拉雅上半年营收为25.1亿元,同比增长55.5%,全场景月活跃用户已达到2.62亿,其中包括1.11亿喜马拉雅移动端月活用户和1.51亿IoT及其他第三方平台月活用户。

2021年上半年,喜马拉雅移动端用户共花费8478亿分钟收听内容,约占国内所有在线音频平台收听总时长的70.9%。从个体使用时长来看,每位活跃用户收听移动端应用的日均时长达146分钟。

“我们倡导一种全新的生活方式,提供一家人一辈子的精神食粮。”喜马拉雅在招股书中写道,其在线音频服务能够涵盖用户从-1岁到100岁不同年龄阶段所需要的丰富内容。

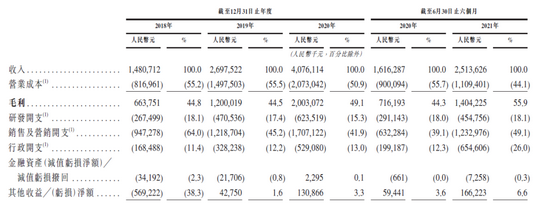

喜马拉雅财务资料概要 图源:喜马拉雅招股书

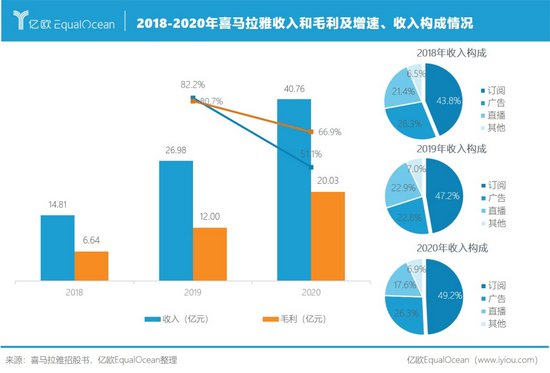

再看收入,近年来喜马拉雅的变现能力有所提升,但也有收入增幅放缓的隐忧。

喜马拉雅在2018年、2019年、2020年及2021年上半年的收入分别为14.81亿元、26.98亿元、40.76亿元以及25.14亿元,收入呈持续上升趋势。另外,公司毛利率由2018年的44.8%增长至2020年的49.1%,并由2020年上半年的44.3%增长至2021年上半年的55.9%。

目前,喜马拉雅主要变现渠道包括付费订阅、广告、直播以及其他创新产品和服务,其中订阅付费和广告是绝对创收主力,合计贡献了近八成营收。2021 年上半年,喜马拉雅营收25.1亿元,订阅付费贡献超13.7亿元,占比达到54.6%;其次广告贡献超6亿元,占比24.5%。

但亏损仍在持续,2018年、2019年、2020年及2021年上半年,喜马拉雅的期内亏损达到31.42亿元人民币、19.25亿元人民币、28.82亿元人民币及68.66亿元人民币。对应净亏损分别为7.55亿元、7.47亿元、5.39亿元和3.24亿元,三年半亏损24亿元。

众所周知,在线音频行业重内容、烧钱多、难盈利。作为头部企业,阶段性亏损问题不大,关键在于控制多元变现渠道和营业成本之间的平衡。

喜马拉雅对风险有清晰认知,招股书写道:“日后可能继续发生亏损。”喜马拉雅创始人余建军也曾公开表示:公司没有制定任何盈利时间表。

费力不讨好?

高质量原创内容是在线音频平台的护城河。

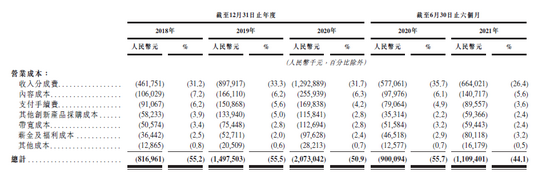

由此,不难理解为何喜马拉雅等在线音频平台的营业成本居高不下。支撑营收增长的“幕后功臣”,是同样持续上涨的营业成本和营销费用。

以PGC(专业生产内容)、PUGC(专业用户生产内容)、UGC(用户生产内容)模式打造内容生态体系,势必后期需要源源不断“烧钱”购买版权资源和吸引创作者。招股书显示,2018-2020年,营业成本占据喜马拉雅成本开支过半。

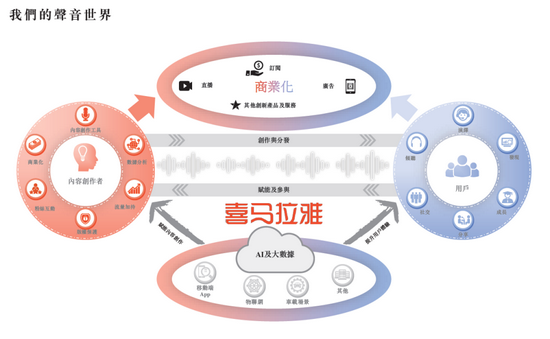

喜马拉雅业务 图源:喜马拉雅招股书

为了留住用户以及保持核心竞争力,喜马拉雅一方面需要积累头部PGC资源,与头部出版社、网络文学平台、内容创作者和KOL合作,布局内容版权并为平台持续生产优质音频内容,比如和阅文集团签订为期20年的在线音频版权协议等;另一方面,平台需要激励优质PUGC创作者进行稳定高质量的内容产出。

因此,营业成本主要包括购买版权和内容创作者的收入分成在内的内容成本。

购买版权开支方面,喜马拉雅不仅与140余家出版商签约,同时还和德云社、吴晓波、余秋雨等内容生产团队深度合作,购买版权的内容成本为2.55亿元,占总营收比例为6.3%。

内容创作者分成部分,据其招股书显示,2020年喜马拉雅支付给内容创作者和签约方的收入分成达12.93亿元,占总营收比例约为32%。

喜马拉雅营业成本 图源:喜马拉雅招股书

即使成本高企,喜马拉雅并不打算止步于此。

招股书指出,此次募集资金将用于丰富内容库,并继续激励内容创作者创作优质内容、继续与出版商、网络文学平台、内容创作者等就版权内容资源开展合作,获得不同类型的内容、丰富不同类型用户需求。

除此之外,为提升品牌影响力、内容渗透及用户粘性,喜马拉雅在渠道推广费、品牌推广和广告方面也持续大手笔“烧钱”。 招股书披露,截至今年6月末,喜马拉雅的销售及营销开支为12.33亿元,较去年同期激增95.09%。

那么问题来了,用户是否乐于为内容买单?

目前,喜马拉雅的平均付费率和用户活跃度似乎与大手笔的内容成本和营销投入不成正比。招股书显示,2021年上半年,喜马拉雅移动端的月活跃用户付费率首次突破10%,平均月活付费用户达到1420万,占比为12.8%;月活仅从今年一季度的2.5亿微增到二季度的2.6亿。

会员订阅作为收入的关键组成部分,是喜马拉雅相对稳定盈利模式的支柱。然而,当资源和生态优势明显的外部巨头进入者加速围猎,喜马拉雅的这部分收入也正在缩水。其中,付费点播收听服务收入占比呈现逐年下滑,增速由2019年的35%回落到目前的17%左右。

逆水行舟的喜马拉雅亟需提高盈利水平,提升用户付费意愿、提高用户留存,同时保证用户体验感和满意度便是“自救”出路。

争夺“耳朵经济”

眼睛被占用的时候,声音可以填补碎片时间。

在线音频相对于观看视频、游戏、阅读及其他娱乐形式,有着独特的陪伴属性。正如招股书所说:“除去碎片时间收听在线音频外,用户可于进行其他活动的同时通过在线音频获取知识或自我娱乐,收听场景包括睡前、通勤、学习、工作、体育锻炼和做家务等。”

同时智能音箱、智能硬件和智能家居形态及边界的不断拓展,车载娱乐平台等“高用户时长”场景的广泛普及,都将为讲述更富想象力的“声音故事”提供可能。

嗅到机会的玩家让“耳朵经济”赛道日益喧嚣。

过去,综合在线音频平台和垂直类听书平台两大类玩家主导国内音频赛道,数年角逐后,喜马拉雅、荔枝和蜻蜓FM突出重围。

《2021中国网络视听发展研究报告》显示,喜马拉雅的用户渗透率达到67.1%,占据市场近七成的份额,立足网络FM的荔枝和主打PGC内容蜻蜓FM处于第二梯队,呈“一大两小”的格局。

竞争格局正在悄悄演变,大批颇具实力的竞争者入局。

早在2019年,腾讯音乐就上线听书版块,次年推出与喜马拉雅重合度极高的产品酷我畅听;2020年,腾讯将收购产品“懒人听书”包装为全新长音频品牌“懒人畅听”,微信同样上线“微信听书”功能。

字节、网易、B站也陆续跑步入场。字节跳动旗下番茄小说推出主打有声书的“番茄畅听”,快手推出了播客类App“皮艇”,B站全资收购二次元音频社区猫耳FM,网易云音乐上线“声之剧场”。

群雄逐鹿给喜马拉雅不断增添烦恼,这或许也是布局“耳朵经济”将近十年,喜马拉雅始终停滞在用户获取、争夺流量的“创业阶段”的原因。

写在最后

不管是视频、音乐还是音频领域,Netflix、Spotify等国外成熟流媒体平台大多以会员经济建立护城河,而大多数中国互联网企业仍被困在流量经济和用户红利中。

可以肯定的是,用户红利逐渐消退,下一阶段的互联网商业模式关注点将从流量向会员转变。

思维从用户获取向用户留存转变,既是对喜马拉雅的考验,也是对中国互联网商业模式可持续性的考验。

(郑希 )