模糊的正确好过于精准的错误。

在“黑天鹅”“灰犀牛”的预警之下,气候变化风险也不容小觑,绿色投资当仁不让,成为目前最火热的投资风向。

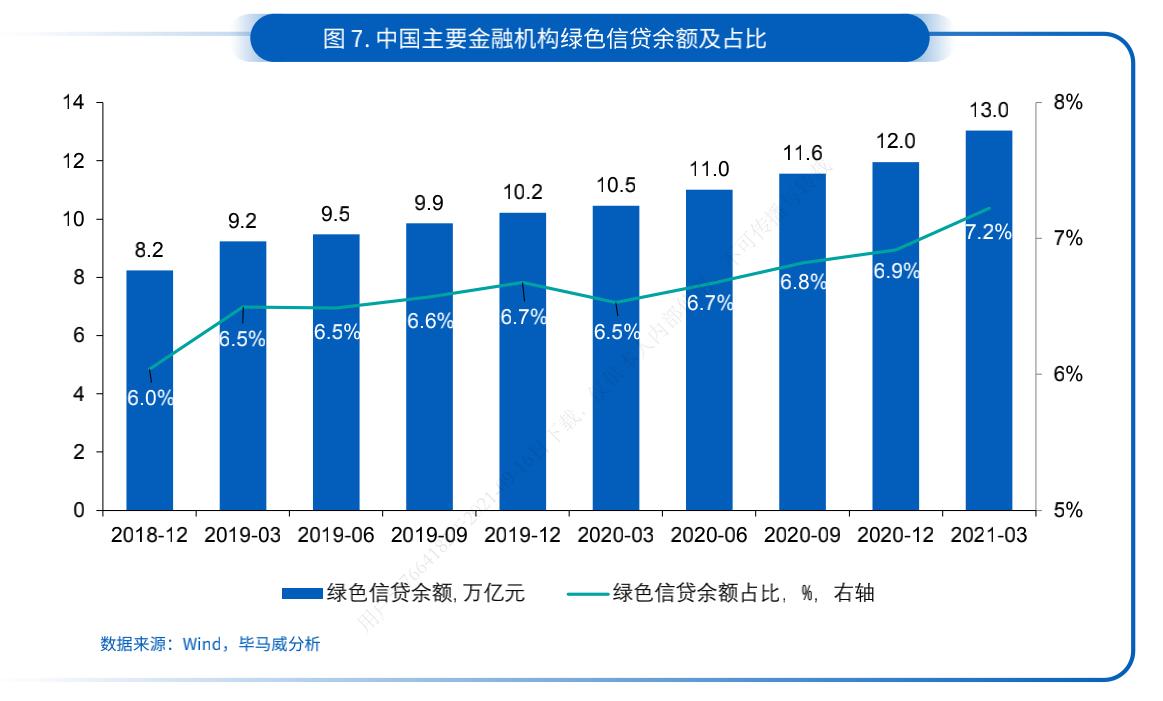

绿色金融大有可为,数据显示,截至2020年末,我国绿色贷款余额近12万亿元,位居世界第一,绿色债券存量8132亿元,位居世界第二。

商业银行作为绿色金融主力军,正在用真金白银支持绿色发展,究竟是谁担当了重任?

绿贷占比全线提升

大中型银行是绿色信贷的主力,投放行业集中在交通、 能源等领域。

据和讯银行统计,16家主要银行上半年绿色信贷规模突破八万亿,四大行绿色贷款均在万亿以上,其中工商银行绿色贷款余额突破两万亿元。

从增速上看,工行、农行和建行增速均在16%以上,中行未披露绿色贷款的详细数据。据中行行长刘金在业绩说明会上介绍,绿色贷款今年首次突破万亿元,并持续增长。

相较于国有大行,部分基数较小的股份行增速更快。恒丰银行绿色贷款增幅高达158.8%,恒丰银行提出至2025年,计划投放绿色金融专项支持额度不低于3000亿元。中信银行(601998,股吧)绿色贷款提速显著,上半年增幅62.5%,2020年的增速仅为1.61%,平安银行(000001,股吧)上半年增幅55.3%,2020年的增速为负,渤海银行增速33.74%。

事实上,绿色贷款占比更能反映银行的“含绿量”。

根据毕马威在《助力实现“双碳”目标,绿色金融大有可为》报告,截至今年一季度末,绿色贷款余额达13万亿,较上季度增长9%,主要金融机构的绿色贷款占比已达7.2%。

和讯银行梳理半年报发现,有四家银行“含绿量”较高:工商银行、农业银行绿色贷款占比超过10%,分别为10.77%、10.66%;华夏银行(600015,股吧)、兴业银行(601166,股吧)占比接近10%,分别为9.85%、9.81%,这也是绿色金融特色最为鲜明的四家银行。

绿色债券乘胜追击

相较于绿色信贷,绿色债券作为直接融资手段,更能降低企业融资成本。

银行自身不光可以通过发行绿色债券,将专项募集资金以贷款形式投放至绿色企业,还能直接承销企业发行的绿色债券,从而增加中间业务收入,发挥“商行+投行”的乘数效应。

多家银行在半年报中提到了绿色债券的承销情况。中行上半年绿色金融债务融资工具投资量居商业银行第一,协助客户在境内发行绿色债券509亿元,实际承销金额209亿元,在银行间市场排名第一。

工行上半年主承销绿色债券24只,规模合计217.28亿元,市场排名第一。建行上半年承销绿色及可持续发展类债券108只,较上年同期增长108%。截至6月末,累计承销境内外绿色债券97笔,累计承销规模超4300亿元。

邮储银行绿色债券承销金额为25亿元;交通银行累计承销绿色债券(碳中和债)共16笔,发行金额总计960亿元,承销金额188亿元。

根据海南省绿色金融研究院报告,截至2021年上半年末,中国境内外绿色债券累计发行规模已突破1.73万亿元。上半年,80家金融机构参与贴标绿色债券承销,32家银行合计承销绿色债券1185亿元,48家证券公司合计承销851亿元,银行业整体承销规模首次超过证券业。从承销排名来看,工商银行、中国银行、兴业银行、中信建投、中信证券(600030,股吧)分列全市场前五名,承销规模均超过百亿元。

今年以来,碳中和债等创新绿色债券品种不断推出,新版绿色债券目录施行实现标准统一,为绿色债券市场蓬勃发展垫实基底。

实现“双碳”目标需要百万亿级的巨量资金投入,绿色金融终究只是一种手段,终极目的是通过巨量的资金支持推动绿色资产规模提升。

“在绿色金融发展过程中,寻找绿色资产成为金融机构难点。”银保监会政策研究局一级巡视员叶燕斐近日指出,很多银行反馈当前绿色资产很稀缺,金融机构想把绿色信贷比重提高,因为现在整个绿色信贷所占比重仅9%-10%。但缺乏绿色资产,绿色金融资产占比就无法提高。

这也是目前绿色信贷和绿色债券占主导、绿色金融产品覆盖范围少的主要原因,事实上其他绿色金融产品还有很大的创新空间,需要相应的政策加以引导,为市场注入活力。

对于银行来说,绿色转型是大势所趋,当下的要务是调整信贷结构,提升识别绿色项目的能力,推进“双碳”目标尽早实现。

在转型过程中,银行还要注意纠正运动式“减碳”,结合实际运用转型金融帮助传统高碳企业改造升级。

银保监会副主席梁涛日前公开表示,金融机构在发展绿色金融时,应充分考虑我国经济社会发展实际和各行业发展的阶段性和转型的难度等因素,不可简单地对传统高碳行业进行“踩踏式”“冒进式”的抽贷、断贷、到期不续做,要避免谈“碳”色变。

(马慜 )