“中国黄金酿酒带”之誉的北纬30°穿过的安徽,是典型的季风气候,气候温和、雨量适中,气候造就天然的发酵容器,益于酿酒。

安徽还是农业大省,坐拥约14万平方公里土地,粮食丰富,近海临江,水质优良。新中国成立后,酿酒业便成为了支柱产业。

百花齐放的过去:4家白酒企业登陆资本市场

作为白酒发源地之一,安徽的酿酒史最早可以追溯到商朝。《诗经·商颂·烈祖》中记载,殷商时期,皖北濉溪已开始酿酒,并有了以酒祭祖祈祷的习俗。明清时期,规模渐成,中国面积最大的酿酒作坊遗址便在安徽濉溪被发掘。

安徽的人民同样热衷喝酒,人均每月要饮5.6两。皖北属于豪放派,流行“N+1”或“N-1”,一桌10个人,一般要喝11瓶或9瓶白酒;皖南喜欢“炸雷(罍)子, 啤酒和白酒混着来,碰杯之后一饮而尽。

俗语发之于酒。这边说“东北虎,西北狼,喝酒喝不过小阜阳”,那边流传“阜阳的麻雀也能喝三两酒”,颇有几分三碗不过岗的意味。

有人饮酒,自然有人产酒。截至2019年末,安徽规模以上工业白酒企业101家,最为高光的时刻,涌现了高炉家酒、文王贡酒、皖酒、明光酒、宣酒、九华山酒、沙河王酒、焦陂酒、中华玉泉酒……

此外,古井贡酒、口子窖(603589,股吧)、迎驾贡酒(603198,股吧)、金种子酒(600199,股吧)先后登陆交易所上市,并称皖酒“四朵金花”。目前,资本市场共有19家上市白酒企业,而安徽独占4席,与四川持平。

“东不入皖、西不入川”。以地域划分,皖酒早已与黔酒、川酒形成三大地域品牌,并在多年内长期占据白酒界第二的位置。

可以说,皖酒是中国白酒版图上极为浓墨重彩的一笔。

渐露疲态的现在:发展途中遇4大瓶颈

白酒股向来有“A股最后的信仰”之称,“沾酒即涨”也成了资本市场心照不宣的财富密码,白酒企业之间的竞争亦趋向白热化。

在这样的大背景下,皖酒却呈现不进反退的疲态。2020年底,安徽省统计局专文指出,皖酒在发展过程中存在4大隐忧:

一,发展速度不够快;

整体而言,皖酒第二的位置逐渐不保,不再占据地域酒的优势——

资产方面,截至2019年末,安徽省白酒行业资产合计646.6亿元,仅分别相当于四川、贵州的15.4%和16.7%,比2015年下降1和6.2个百分点;

收入方面,2015-2019年,安徽省白酒行业营业收入年均增长7.5%,增幅比全国低2.5个百分点,比贵州、四川和江苏分别低13.4、3.9和0.9个百分点。

产量方面,安徽省2020年白酒产量(折65度,商品量)共计28.12万千升,仅占全国白酒产量的3.8%,排在四川、河南、湖北和北京之后,位居全国第5;

企业数量方面,截至2020年7月,安徽共有8275家白酒相关企业,位居全国第9。

二,龙头企业不够强;

安徽省内白酒众多,要论表现,还是要数已经上市的“四朵金花”。安徽省统计局指出,从收入占比看,4家上市白酒企业营业收入占白酒企业营业收入的比重由2015年的10.8%降至2019年的8.3%。

从内部看,“二八效应”明显,皖酒霸主古井贡酒一家独大。以2021年上半年经营情况为例,古井贡酒以70.07亿元营业收入、13.79亿元净利润位列第一;第二和第三的口子窖、迎驾贡酒,上半年营业收入仅为古井贡酒的三分之一,净利润亦随之腰斩;更别提近年来长期亏损的金种子酒了。

风起云涌的白酒市场不等人。从外部看,19家上市白酒企业格局通常被概括为:铁打的“茅五”、流水的老三。除了茅台(600519)、五粮液(000858)外,第三把交椅由洋河股份(002304,股吧)、泸州老窖(000568,股吧)、山西汾酒(600809,股吧)上演“三国杀”争夺,剩下的14家白酒企业则群雄逐鹿,力争早日“被看见”。

其中,安徽省内规模最大的古井贡酒,以9月24日市值计算,仅为贵州茅台(600519,股吧)的5.41%、五粮液的14.80%、洋河股份的42.01%,与龙头企业存在较大差距。

“四朵金花”尚且如此,遑论那些尚未登上资本舞台的安徽白酒企业。

三,营销能力不够强。

皖酒正在面临内忧外患。内忧:一方面,安徽省内龙头企业占有率不高。2019年,古井贡酒省内市场占有率仅为25%左右,低于洋河股份的35%、山西汾酒的50%。

且外省品牌逐渐打开安徽省市场。“东不入皖,西不入川”——辉煌时期,这句话往往用来形容安徽当地营销壁垒高企,外地酒企难以进来,竞争异常残酷。如今,这一格局早已被打破,安徽省内大本营市场逐渐被“外来者”瓜分蚕食。据不完全统计,约300亿元规模的安徽白酒市场中,“外来户”占比超三成。百元价位白酒中,洋河股份在安徽省市场占有率为7%,仅次于古井、口子窖和迎驾三大品牌。

外患:省外市场开拓不足。安徽统计局指出,古井贡酒华中地区以外市场销售额仅占全部销售额的10.5%、口子窖占16.8%、金种子酒占10.0%。

四,高端品牌不够多。

随着白酒消费升级的加速,消费者更加注重品牌,高端化是品牌酒企的必然选择。安徽省统计局认为,缺席高端产品是金种子酒逐渐掉队的原因。金种子酒主要生产中低端产品,升级产品不多,由此导致营业收入降势扩大,营业收入降幅由2015年的16.7%扩大至2019年的30.5%。

此外,多数小企业追求短期利益,不重视品牌塑造和培育,产品附加值较低。2019年,安徽省规模以上白酒中小企业营业收入利润率由6%降至4.9%。

通往未来之路:次高端扩容+发力省外皆充满变数

为提升安徽白酒品牌影响力,2020年3月18日,安徽省经济和信息化厅发布了《促进安徽白酒产业高质量发展的若干意见》的通知。

通知指出,“到2025年,安徽白酒企业实现营业收入500亿元,酿酒总产量50万千升,培育年营业收入超过200亿元的白酒企业1家,超过100亿元的企业2家。”

安徽省内白酒众多,该重任理所当然落在皖酒“四朵金花”肩上。更具体的,老大古井贡酒将在2025年剑指200亿元营业收入,口子窖、迎驾贡酒则各自负责100亿元营业收入。

申港证券指出,安徽白酒市场存在三大趋势:消费主流价格带快速升级;竞争格局一超双强形成;省内竞争的产品结构和渠道营销门槛高。能够在安徽白酒市场胜出的酒企,需要在价格带、渠道力、优势市场方面兼具优势。

古井贡酒亦在财报中表示,未来,受益于消费升级与消费观念的改变,次高端白酒的提升是白酒行业发展的主要推动力。消费档次的提升是白酒行业发展的主要推动力量。白酒企业需要充分把握大众消费升级的黄金机遇,通过品质提升、市场细分和产品创新等手段,更好的满足大众市场的消费需求,推动产品结构的转型与升级。

谁能占领次高端价格带,拉升高毛利产品、提升吨酒价值,或将成为安徽白酒未来破局的关键所在。

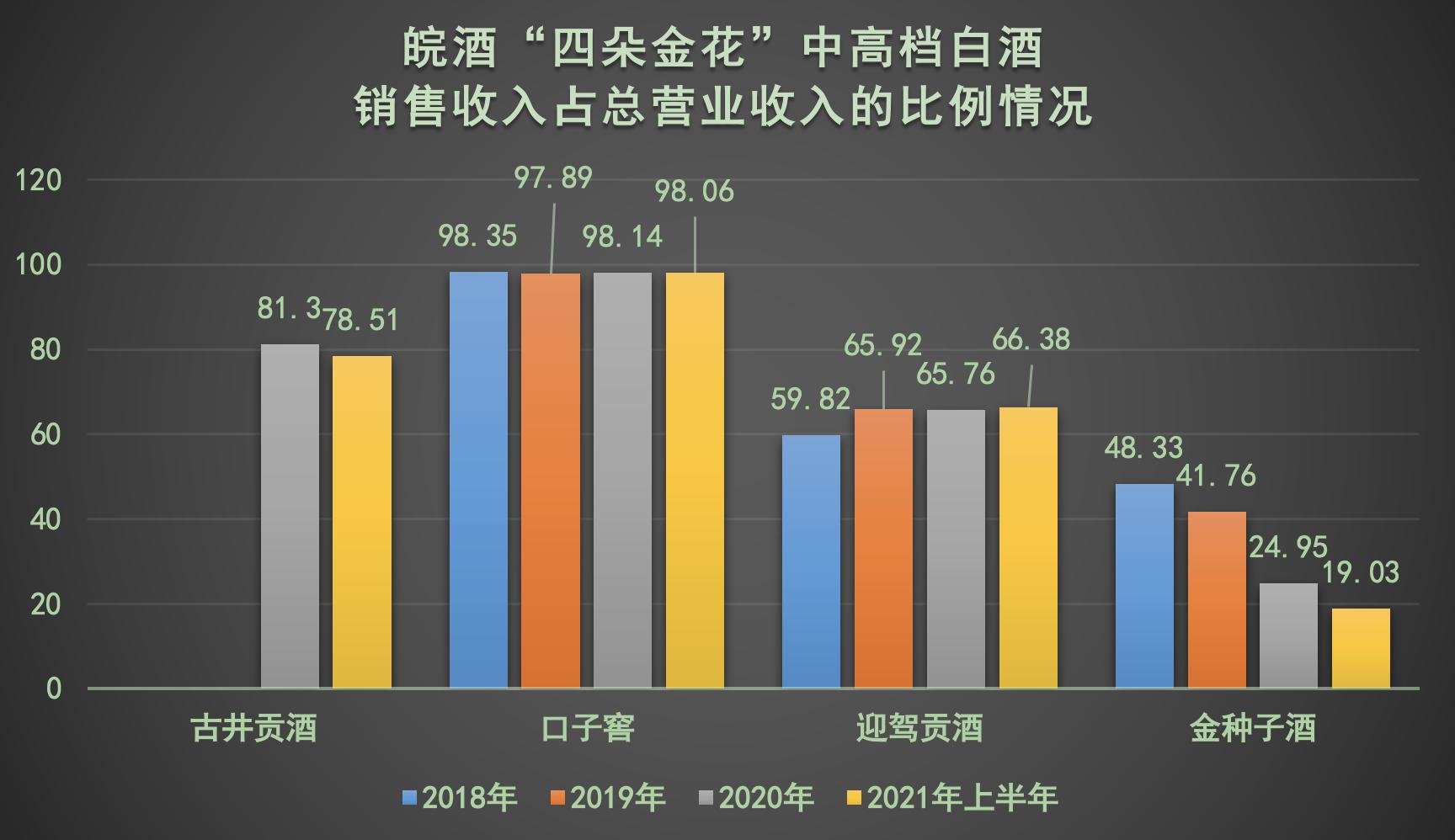

目前,古井贡酒、口子窖、迎驾贡酒均不同程度布局中高档白酒。古井贡酒聚焦“全国化、次高端”,定位高端、次高端、中端的“年份原浆”系列产品是结构调整的主方向,如古26、古20等主要消费场景为高档商务消费场景等。

口子窖加大科技投入和新产品开发的力度,推出口子坊、口子美酒、口子窖系列中高档白酒产品,形成了高、中、低档全系列的产品序列。

迎驾贡酒产品升级,近两年主推定位次高端价位段洞藏系列,中高档白酒销售收入占总营业收入的比例稳中有升。华西证券认为,生态洞藏6年和9年已经处于迎驾贡酒核心市场合肥市和六安市的核心价位段。另外,迎驾贡酒仍在积极布局升级产品生态洞藏16年和20年,希望能在次高端更高价位段拥有更好的发展。

形成鲜明对比的却是,金种子中高档白酒占总营业收入的比例连年下滑。虽然金种子酒紧跟脚步,推出定位次高端白酒的新品馥合香,但从档次结构上看,普通白酒营业收入仍是中高档白酒的一倍多。

事实上,自从金种子酒切入医药赛道后,该业务的营业收入占比逐年增加,2018—2020年医药营业收入占比分别为25.17%、42.63%、41.60%,接近一半。一时间很难辨别,金种子酒究竟是一家白酒公司、还是一家医药公司?

另一把“密钥”则是走出安徽,开辟省外市场。

目前来看,除了迎驾贡酒拿下不少外省“领地”外,其余3家仍在“拓荒”阶段。值得注意的是,当古井贡酒、口子窖、金种子的省外收入呈现上升趋势时,迎驾贡酒却在2021年上半年出现下滑,省外收入占比较2020年末减少2.84个百分点。

以口子窖为例,近年来虽持续开拓省外市场,但效果甚微。2021年半年报显示,口子窖安徽省内销售收入占比78.88%,同比增加2.86个百分点。省内销售收入占比不断提高、省外经销商增幅低于省内,则意味着省外市场扩张缓慢。近3年来,安徽省外销售收入占比分别为15.52%、16.75%、19.66%,今年末又能否突破“二”字头呢?

除了上述“两招”之外,古井贡酒持续推进资源整合,2016年4月先与湖北省唯一的中国名酒黄鹤楼酒业签订战略合作协议,2021年1月又牵手明光酒业。目前,古井贡酒是一家拥有“三个品牌”“四种香型”“三地产区”的酒企。

古井贡酒或许正是“全安徽白酒的希望”,向200亿元营收目标看齐的同时,亦有望率先跻身头部白酒企业。以2020年经营情况为例,古井贡酒实现营业收入102.02亿元,位居第7;实现净利润18.55亿元,位居第6——百亿营收,通常被认为是一线酒企的“入场券”。

可即便是古井贡酒,要想在2025年实现200亿营业收入,亦有难度,需每年保持14.21%的营业收入增长。纵观近3年,古井贡酒营业收入增速逐年放缓,2018—2020年分别为24.65%、19.93%、减少1.20%.

(张星钰 )