相关股东向东北制药、ST奥马发起的要约收购进入最后收官阶段。根据交易所最新披露的数据,这两家公司的要约收购呈现出“一冷一热”的态势,而这,也是收购方乐见的结果。

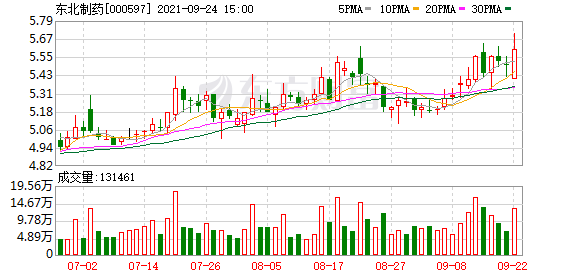

针对方大钢铁全面要约收购一事,东北制药9月23日发布公告称,截至9月22日本次要约收购期限已届满,因要约收购结果需进一步确认,经申请公司股票将于9月23日起停牌,待要约收购结果公告后复牌。

参照深交所披露的最新数据,截至9月22日,该要约收购仅有11户股东预受要约,涉及股份数为27668股,以4.93 元/股的要约价计算涉及资金仅10余万元,这无疑为方大钢铁节省了巨额资金支出,以极小的代价达成了最终目的。

事实上,本次要约收购乃是因此前的股权转让事宜被动触发所致。今年6月,东药集团、盛京金控集团在产权交易所公开征集其持有的东北制药全部股份受让方,合计转让股份数(2.55亿股)占东北制药总股本的18.91%。7月3日,方大钢铁成为上述股份最终受让方,随后与东药集团、盛京金控集团签署了股份转让协议。本次转让前,方大钢铁及其一致行动人已合计持有东北制药38.97%股权,转让完成后“方大系”合计持股比例将进一步增至57.88%。由于“方大系”此前持股比例已超过30%,根据相关规定,方大钢铁需履行全面要约收购义务,为此,其之前已提交了相关《履约保函》(保函金额27亿元)。

如今,由于要约价长期低于市价,绝大部分投资者不接受要约也在情理之中,“方大系”也在履行要约收购义务的同时,避免了大量资金支出且未让上市公司面临退市风险,可谓“最大赢家”。

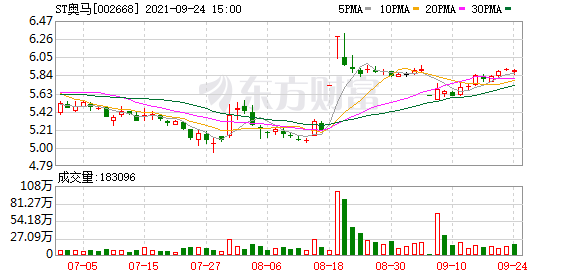

相比之下,TCL家电集团对ST奥马股东发起的要约收购则要“热闹”许多,且股东之间的博弈也十分激烈。深交所最新披露数据显示,截至9月23日,本次要约收购已有2563户股东共计13414.69万股股份预受要约。而从整体趋势来看,最近几日预受要约的股份数量较此前也明显增多。

“9月24日是要约收购的最后一天,要约价若仍高于最新市价,预计最后一天预受要约的股份数还将增加。”有市场人士分析称。

TCL家电集团此番对ST奥马股东发起的要约收购目的十分明确,就是要以此方式大规模集权。即通过部分要约收购的方式计划收购2.49亿股股份(占上市公司总股本的22.99%)。收购完成后,TCL家电集团、中新融泽最多合计持有ST奥马50%股权。而为表诚意,TCL家电集团给出的要约价为6元/股。

也正是由于开价高的缘故,中小投资者踊跃参与。不过,投资者目前还要经历“两重博弈”。一是若期限届满后预受要约合计股数不高于2.49亿股,那么参与预受要约的股东便可将所持股份全部卖给TCL家电集团,从而实现套利。但若合计股数超过2.49亿股,TCL家电集团最终则要按照同等比例收购预受要约的股份。在此背景下,投资者就要面临第二重博弈,即要约收购完成后,虽然投资者所持一部分股份卖出了高价而获利(接受要约),但对于剩余退回来的股份,如果各个股东为落袋为安争相卖出而引发股价下跌,那么不同的投资者整体交易究竟是盈利还是亏损,还具有不确定性。

最终博弈结果如何,几天后可见分晓。

(文章来源:上海证券报)

文章来源:上海证券报