9月24日,禽类企业春雪食品(605567.SH)正式开启网上、网下申购,公开发行股票数量为5000万股,发行价格为11.8元/股。发行完成后,春雪食品将成为首家登陆上交所主板的白羽肉鸡产业链企业。

不过,从招股书来看,春雪食品还有诸多问题亟待解决:公司的毛利率水平在过去三年较同行偏低,较高的负债率和融资渠道单一等问题持续存在,委托养殖的业务模式也存在一定隐患。在公司近年盈利水平下滑的情况下,如何在行业内占据一席之地,扩大发展规模能否取得成效?

偿债压力和盈利能力双重考验

相比生猪养殖,我国家禽产业较早实现了规模化养殖,行业集中度相对较高,其中白羽肉鸡由于生长周期短、经济效益明显,规模化程度更高一些。特别是在山东这样的白羽肉鸡养殖大省,已经聚集了多家“亿羽级”企业,形成了庞大的白羽肉鸡产业集群。

春雪食品就来自山东省。不过,从2020年部分头部肉鸡养殖企业的产销数据来看,春雪食品距离头部企业阵营还有不小的距离。

根据国际畜牧网的数据,2020年,禾丰股份(白羽鸡肉)合计养殖肉鸡5.61亿羽,屠宰肉鸡6.39亿羽;圣农发展(白羽鸡肉)当年养殖屠宰肉鸡5.1亿羽,计划到2025年出栏10亿羽;温氏股份(黄羽鸡肉)年销售肉鸡10.51亿羽,其中鲜品1.9亿羽,熟食2000万羽;立华股份(黄羽鸡肉)2020年销售商品鸡3.23亿羽,其中冰鲜鸡和冻品2.14万吨。

同为山东企业,九联集团2020年屠宰肉鸡1.5亿羽;仙坛股份生产商品肉鸡1.33亿羽;凤翔股份饲养肉鸡1.16亿羽,屠宰肉鸡1.04亿羽;主要品种为白羽鸡肉的新希望旗下六和集团2020年屠宰肉鸡达到3.7亿羽。而春雪食品2020年屠宰加工肉鸡仅有5048万羽,生鲜品产量约12万吨。

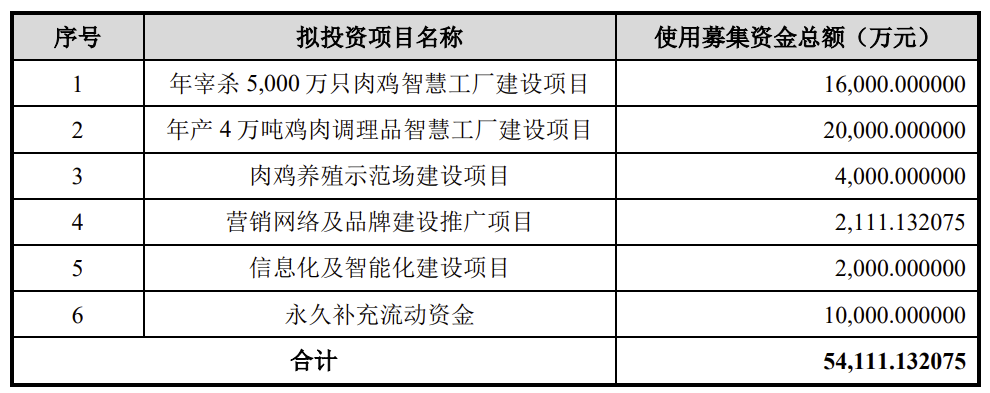

在最新的招股书中,春雪食品表示IPO募集资金主要用于包括永久补充流动资金(1亿元)、年宰杀5000万只肉鸡智慧工厂建设项目(1.6亿元)、年产4万吨鸡肉调理品智慧工厂建设项目(2亿元)、肉鸡养殖示范场建设项目(4000万元)等,共计5.41亿元。

业内人士表示,从公司的财务数据看,春雪食品亟需解决的除了扩大发展规模外,还要解决负债率和融资渠道等问题。

2020年末,春雪食品合并资产负债率为54.90%、母公司资产负债率为50.94%,资产负债率高于行业平均水平。公司负债总额约6亿元、流动负债高达5.8亿元。其中,短期借款2.6亿元,占流动负债的比例为44.53%。近三个年度报告期各期末,公司流动比率分别为0.76、0.89 和 0.92,速动比率分别为0.42、0.45 和 0.48。专业人士指出,从目前的财务数据看,公司短期面临一定的偿债压力。当然,春雪食品消耗性生物资产周转期较短,周转率较高,较高的流动性有助于改善公司偿债能力。

另外,春雪食品扩大生产经营需要投入房屋建筑物、机器设备等固定资产,并加大雏鸡、原材料采购,资金占用量较大,公司对于外部融资有一定的需求。

而从招股书看,该公司融资渠道较为单一,主要向银行申请贷款。在春雪食品及其子公司的32处有房产证的房产中,11处房产都已被抵押。如果从银行渠道获得资金不及预期,公司的业务发展及生产经营或将会受到不利影响。

对比公司的资金面,春雪食品近年盈利能力的下滑确实给公司管理团队带来考验。

2018年-2020年三个会计年度,该公司营业收入分别实现15.99亿元、19.43亿元、18.63亿元,2020年公司营业收入同比下降7993.86万元。三年间公司扣除非经常性损益后归属于母公司股东的净利润分别为6932.7万元、9432.32万元及1.03亿元,2019年及2020 年增长率分别为36.06%、8.84%,增长率明显减速。

最新数据显示,2021年1-6 月该公司扣除非经常性损益后归属于母公司股东的净利润为3502.17万元,同比下降26.52%。

基于目前的经营状态和所处的市场环境,公司预计2021年1-9月可实现净利润6600万元至7000万元,较去年同比下降约48.42%至45.30%;扣除非经常性损益后的净利润约为6300万-6700万元,较去年同期下降25.37%至20.63%。

并且,受雏鸡、玉米、豆粕等主要原材料价格波动及鸡肉产品市场供需关系变化等因素影响,业绩仍然存在一定的波动或下滑的风险。

毛利率较同行偏低

公开资料显示,春雪食品主要从事白羽鸡鸡肉食品的研发、生产加工和销售业务,公司将肉鸡的大多数部位加工成不同类型的鸡肉食品,产品主要分为调理品和生鲜品两大类。

生鲜品主要是指经屠宰、初步分割后的冰鲜鸡肉产品,包括冷冻全鸡及经分割后的各个鸡部位。调理品是指对初步分割后的冰鲜鸡肉产品进行进一步按规格和质量进行筛选、切片(块)、成型、穿签深加工后,配以辅料和调味料加工而成,只需简单烹制或开袋即食。

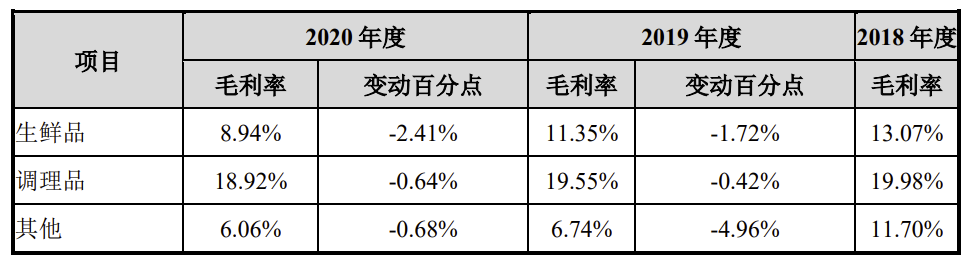

值得注意的是,2018年至2020年间,春雪食品不论是生鲜品还是调理品的毛利率皆出现逐年下降的势头,综合毛利率分别为15.87%、15.28%、14.26%。

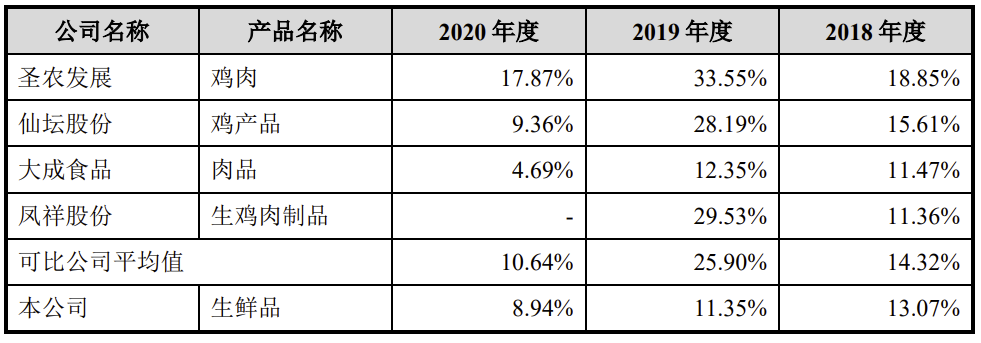

而对比同行业的圣农发展、仙坛股份、大成食品、凤祥股份等上市公司的毛利率情况可以发现,这四家公司2018年至2020年生鲜品的平均毛利率分别为14.32%、25.9%和10.64%,春雪食品的生鲜品各年毛利率则分别为13.07%、11.35%和8.94%。

再看调理品的毛利率,上述四家公司近三年各年度的平均值分别为17.65%、25.6%、19.54%,而春雪食品该项目各年度毛利率分别为19.98%、19.55%和18.92%,近两年对比也出现劣势。

值得注意的是,虽然春雪食品生鲜品的毛利率多年来始终低于可比公司平均值,但波动相对较小。对此春雪食品表示,与同行可比公司毛利率存在差异,主要原因系公司产业链条不包括种鸡环节,公司雏鸡以市场价格进行采购。圣农发展、仙坛股份、凤祥股份是全产业链条的食品加工企业,受前端种鸡养殖环节影响较大。

由于雏鸡是公司重要的生产要素之一,雏鸡的采购价格将直接影响公司的生产成本和盈利水平。报告期内各期,雏鸡单位采购价格分别为4.12元/羽、8.01元/羽、2.67元/羽,价格波动较大。春雪食品也在招股书中提及,如果雏鸡的市场价格出现剧烈变化,且公司未能通过提高产品售价等有效的措施抵消雏鸡价格上涨的因素,将可能对公司经营业绩产生一定的影响。

细分来看,由于春雪食品和大成食品的业务产业链条相似,都不存在种禽业务,双方调理品毛利率与加工食品毛利率最具有可比性。对比二者的具体情况,2019年,大成食品加工食品的毛利率低于春雪食品;到了2020年,大成食品的毛利率显著提高,而春雪食品的调理品毛利率不升反降。

什么是造成变动趋势不一致及变动幅度差异较大的主要影响因素?对此公司解释为,一是销售成本差异原因,主要来自原材料雏鸡采购模式差异的影响;二是销售价格差异的原因,主要来自产品结构本身差异的影响,其次受销售地域差异及品牌不同的影响。

委托养殖风险难控

从业务模式来看,春雪食品采取的是“公司+基地”委托养殖模式,即公司与养殖户签订委托养殖合同,通过一定的标准和制度核算委托养殖费,使养殖户能够获得与其劳动付出相匹配的收入,同时通过合同约定的制度设计锁定养殖户违规养殖和违约风险。

尽管委托养殖相关合同对于养殖过程中双方的权利义务及奖惩机制已作出相应规定,但在合作执行中仍可能存在某些养殖户对合同相关条款的理解存在偏差,可能导致潜在的纠纷或诉讼。

其次,如果养殖户出现未按协议约定喂养或未按要求免疫、保健、治疗等违规养殖情形导致活禽产品不达标,将影响公司加工环节的业务实施,增加卫生检验检疫、检测负担,从而影响公司的生产效率。

截至23日招股说明书签署日,公司合作委托养殖户共199户,已取得畜禽养殖代码、环境影响登记表(书)、动物防疫条件合格证三证齐全的养殖户共166户,33户尚在办理中。尚未办理齐全三项证书且未取得监管部门证明的委托养殖户仍有受到政府部门要求整改的风险。

春雪食品表示,为鼓励养殖户改善饲养设施和提高养殖水平,公司会给予部分合格养殖户少量立体养殖改造借款或经营性借款,执行中仍可能存在某些养殖户违约的情况,对公司相关资金的回收造成不利影响。而因某些养殖户对委托养殖合同相关条款仍可能存在理解偏差,或会带来潜在纠纷或诉讼。

(文章来源:第一财经)

文章来源:第一财经