文 | 红塔证券李奇霖、孙永乐、殷越

近期多省出台限电、限产措施,受此影响,相关大宗商品价格大幅攀升,截至9月27号,动力煤9月涨幅达到了44%,继续创下历史新高,全国水泥价格指数9月上涨26%,也创下了近年来的新高。

为什么在这个时候会加大对“两高”项目的监控,加大“能耗双控”的实施力度呢?

这可能和今年上半年多地能耗双控不达标有关。8月国家发改委发布的《2021 年上半年各地区能耗双控目标完成情况晴雨表》显示,今年上半年有7个省份能耗双控目标均为红色一级预警,有19个省份至少有一项是橙色预警。

能耗双控纷纷超预警是因为今年政策突然加码了吗?也不是,今年年初政府工作报告就指出今年单位生产总值能耗要下降3%,这一目标和2018年、2019年的目标一样,后续该指标也未变动。

如果中途没有政策加码,为什么近期突然政策开始收紧了呢?这一点有一个很好的参考项就是粗钢。

年初的时候就有消息表示今年粗钢要实现同比零增长,但是因为上半年粗钢需求旺盛,这时候地方政府可能出于经济增长等方面的考虑,并没有控制产能,所以在2021年4月粗钢累计同比上涨了15.8%。

而前期的高增长就为后续的压降带来了很大的压力。在政策加码之后(多地出台限产政策),粗钢产量出现断崖式下滑,粗钢当月同比从4月的13.4%下滑到了8月的-13.2%。

从这个逻辑来看的话,现在严格进行“能耗双控”就是因为前期太松了,各地能耗指标不降反升,超过了警戒线。而到了年底,要进行指标考核了,这时候才开始发力,一年的任务被动集中到了年末几个月,压力自然很大。

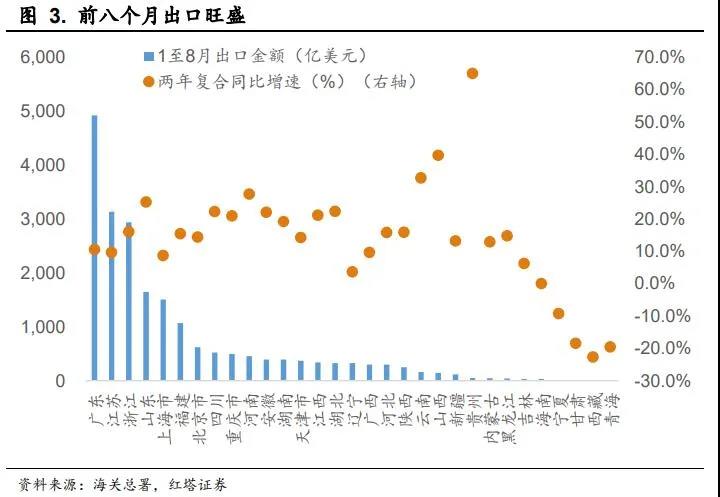

那么为什么今年上半年能耗会大幅增加呢?其中一个原因是出口旺盛。自2020年以来,因为海外疫情多次反复等,海外生产修复缓慢。而为了保经济,美联储大规模扩表,在财政转移支付下,居民收入大幅提高,这带动了美国商品需求快速走高。海外出现供不应求的局面。

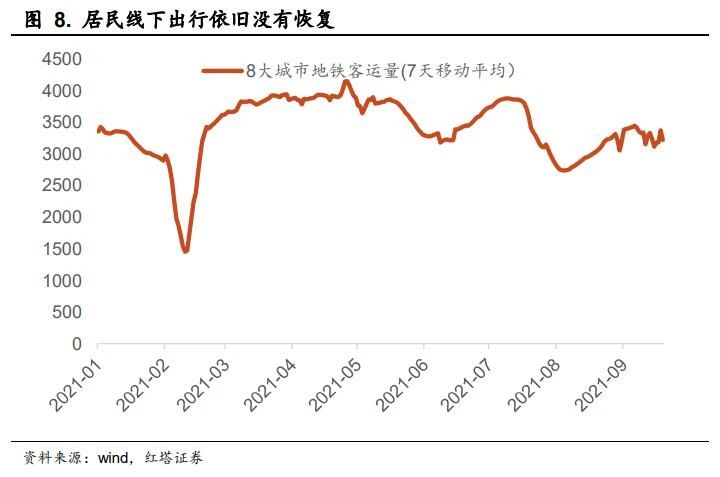

中国的情况则相反,中国率先控制住了疫情,生产快速回升,但是因为疫情小规模反复、居民预防性储蓄回升等,国内消费恢复进度缓慢,1-8月社会消费品零售总额两年平均增长仅3.9%。

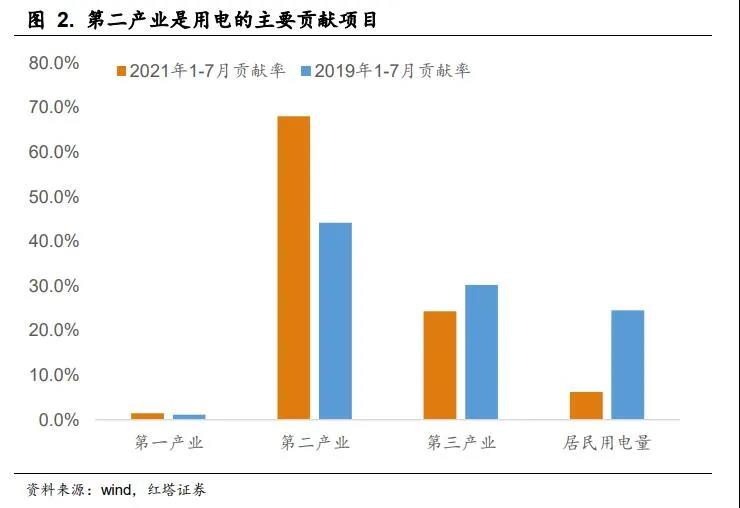

海外需求强、生产弱;国内生产强,需求弱的格局带动中国出口持续走强,1-8月出口同比增长23.2%,两年复合同比增长14%。旺盛的出口推动国内工业生产快速修复,用电量上行。从数据上我们也能够看到今年1-7月第二产业用电量对全社会用电量的贡献率达到了68%,相比于2019年大幅上行。

另外,分省份来看,东部传统出口大省的两年复合同比增速表现依旧亮眼。与此同时,广东和江苏能耗双控指标均为红色一级预警,浙江双控指标也均为橙色二级预警。

如果说东部省份主要是因为出口的话,那中西部一些省份则与传统行业生产规模扩大有关。

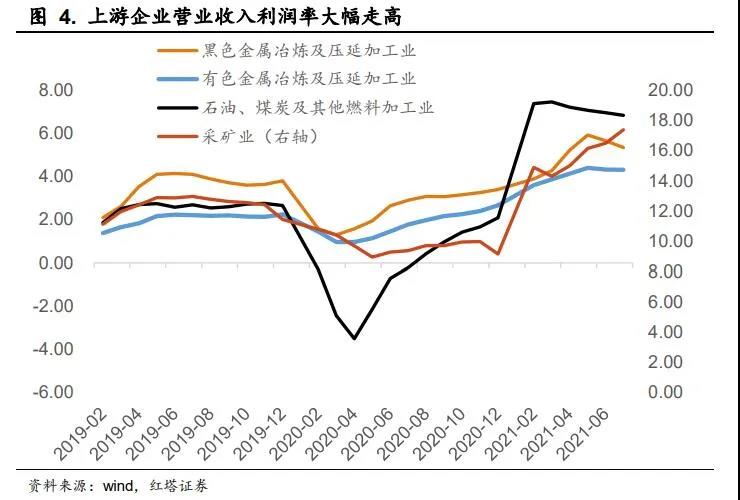

疫情之后,因为流动性充裕,供给弹性低以及需求旺盛的原因,全球大宗商品价格大幅上涨,8月PPI同比上涨了9.5%,焦煤、焦炭、螺纹钢、热压卷板等大宗商品价格均创下了近年来的新高。

在大宗商品价格持续攀升的情况下,上游利润率以及利润同比增速持续走高,1-7月采矿业利润率为17.37%,创下近年来的新高。

既然有利可图,那么相关行业的企业自然会有扩大产能,加快生产的动力。体现在数据上就是今年1-7月像黑色冶炼、有色冶炼、化学原料和化学制品等行业的用电量同比增速均超过10%。

另外,此前都说西电东送,但是近年来在东部产业转型以及中西部大力招商引资的背景下,随着不少传统高耗能的制造业开始向中西部迁移(西部电价等更低,对高耗能行业吸引力更大),比如此前很多虚拟货币挖矿项目、电解铝企业就搬迁到西部电力资源丰富的省份,这就使得中西部省份自身对电的消耗大幅增加。

从数据上看,2020年在传统制造业等的拉动下,云南、四川、甘肃、内蒙古、西藏等5个西部地区的省份,用电量增速保持快速增长,分别为11.8%、8.7%、6.8%、6.8%和6.3%,位于全国前5位。

在大宗商品涨价,部分地区出于经济的考虑引入高耗能企业的背景下,今年上半年个别省份的能耗自然也就上去了。

上面我们说的都是能耗方面的,最后我们再来分析一下电力的供给端。今年的限电最早其实在5月份就已经开始了,之所以限电,除了因为夏季居民生活用电增加之外,很大程度上也与发电能力不足相关。

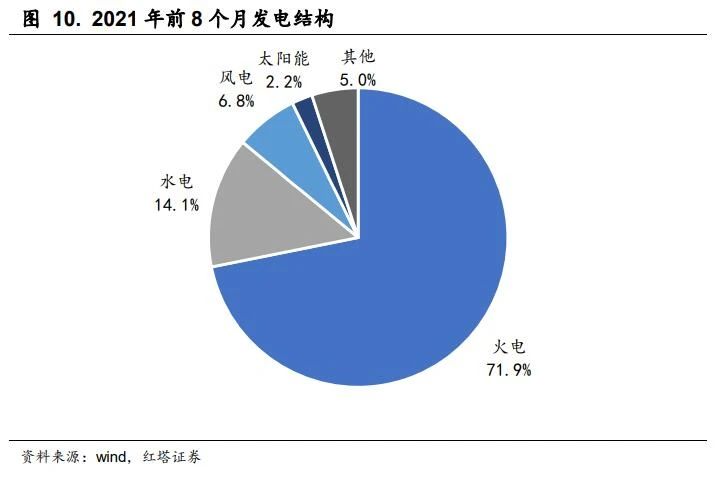

中国目前发电结构主要是以火电为主,配合水电、风电、太阳能(000591,股吧)等清洁能源。2020年全年火电占全部发电量的比重为77.6%,水电占比为10.5%,其他方式占比为11.9%。

相比于火电,水电、风电等虽然属于清洁能源,但却属于“靠天吃饭”的,稳定性较差。而今年全国频繁的异常天气就将这一缺点放大了。今年以来南方降雨明显减少,这就使得水力发电受到了明显的影响,2021年1-8月水电同比下滑1%,而总发电量同比上涨了11.3%。

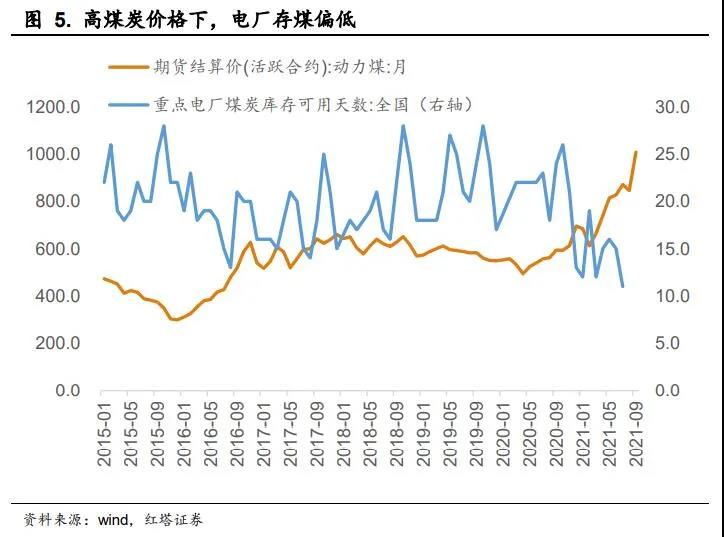

在水电减少的时候,按理论上说,火电应该发力了,但是火力发电并没有完全补上电力供需缺口。因为限产加上澳煤进口受限以及疫情使得蒙煤进口效率降低,国内煤炭供给弹性偏低,而需求又较强。在错配的情况下,煤炭价格持续上涨,动力煤期货价格创下了历史新高。

这时候高煤价就会反噬需求,受限于煤炭价格持续上涨,电厂用煤比较谨慎,电厂存煤明显下滑。这在一定程度上限制了火电的供给,使得其不能够有效地弥补水电不足以及需求旺盛带来的电力供需缺口。

另外,火电一直是碳排放的大户,在水电不行之后,火电供给增加,也使得碳排放增加,这就又回到节能减排的问题上了,新能源的不稳定性使得火电的退出并不容易,这也是后续政策需要解决的问题。

讲到这里,我们就清楚为什么现阶段要开始“能耗双控”、要限电了。其核心原因在于前期任务没完成,工作都堆到最后几个月,那政府现在就只能加大力度限电限产了。

那么现阶段的“能耗双控”对于国内外而言又会有什么影响呢?

一方面,对于海外而言,中国对生产的压降可能会推动海外通胀的走高。前面我们提到过,在海外央行大放水的情况下,海外需求大幅走高,而生产能力又没有恢复,所以其对中国的生产是比较依赖的。而且因为疫情反复,这一情况一直持续到现在。有着中国生产的支撑,所以此前供需缺口可能并没有那么大。

但是现在的问题是因为要能耗双控,部分省份的工厂纷纷开始停工停产,并出现了“开二停五”、“开三停四”等错峰方案,这对后续的生产无疑会造成很大的压力。这有点像粗钢,因为前期高增长,现在粗钢等的生产同比都是负增长的。

那么在中国生产力开始下行的时候,如何满足海外的需求就成了一个问题。如果海外生产修复,那订单自然会外流,但是现在因为疫情反复,东南亚很多国家都面临着防疫压力,比如越南、马来西亚等国的死亡率都在上行,这就意味着全球的生产端没有明显的替补方。

那么现在的情况就是,中国出口企业有订单,但是生产跟不上,这就会使得出口商品价格继续上涨。这对海外的通胀是有推动作用的。

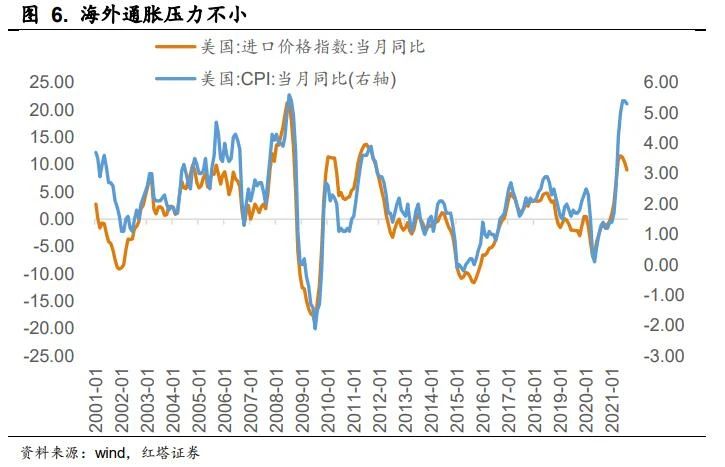

从数据上我们也能够看到,美国CPI同比走势与进口价格指数具有明显的相关性。在进口商品价格上行的时候,美国CPI也会有较强的上行压力。除了输入性通胀之外,因为此前房屋价格上涨以及居民线下活动修复,美国自身面临的通胀压力也不小。

如果从这个角度来看的话,在通胀的压力下,美国可能会选择加快Taper以及加息进度,借此来缓解美国国内的通胀压力,比如在taper以及加息预期提前的情况下,美元会维持强势,从而降低进口商品的成本,缓解输入性通胀。当然,在这样的情况下,我们认为美国国债收益率可能会继续上行。

另一方面,对于国内而言,情况就不一样了。美国的通胀除了供给推动之外,在美联储发钱,居民需求旺盛的背景下,需求也做出了很大的贡献。所以美国是全面的通胀,CPI、核心CPI等都在大幅上行。

但是中国的情况不一样,疫情以来,国内消费恢复的一直比较慢,货币政策也比较谨慎。在这样的情况下,中国一直是结构性通胀。而限产导致的上游大宗商品价格上涨,在缺乏需求的情况下,向下游传导并不会很顺利。从数据上我们也能看到,近期商务部公布的生产资料价格指数还在继续上行,而农业部公布的菜篮子批发价格200指数则一直位于低位震荡。

而在结构性通胀的情况下,中下游企业以及小微企业无疑会面临着较大的成本压力。这一点在这几个月以来也被频繁的提及,比如7月降准的时候,央行就明确表示“今年以来部分大宗商品价格持续上涨,一些小微企业面临成本上升等经营困难,中国坚持货币政策的稳定性、有效性,不搞大水漫灌,而是精准发力,加大对小微企业的支持力度”。

而年初以来,央行将资金利率运行中枢维持在政策利率之下,很大程度上也是出于缓解小微企业成本压力等的考虑。

现在结构性通胀并没有得到明显缓解,而基本面大概率会比上半年更弱。毕竟因为房地产政策收紧、房企销售放缓等,后续房地产投资下行压力会更大,加上政策限产、疫情零星反复抑制居民消费等的影响,预计后续几个月基本面的走势会比今年上半年更弱。

在这样的背景下,我们预计国内货币政策出于支持小微企业等方面的考虑依旧会维持在一个偏松的状态,未来中美利差将逐步收窄。

除了债券市场之外,这一次限电限产对于股票市场而言,又可以关注哪些投资机会呢?

本轮限电的核心原因在于前期生产过程中的能耗超标,那么如何在生产中降低能耗,改善能源结构,将是我国经济发展中急需解决的问题,也将成为未来的长期趋势,主要可以从供给端和应用端两个方面来把握相关的投资机会。

首先,从供给端来看,清洁能源发电领域有望持续景气。

根据国家能源局数据,2020年我国可再生能源开发利用规模相当于替代煤炭近10亿吨,减少二氧化碳、二氧化硫、氮氧化物排放量分别约17.9亿吨、86.4万吨、79.8万吨,这足以看出发展新能源产业对于节能减排、降低能耗的重要性。

截至2020年底,我国可再生能源发电装机总规模达到9.3亿千瓦,占总装机的比重达到42.4%,经过此轮限电,社会对于新能源发电的需求进一步提升,对新能源发电领域形成利好,叠加到“十四五”末,可再生能源发电装机占我国电力总装机的比例超过50%的目标加持,风电、光电等新能源发电有望持续景气。

其次,从应用端来看,催生了新能源设备和配套电力设施的需求,相关领域发展空间巨大。

对于企业而言,高能耗行业去产能将是未来一段时间的大趋势,而新能源设备的应用是降低能耗的重要手段,企业要更好地经营与发展,就得想方设法降低能耗,这就提升了企业对于新能源设备的需求。

而配套电力设施的需求增长,则得益于我国能源结构有待进一步改善。长期来看,我国的能源结构是呈现优化趋势的,从发电结构来看,2011年时水电、风电、太阳能的发电量占比只有14.8%,到了2020年这一比重提升至了23.9%。但当前我国的发电结构还是以传统能源为主,根据统计局数据显示,今年1-8月,火电占全国总发电量的比重为71.9%,远远超过清洁能源发电占比。

我国的可再生能源发电,比如风电、光电近年来迅速发展,以光伏发电为例,截至2021年一季度,光伏发电累计装机容量为2.59亿千瓦,较2016年同期增长超过400%,年化增长率约39%。但新能源发电多是间歇式电源,应用方面整体还不够稳定,比如光伏发电主要依靠日照,到了冬天发电量会受到影响,用电高峰期还得靠火力发电来支撑;再比如说水利发电,随着枯水期和丰水期的变化,发电量也有较大差异。

而企业生产活动需要的是不能中断的电力供应,因此如果未来新能源想要加大推广与应用,降低对火电依赖的话,势必要加大配套电力设施的建设,有效解决新能源发电稳定性的问题,提高调节峰谷的能力。可以重点关注网架建设相关产业链,如特高压、配电网供应商、工程规划、系统集成等。

另外储能领域的发展空间也值得重点关注,储能技术能有效平抑新能源发电的波动性,在“双碳”目标下,储能行业的发展将成为构建以新能源为主体的新型电力系统的有力保障。

目前应用规模最大最主要的方式是抽水储能,抽水储能电站度电成本大概在0.21-0.25元/千瓦时,是成本最低的一种储能方式。国家电网表示在“十四五”期间,将新增建设抽水蓄能电站装机2000万千瓦以上,开放1000亿元股权投资,抽水储能的投资机会仍可关注。

今年7月,国家发改委、国家能源局印发《关于加快推动新型储能发展的指导意见》,明确2025年实现新型储能从商业化初期向规模化发展转变,装机规模达30GW以上,2030 年实现全面市场化发展。根据CNESA数据,截止2020年,我国新型储能的装机规模为3.28GW,按照20205年实现30GW进行测算,未来5年新型储能的年均复合率增长率将超过50%,新型储能行业发展空间广阔。

同时,在美债收益率上行的推断之下,我们认为一些专精特新的小市值公司也将迎来投资机遇。

作为全球资产定价之锚,美债收益率的上升将带来溢出效应,吸引大量外资回流至美国市场,导致国内的外资流动性趋紧。

从偏好来看,外资更倾向于一些大市值的白马股。截至2021年9月24日,陆股通重仓的前100只A股股票的ROE(TTM)均值高达20.2%,且其中有超过千亿市值的股票占比为76%,而全部A股的ROE(TTM)均值为3%,超过千亿市值的股票占比约为46%。根据DCF模型,分母端的无风险利率上行会导致资产价格下跌。北向资金一旦撤出,这些大市值的白马股将最先受到打击,进一步还可能增加A股市场的波动,对股指形成拖累。

在这样的情况下,我们可以将目光放在那些内资更为偏好、定价权更强的板块和个股,比如估值不太依赖分母端利率变化的、且市值没有那么大,尤其是那些专精特新小巨人,其高成长性能够带来一定的估值溢价,可能会抵消部分利率上行造成的估值压力。在外资流动性趋紧情况下,这部分小市值公司存在潜在的投资机遇。

另外,供给收缩带来的涨价也为相关产业的一些公司提供了业绩弹性。

目前实行限电的多是在发改委印发的能耗双控目标完成情况晴雨表中,能耗强度降低不达标的地区。这些能耗超标的地区进行限电限产,将带来供给收缩,从而带动相关产业涨价。

但是对于那些能耗强度达标的地区而言,限产限电的诉求其实并没有那么强烈,供给收缩带来的涨价,其实对于生产基地在这些达标地区的企业来说是构成利好的,能够带来充分的业绩弹性。

而且对于处在限电地区的企业而言,如果库存和自备电量较为充足,能够有效降低限电限产带来的负面影响,也有望受益于涨价带来的业绩上涨。

在具体标的的筛选上,我们认为可以参考以下几个指标:

其一,公司经营和配套设施方面,重点筛选库存和自备电量较为充足的上市公司。

其二,区域选择上,优选行业供给收缩明显,但是总部和生产基地都在能耗双控目标完成较好的地区标的。如果企业的总部在能耗压力较大的区域,但是生产基地所在地是在能耗双控目标完成较好的地区,也可以适当关注。

编辑 陈莉 校对 李世辉

(张泓杨 )