新时代证券股权挂牌转让工作有了新进展。

9月27日晚间,西部证券发布公告称,公司拟与北京金融控股集团有限公司组成联合体,参与收购上海宜利实业发展有限公司、北京新天地互动多媒体技术有限公司等公开挂牌出售的新时代证券股份有限公司98.24%股权。新时代证券挂牌底价为131.35亿元,其中公司独立出资金额不超过130亿元。此次交易完成后,公司将成为新时代证券的控股股东。

新时代证券已被证监会接管一年有余

9月16日,上述新时代证券28.59亿股股份转让项目在北京产权交易所挂牌,挂牌底价即为131.35亿元。

根据北京产权交易所公告,新时代证券的意向受让方应为合法设立且有效存续的境内外法人机构;联合体作为意向受让方,成员数量不超过3家,并提交联合受让协议,明确约定各自受让比例,其中1家须达到控股。

意向受让方须承诺按照监管部门要求配合化解违约资管产品风险,并同意维护新时代证券稳定运营的相关安排。包括维持新时代证券注册地北京不变、维持全牌照公司,期限自受让股份之日起60个月;维持新时代证券员工队伍稳定等条件。

新时代证券易主早有征兆。2020年7月,证监会发布公告,决定接管新时代证券、国盛证券、国盛期货,接管期限自2020年7月17日至2021年7月16日。今年7月,在首期接管期限即将到期之际,证监会发布通知称,根据《证券公司风险处置条例》第十一条、第六十二条的规定,决定延长新时代证券、国盛证券和国盛期货三家公司接管期限至2022年7月16日。

三家公司被证监会接管的原因均是“隐瞒实际控制人或持股比例,公司治理失衡”。目前上海宜利实业发展有限公司为新时代证券的控股股东,持股比例为45.479%。

值得一提的是,在被证监会接管后,2020年在全行业业绩稳步增长的背景下,新时代证券实现净利润3652万元,较2019年下滑超过九成。

西部证券账面公司存款不足50亿元

另一方面,西部证券出手要收购新时代证券,也令业界瞩目。

西部证券指出,如果能成功收购新时代证券,将有助于公司进一步优化资源配置,加快适应证券行业竞争新格局,切实增强战略、业务、人员及区域等多方面协同优势,不断提升公司的行业竞争力和盈利能力,助力公司实现战略目标。本次成为新时代证券控股股东资格事项取得中国证监会核准后,公司将按照监管要求进一步推进与新时代证券的业务整合工作,妥善解决同业竞争问题。

从西部证券的财务报表数据来看,如果真的按照130亿元上限对新时代证券进行收购,首先需要进行融资安排。

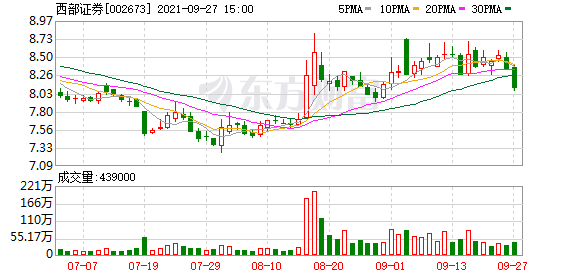

2021年半年报显示,截至2021年6月30日,西部证券账面公司存款为43.86亿元,远远小于130亿元的本次收购金额上限。

而今年上半年,西部证券经营活动产生的现金流为-62.44亿元,其营业收入与净利润分别为32.17亿元和7.15亿元,同比增长44.91%和12.14%。从证券行业特性来看,这意味在资本市场结构性走强背景下,西部证券在日常经营中也需要畅通的融资渠道、更为稳妥的财务安排。如果真的以130亿元上限收购新时代证券,则西部证券必须要对融资一环精打细算。

不过,西部证券表示,本次竞买能否成功具有不确定性,如遇此次竞买价格过高或其他因素,公司将视进程可能放弃此次竞买。

证券行业并购暗流涌动

但从目前证券行业环境来看,并购虽然真正落地的不多,风吹草动也还是不少。

2019年11月,证监会明确提出积极推动打造航母级头部证券公司。2020年7月,证监会相关部门又向派出机构下发通知,支持证券基金行业实施组织管理创新,鼓励行业机构依法实现市场化并购重组,在资本实力、管理水平、信息技术等方面实现快速发展。

2020年,国联证券与国金证券的合并引发了市场强烈关注。虽然最后以终止告终,但也说明了在同质化竞争的当下,行业对券商强强联合的憧憬与想象。更早一些,中信证券与中信建投合并的消息更是数次引发了市场热议。

但近期已有较为成功的券商并购案例。2020年上半年,天风证券成为恒泰证券第一大股东。在2020年7月证监会公布的2020年证券公司分类结果中,恒泰证券由CCC级连升4级至A类A级。

天风证券官网之后挂出了恒泰证券的感谢信:天风证券在成为恒泰证券第一大股东的同时,通过派驻董监高人员全面参与公司经营管理,积极开展存量风险化解,作为主要股东给予了力所能及的一切支持,卓有成效的收购及整合工作获得了监管机构和相关部门的高度肯定和认可。恒泰证券董事会、管理层及全体员工感谢天风证券在其大力优化其内部治理、全力提升经营管理等方面提供的帮助。将全力配合天风证券成为头部券商的战略目标,持续为股东创造价值。

尽管这封内部感谢信有公文化赞美之感,但恒泰证券分类评价结果大幅提升也是不争的事实。

对于每家券商而言,通过并购做大做强是实现高质量发展的路径之一。不过,能否顺利磨合、取长补短,并实现“1+1>2”,将会考验每一位决策者的智慧和耐心。

(文章来源:每日经济新闻)

文章来源:每日经济新闻