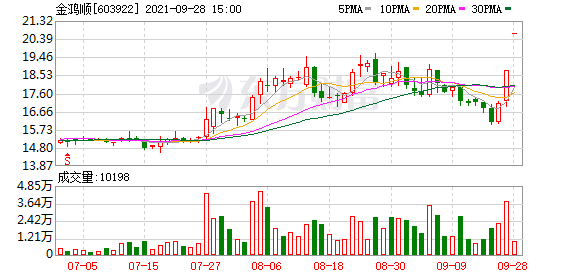

9月28日,金鸿顺(603922)复牌股价一字涨停,而在上周停牌前,金鸿顺股价便出现了放量涨停的走势,截至最新收盘,公司报涨停价20.65元,涨幅10.02%,封单量超1.3万手。

股价大涨源于金鸿顺控股股东筹划转让控股权的消息。27日晚间,金鸿顺发布复牌公告称,公司控股股东金鹤集团拟向众德科技转让公司29.99%股份,转让价19.54元/股,总价7.5亿元;金鹤集团、股东高德投资拟向励炯企管合计转让公司19.99%股份,转让价19.54元/股,总价5亿元。此次股份转让完成后,公司控股股东将变更为众德科技,公司实控人将由洪伟涵、洪建沧变更为刘栩。

值得注意的是,受让方众德科技和励炯企管均为刚成立的公司,或为接盘设立。金鸿顺表示,众德科技与励炯企管不构成一致行动关系。不过,证券时报·e公司注意到,刘栩为瀚德集团实控人,而瀚德集团控股的上海翌朗一董事姓名与励炯企管法人代表相同。

金鸿顺易主事项和股价的提前大涨也引来了监管层的闪电问询。上交所同日晚间下发问询函,重点就两受让方是否存在关联关系,受让方履约能力,以及公司内幕信息知情人等进行关注。

12.5亿转让实控权

具体来看,公告显示,金鹤集团拟向众德科技转让公司29.99%股份,转让价19.54元/股,总价7.5亿元;金鹤集团、股东高德投资拟向励炯企管合计转让公司19.99%股份,转让价19.54元/股,总价5亿元。

本次股份转让前,洪伟涵通过金鹤集团间接持有公司48.54%股份;洪建沧、洪伟涵通过高德投资间接持有19.30%股份;洪伟涵通过张家港众成投资管理企业(有限合伙)间接持有2.64%股份;通过张家港众擎投资管理有限公司间接持有1.76%股份。洪伟涵、洪建沧合计持有公司72.24%的股份,为金鸿顺实际控制人。

本次股权转让后,众德科技将持有公司29.99%的股份,励炯企管将持有公司19.99%的股份,洪建沧、洪伟涵间接合计持有公司22.26%的股份。公司控股股东将变更为众德科技,公司实际控制人将由洪伟涵、洪建沧变更为刘栩。

对于本次控股权转让,金鸿顺表示,通过协议转让方式引入众德科技、励炯企管,有利于优化公司股权结构,提升公司运作水平,为公司引进优质资源拓宽发展道路,对公司经营发展产生积极影响。同时,本次股份转让完成后,众德科技拟通过部分要约收购的方式,收购上市公司不超过21%的股份,巩固众德科技对上市公司的实际控制权。

实际上,金鸿顺实控人筹划易主事项此前曾有预期。9月22日晚间,公司发布停牌公告称,公司控股股东金鹤集团、股东高德投资拟将部分公司股份进行协议转让。若上述事宜最终达成,将会导致公司控股股东及实际控制人发生变更。

而在停牌前的下午,金鸿顺股价便出现了放量涨停的走势。截至22日收盘,金鸿顺报涨停价18.71元/股,涨幅为10.02%,总市值达24亿元,当天成交金额为6771万元,较前几日明显放量。

两家受让方关系存疑

从受让方看,众德科技和励炯企管均为设立不久的公司,可谓专为收购而来。

其中,众德科技成立于2021年08月17日,注册资本金5亿元,经营范围包括互联网信息服务;广告发布;企业管理咨询;信息技术咨询服务;软件开发;社会经济咨询服务等,股权结构方面,刘栩和王海宝分别持有前者股份为75%和25%,实际控制人为刘栩。

值得注意的是,详式权益变动书显示,刘栩旗下核心企业还包括三家公司,其中翰德集团是刘栩的重要资产之一。

那么,翰德集团有何背景?据披露,该公司成立于成立于2007年,注册资本1亿元,刘栩持有翰德集团75%股权,翰德集团拥有实控权的企业为9家,主要包括投资、物业、施工承包、文旅以及企业管理等行业,尚未涉及汽车零部件制造。

天眼查显示,翰德集团是一家大型的综合性企业集团公司,总部位于北京,目前已经形成集地产开发、金融投资、实业投资三大板块的战略发展布局。财务数据方面,截至2020年底,翰德集团总资产64.99亿元,净资产36.33亿元;2019年和2020年,翰德集团实现净利润为1.82亿元和3.58亿元。

e公司记者注意到,翰德集团与私募股权投资机构华平投资业务关系较为密切。

华平投资的官网显示,地产与商业服务领域的翰德东辉资产管理有限公司为投资项目之一。此外,2018年,华平投资就曾宣布与翰德集团合资成立房地产类不良资产持有及处置公司,此后双方曾共同组织和参与了多起不良资产投资研讨会。

另一受让方励炯企管成立于2021年09月09日,法定代表人为张其奇,注册资本7亿元,经营范围包括企业管理咨询,AvaliteGemLimited持有前者100%股权。

在转让公告中,金鸿顺直言,众德科技与励炯企管不构成一致行动关系,本次交易不会触发要约收购义务。不过,天眼查显示,翰德集团实际控制的上海翌朗企业管理咨询有限公司高管名单中也有一名为张其奇的董事。

交易所闪电关注

值得注意的是,易主事项和股价的提前上涨也引来了交易所的关注。在发布实控权转让公告的同时,金鸿顺便收到了上交所下发的问询函,就两受让方是否关联关系等方面重点问询。

首先,上交所要求公司及相关方穿透披露励炯企管股权结构至实际控制人;并结合受让方、受让方实际控制人的主要投资经历,实际经营上市公司的经历、在汽车零部件领域等相关行业的管理经验,请受让方说明是否具备实际控制、经营管理上市公司的能力等。

其次,要求公司补充披露励炯企管受让上市公司股权的投资目的,在股权架构、经营管理等方面拟对上市公司施加何种影响,后期是否存在退出安排;补充披露众德科技与励炯企管及其实际控制人是否存在交叉持股、交叉任职、资金往来以及合伙、合作、联营等安排或其他经济利益往来,励炯企管是否为配合众德科技进行收购,说明是否存在一致行动关系或关联关系,是否存规避强制要约收购的情形。

此外,本次股份受让方均为近期成立的新设公司,对此,交易所要求公司补充披露新设公司成立的目的,是否实际开展业务、旗下主要资产情况;结合上述新设公司的实缴出资情况、实控人资信情况及后续出资安排,说明受让方是否有充足的自有资金保证交易履约,是否有外部融资计划等。

对于公司股价的大涨,上交所要求,公司自查董监高以及交易相关方的近期股票交易情况,并核实披露本次控制权转让事项的洽谈过程,包括但不限于洽谈时间、具体事项、参与人员和身份,按规定填报内幕信息知情人名单。

(文章来源:e公司)

文章来源:e公司