从9月28日开始,购买了海航P2P个人理财产品的债权人,陆续接到了自称是海航工作人员的电话,提前介绍了即将在9月29日召开的海航集团等321家企业合并重整案第二次债权人会议上,要进行投票的部分草案内容。

这部分内容,直接涉及理财债权人可以得到多少债权的清偿。在整个海航集团321家合并重整企业已经确认的1.1万亿债务中,购买海航理财产品的人数超过5万人,申报债权规模近300亿。

二债会前夜的转让协议

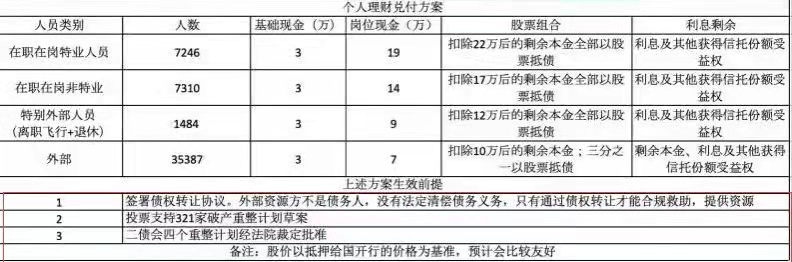

打电话的工作人员给出了两个选择:一个是获得最多3万元的现金清偿,另一个是在3万现金的基础上,追加7万元的现金兑付以及*ST海航(600221),*ST基础(600515)和*ST大集(000564)的股票抵债,不过前提是要签署一份债权转让协议,并对海航集团的重整草案投赞成票。

7万元是对海航外部的理财购买人的现金兑付追加额度,而对于购买了海航理财的海航员工,则可以获得更高的追加额度:在职在岗的特业人员可以再兑付19万元,在职在岗的非特业人员可以再兑付14万元,离职飞行+退休人员可以再兑付9万元。

此外,四类人员获得的股票抵债清偿方案也不尽相同。其中海航员工(包括离职飞行+退休人员)可获得扣除现金清偿后的剩余本金全部以股票抵债,而外部理财债权人仅可获得扣除现金清偿后的剩余本金中的三分之一以股票抵债。

9月29日上午9点,海航集团等321家企业合并重整案第二次债权人会议如期举行,会上公布的重整草案中,也提到了电话里所说的“3万元”:每家普通债权的债权人本金3万元以下(含3万元)的部分,在重整计划执行期限内以现金方式一次性清偿完毕,剩余部分则通过纳入信托计划在未来分享信托收益来清偿。

而另外的7万元甚至更多的14万元等追加额度,并没有写进重整草案。据记者了解,这部分的资金来源,是航空主业板块的战略投资者辽宁方大集团,和机场板块战略投资者海南国资企业海南省发展控股有限公司(下称“海发控”)。

两家战投愿意在破产重整程序外提供额外的“救助”资源。其中,方大拿出了30亿元和部分海航控股(*ST海航)的股票,作为海南国资企业的海发控也通过向海南省的特别申请,拿出了2亿现金和5亿海航基础(*ST基础)的股票。

这样的救助方式,在其他企业破产重整案件中并不多见。因为按照法律规定,同为普通债权人的理财购买人,应该获得相同的清偿率。为什么海航的理财债权人,却获得了四种不同的清偿方案?

来之不易的理财现金兑付

在28日举行的海航集团二债会上,管理人代表在最后的提问环节,对理财债权人为何“同债不同权”做出了回答。

首先是理财兑付方案中的用于兑付的现金来源。

根据重整草案的披露,截至9月13日,共计64,368家债权人,向海航集团等321家公司管理人申报168,814笔债权,申报金额合计14,606.33亿元。经管理人审查,已经提交法院裁定确认和预计后续法院可以裁定确认的债权共计约7,467.02亿元,暂缓确定的债权共计约895.66亿元。

在这已经确认的超过7000亿的债权中,职工债权,税收债权,有担保的债权都需要优先偿还,由于海航整体已经资不抵债数千亿(截至2021年2月10日,321家公司经合并抵销后资产总值为2532亿元,负债总额1.04万亿,净资产为-7858亿),按照破产法的规定,排除优先债权的顺位,属于普通债权的理财债权人获得现金的可能性几乎为零,因为海航所有有价值的资产,基本上都设置了抵质押。

然而,由于购买海航理财产品的人数众多,在此前举行的一债会上,管理人和工作组就透露,希望能够尽力给理财债权人更多的清偿保障。最终,在得到机构债权人的同意下,一度连工资都发不出来的海航集团,才挤出了17亿元,用于普通债权的现金清偿——重整草案中所写的理财债权人每人获得的3万元兑付额度,就是来自这里。

而没有写进重整草案的“从7万到14万不等”的追加兑付额度,则是来自与航空和机场板块战投的谈判结果。

“说服战投的过程很艰苦,让民营企业拿出巨额的现金,本身就是巨大的挑战,比如竞标海航控股的另外两家战投(均瑶和复星)虽然表示理解,但也没有拿出实质的资源来支持;而国有企业则面临合规性和程序性的问题。”管理人代表在二债会上透露,最终,方大愿意拿出30亿现金救助,但提出了要求要优先保障救助与航空主业相关的(债权人),毕竟方大投资的只是海航的航空主业板块,因此,考虑“救助方”的意见,才有了员工和非员工兑付额度的区别。

“理财产品的投资本身就没有保底一说,对于民营企业的理财产品发行,国家也不可能去完全兜底,而要想给理财债权人多兑付一些,就需要去找更多外部资源,虽然工作组一直在千方百计尽力寻找和争取,但除了战投,的确很难找到更多的救助资源了。”接近海航重整项目的知情人士对记者透露。

债权转让协议争议

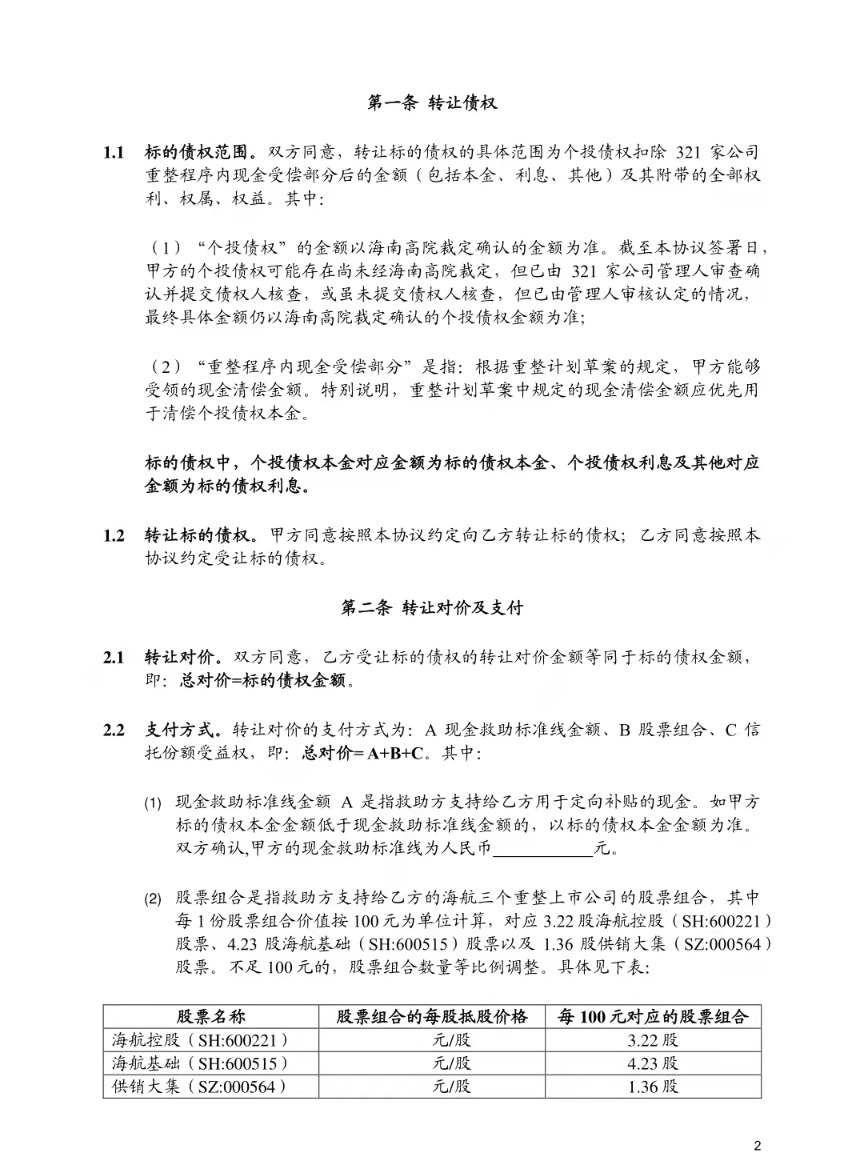

不过,管理人代表在二债会上也强调,由于来自战投的这部分额外的救助资源完全由第三方提供,并不是海航的资产也不是程序内的资产,因此追加的现金部分也没有写进重整草案,而是通过签署“债权转让协议”的方式,由理财债权人自愿选择是否接受。

如果选择接受,也意味着外部的个人理财债权人,也获得了高于其他普通债权人的清偿率(额外7万现金+股票抵债)。

对于购买了小额理财产品的债权人(比如本金10万以下)来说,接受意味着基本可以全额兑付(3万现金+7万现金),而对于购买了更多理财产品的债权人来说,剩余的本金就需要转为股票和信托抵债。

据记者了解,转让协议里的股票抵债的具体方案是,每100元债权兑付一个股票资产包:3.22股*ST海航股票、4.23股*ST基础股票和1.36股*ST大集股票。如果按照三家上市公司目前的股价测算,上述股票组合抵债,相当于债权打了约六折清偿。

不过,选择接受除了要签署“债权转让协议”,还需要投票支持海航集团的破产重整草案。根据电话债权人的海航工作人员所述,理财债权人需要在9月29日12点前(也就是二债会结束后的当天中午)反馈书面意见,截止时间后不再接受额外清偿方案的申请。

据记者了解,对于这样的方案,大多数购买理财产品的海航员工,都选择了接受,而部分外部理财人,包括离职的海航员工,则表示了不解:有的怀疑方案的真实性,因为来电号码是虚拟号码,债权转让协议中的乙方和现金救助标准线也均为空白;有的则建议对此前海航集团部分高层提前违规兑付理财产品进行追查。

对此,知情人士对记者指出,拨打电话的的确是重整相关工作人员,主要是希望将方案解释清楚,而协议中空白的地方每个人的标准有差别,但都会按照确认的债权金额计算,由于协议的生效是以四个重整计划通过为前提,目前还没有满足生效条件,救助方的救助资源也要等重整计划通过后才会拿出来,那时候才会确定一个公司,因此目前的乙方还是空白。

而按照相关法律程序,所有债权人需要在10月20日前完成关于重整草案的表决投票,等待法院的最终裁决。

(文章来源:第一财经)

文章来源:第一财经