国庆长假前,创投机构减持套现出现小高潮,近二十家机构抛出超200亿元的套现计划,其中不乏红杉、IDG、高瓴等头部机构身影。

三只松鼠、良品铺子两大网红休闲食品的减持备受关注。三只松鼠身上IDG和今日资本投资的总回报均超过50倍,IDG的天使轮投资九年时间获利甚至达到420倍。高瓴2017年入股良品铺子,四年时间回报约一倍出头。

红杉资本连续抛出减持奕瑞科技和稳健医疗的计划,收获也颇丰,其中分别实现九年34倍和七年10倍的高回报。而近期最牛的退出非康龙化成背后的君联资本莫属,其2007年的A轮投资至今回报已经超1700倍。

IDG暴赚420倍

高瓴陪跑四年仅喝汤

9月30日晚,两大网红休闲食品三只松鼠和良品铺子同时抛出重要股东减持计划,都来自业内响当当的头部创投机构——一个是IDG资本,一个是高瓴资本。

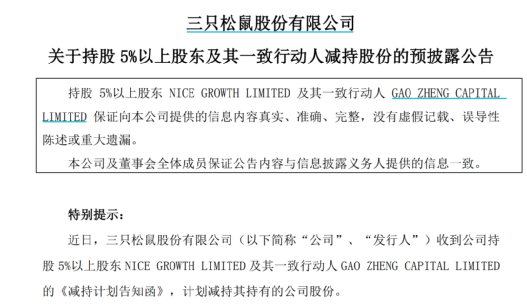

据三只松鼠公告,NICE GROWTH LIMITED及其一致行动人GAO ZHENG CAPITAL LIMITED计划自公告披露之日起15个交易日后的6个月内减持公司股份合计不超过2406万股,即不超过公司总股本的6%。资料显示,NICE GROWTH LIMITED及GAO ZHENG CAPITAL LIMITED为一致行动人,均为IDG旗下基金。

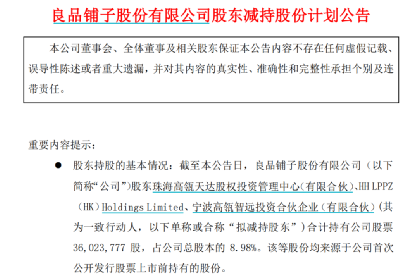

良品铺子公告,合计持股8.98%的股东珠海高瓴天达、HHLPPZ(HK)Holdings Limited、宁波高瓴智远(三者为一致行动人),计划减持公司股份数量合计不超过2406万股,合计不超过公司总股本的6%。

不知道是默契还是巧合,两家知名创投的减持股数和比例完全一致,但同“股”不同命的是,IDG资本赚得盆满钵满,而高瓴资本投资四年只喝到一口汤。

2012年2月,五名创业初始团队在安徽芜湖都宝小区创立三只松鼠品牌,IDG资本于2012年至2014年间,连续参与三只松鼠A轮至C轮融资。IPO后,IDG资本分别通过NICE GROWTH LIMITED 和GAO ZHENG CAPITAL LIMITED 合计持股24.89%,为公司第二大股东。

2012年的A轮融资IDG投资150万美金,三只松鼠投后估值558万美金,以截至9月30日三只松鼠的市值154亿元估算,这笔投资的回报约420倍。2013年9月,三只松鼠B轮融资,IDG和今日资本联合投资600万美元,投后估值3365万美金,至今该笔投资回报约70倍。2014年4月,三只松鼠C轮融资,IDG和今日资本联合投资1627万美元,投后估值1.36亿美金,该笔投资至今回报约17.5倍。综合来看,IDG和今日资本的回报均在50倍以上。

三只松鼠2019年7月上市,2020年7月IDG和今日资本的持股迎来解禁,一解禁两家创投就开启“卖卖卖”模式。虽然一直在卖,截至9月30日,IDG仍持有三只松鼠18.37%的股份,而今日资本旗下LT GROWTH INVESTMENT IX (HK) LIMITED仍持有14.38%的股份。

与IDG和今日资本的超高回报相比,高瓴资本在良品铺子上可就没那么好运。

2017年9月,高瓴作为战略投资者斥资8亿入股良品铺子,2020年2月良品铺子成功挂牌,高瓴持股占公司总股本的11.67%。2021年2月一解禁,高瓴迫不及待减持,至8月减持了2.69%的股份,套现4.56亿元,目前仍持有8.98%的股份,市值约13.9亿元,两者合计约18.46亿元,与8亿元的初始投资相比,四年的回报仅1.3倍。

红杉资本连续套现

回报34倍和10倍

另一家头部创投机构红杉资本近期也是频频套现,且均是刚上市满一年就第一时间抛出减持计划。

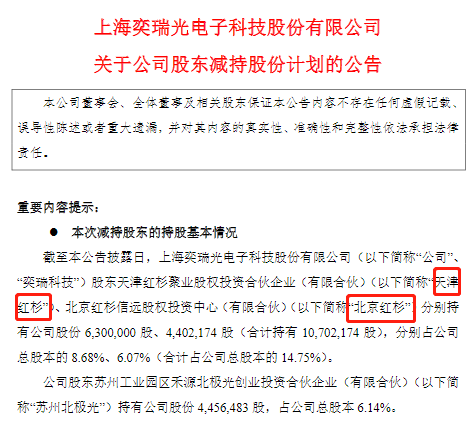

9月17日晚,奕瑞科技公告,天津红杉、北京红杉分别持有公司股份630万股、440.2万股(合计持有1070.2万股),分别占公司总股本的8.68%、6.07%(合计占公司总股本的14.75%)。天津红杉、北京红杉拟自2021年9月22日后的6个月内合计减持不超过535.1万股,减持比例不超过公司股份总数的7.38%。按照9月17日收盘价计,红杉资本套现金额达到21亿元。

与红杉资本协同的还有北极光创投等几家机构。其中,苏州北极光拟减持不超过89.13万股,减持比例不超过公司股份总数的1.23%。上海辰岱、辰德春华、苏州辰知德拟减持不超过543.48万股,拟减比例约为7.50%。

公开资料显示,红杉资本早在2012年就开始投资奕瑞科技。2012年10月,奕瑞科技控股股东上海奕原将18万元出资额(占当时注册资本6%)转让给天津红杉,转让金额为2374.75万元。前述股权转让完成后,天津红杉以3172.34万元的价格分别认购26.45万元出资额。

随后2014年、2015年、2017年红杉资本继续增资,至上市前红杉资本通过北京红杉、天津红杉投资奕瑞科技的已披露总金额约为10327.12万元。红杉资本持有的全部股份截至减持披露日市值约为36.15亿元,较其此前投资额增加35.12亿元,浮盈超34倍。同时苏州北极光浮盈约23倍,上海辰岱、辰德春华、苏州辰知德浮盈16倍多。

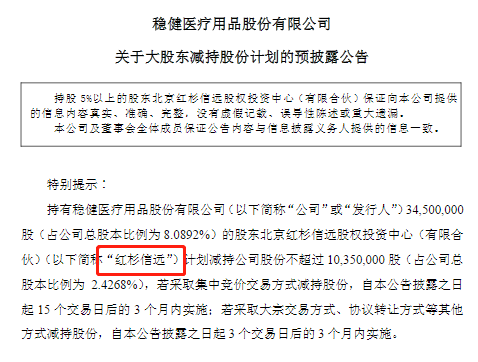

仅隔一周,9月24日盘后,被称为“口罩第一股”的稳健医疗发布减持预告,持有公司3450万股(占总股本比例8.0892%)的股东红杉信远计划减持公司股份不超过1035万股(占公司总股本比例为2.4268%)。

红杉资本中国基金通过红杉信远于2014年作为唯一的投资机构投资了稳健医疗,并在投资后的六年间坚定持有,稳健医疗上市后,红杉中国持有公司约8.09%的股份。按9月24日收盘时的股价,红杉资本此次减持可套现8.4亿元人民币。整体来看,稳健医疗给红杉信远带来了7年10倍的高回报。

加上奕瑞科技的21亿元,意味着中秋节后红杉资本的两笔退出合计近30亿元。

凭借稳健医疗和奕瑞科技这两个项目,红杉信远也几乎可以收回整只基金的钱。红杉信远基金总规模54.3亿元,而其持有的稳健医疗股票目前市值约28亿元,持有的奕瑞科技股票市值约18亿元,二者合计达46亿元。

君联资本单项目赚200亿

相伴十四年最高回报1700倍

不过,IDG和红杉资本还不是近日宣布退出的创投中最厉害的。

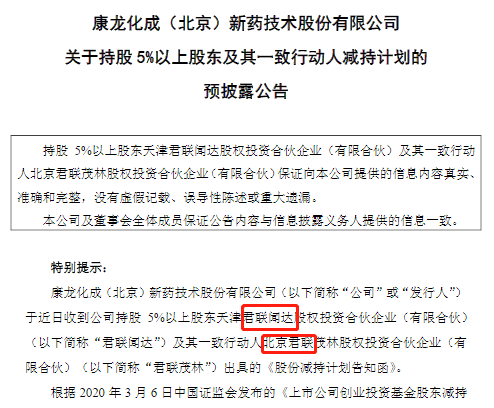

2021年9月24日,市值1700亿的CRO龙头康龙化成公告,公司股东天津君联闻达及其一致行动人北京君联茂林拟合计减持不超过2383.16万股,占公司总股份的3%。

君联闻达与君联茂林都是君联资本旗下基金。按9月24日收盘股价计算,这笔减持君联资本可套现高达52亿元。CVSource投中数据显示,君联闻达基金规模为6.2亿元,君联茂林基金规模为32亿元(已实缴13.5亿元),也就是说君联这一次减持收回两只基金的资金还有富余。

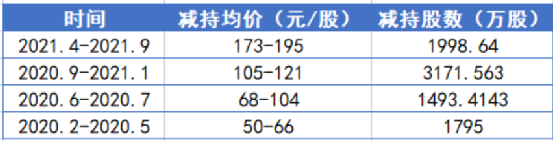

据投中网统计,这已经不是君联资本第一次减持康龙化成。康龙化成2019年1月在创业板上市,2020年1月首发股东解禁,自那时起君联资本已经连续四次减持,累计已回报90多亿元人民币。

本次减持完,君联资本仍然持有康龙化成3.88%的股份,市值约56亿元。已减持的+未减持的,君联资本在康龙化成一个项目总计可以赚到约200亿元。

君联资本的这笔投资的丰厚回报,来自长达14年的坚守。2007年,联想控股旗下君联资本成为康龙化成A轮融资的领导投资人,开始和公司结缘,随后多次实施追加投资支持公司发展。2015年公司启动红筹回归计划,君联资本通过新基金继续大金额投资,坚定支持管理层谋求独立上市并长期做大事业的愿景。

2007年最早的一轮融资,康龙化成的价格是10美元/股的优先股+13美元/份的优先股认股权证,估值约1766万美元,合人民币约1个亿,而如今康龙化成市值达1700多亿元,君联资本最早一笔投资的回报高达1700倍。

(文章来源:中国基金报)

文章来源:中国基金报