三季度股市收官,经历过惊心动魄的一季较量后,上证指数单季以下跌0.64%收尾,深成指数单季下跌达到5.62%,创业板单季下跌6.69%,主要指数交出了一份全面失利的单季成绩单。

再从二级市场热点看,一方面是各路资金源源不断涌入场内;另一方面是分化行情下热点板块的快速轮动,上半年风光无限的科技成长类小盘也遭遇当季挫折,或是杀估值或是机构寻觅价值洼地所导致,整体板块光芒收敛,同时核心资产仍在底部苦苦挣扎,反而是通胀预期下资源类板块卷土重来,特别是电力和煤炭成为风口的弄潮儿。

那么,四季度征战二级市场,机构会向何处亮剑呢?平安基金表示,四季度科技和碳中和仍然是最看好的两条主线。半导体、军工、高端制造等硬科技还会持续有一些结构性的机会,碳中和则关注新能车、光伏、风电等持续高景气的赛道,另外新能源基建板块估值处于低位,最近市场关注度开始抬升。

万亿成交量或将延续

市场或延续分化行情

四季度将至,市场频频出现乐观信号:9月23日,兴全基金解除对兴全合宜和兴全合润两只基金的限购。在多位分析人士看来,谢治宇选择当前时点解除限购,也是释放出对市场前景看好并放手一搏的信号。

与此同时,市场整体的活跃度也在高涨。据记者统计,7月21日以来,A股市场单日成交额破万亿的场景,已经持续出现超过3个月。究其原因,看似量化策略是导致万亿成交量出现的直接原因,背后的实质还是天量资金不断涌入二级市场。

对此,榕树投资董事长翟敬勇指出:“连续日成交额突破万亿,说明市场的流动性十分充裕,大量资金正在加速布局A股市场。随着房地产公司危机暴露和房价回落,未来中国居民财富投资由不动产转移至权益资产的大趋势已经形成,持续的流动性注入有利于市场走出长期上涨行情。”

虽然对于长期走势保持乐观,但是他们也强调未来还是以结构性牛市为主。创金合信数字经济基金经理王浩冰表示:“央行在坚持货币政策独立性的基调下预计整体会保持平稳宽松的水平,但海外流动性可能的收缩以及大宗商品的持续上涨也可能制约宽松的力度。因此,对于四季度的市场整体表现,我们预计会较为平稳,应该更多挖掘结构性机会。”

市场风格或将转变

白马蓝筹或接棒顺周期

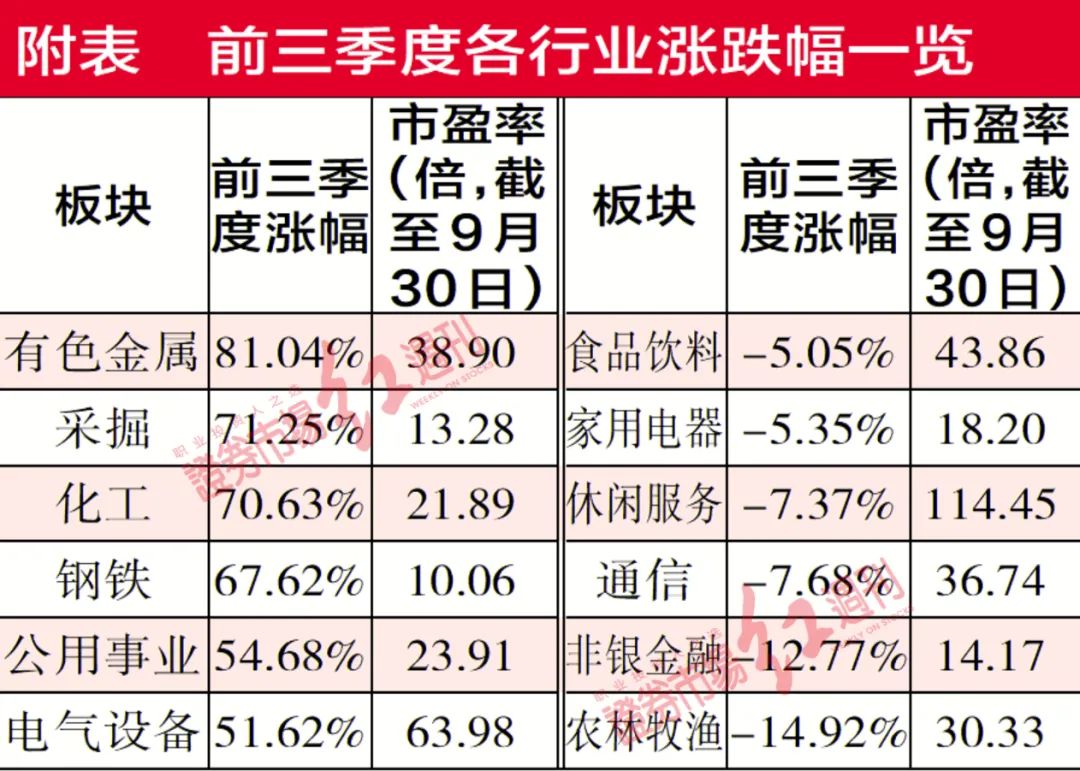

今年前三季度,市场结构性特点已体现得颇为明显。在流动性相对收紧的情况下,市场走出了以业绩改善为主线的“顺周期”行情,其中中信煤炭、钢铁、基础化工和有色金属等指数的涨幅均名列前茅,全部涨幅超过40%。对比来看,以消费为代表的核心资产普遍下挫。中信家电、消费者服务和非银金融都是跌幅较大的板块,前三季度板块跌幅约20个百分点。

但是在接受记者采访时,大多数投资人认为,四季度的市场风格将出现转换,其中顺周期品种的涨价周期已经接近尾声,而白马蓝筹最有可能接棒,成为A股市场新的风向标。

广州雪球投资管理有限公司董事长李昌民表示:“今年上半年海外货币超发,随着海外的复工复产,大宗商品也迎来了价格拐点。其中由于煤炭价格的提升,发电企业的成本增加出现亏钱,因此出现了限电的情况。因此,上下游的供求关系会出现改变,大宗商品的价格也会出现下行的趋势。”

即使持相对保守观点的王浩冰也认为:“部分周期品供需矛盾未必能在短期得到很快缓解,全球的双碳可能会推升中期商品资源价格,但考虑到前期周期股较大的涨幅推升了估值水平,当前周期股可能已经进入高波动区。”

而对于四季度股市,李昌民出言谨慎:“在经济下行周期中,四季度不确定性因素较多,策略会以防御为主,资金在这种情况下会回流到前期跌幅巨大的白马蓝筹股中。此外,由于海外复工,国内出口数据的乐观程度也会下降,在拉动经济增长的三驾马车中,消费仍是主要驱动力。”

白酒为首的消费赛道或最稳健

医药需关注CXO、疫苗等领域

在白马蓝筹中,消费板块是聚光灯下长期的焦点。9月27日,消费板块出现强势大涨,贵州茅台和海天味业盘中一度涨停。但是,此前它们今年以来的估值下杀颇为惨烈,尤其在春节过后,两者股价的跌幅分别达到28.98%和30.28%。

对此,平安基金指出:“第一,近期茅台、五粮液等调研反馈比较积极乐观,以及泸州老窖发布了股票激励计划;第二,今年白酒三季度的业绩仍然是很不错的,其中高端酒稳健,次高端保持了高增长,在消费板块中确定性是最强的。目前来看,酒企开始控货挺价,四季度预计较为平稳,预计明年一季度将会有更良好的表现,白酒的景气周期延续。”

以贵州茅台为例,有渠道调研方面反馈称,在双节效应影响下,茅台的需求依旧旺盛,10月的配额已经到货,库存保持了10天较低的水平,批价虽然受长期市场投放影响有所降温,但是长期供求紧均衡预计回落空间有限。而且三季度投放量的增加,也有助于季度业绩的环比改善。根据券商预测,2022年茅台的估值大约在35倍左右。

天弘文化新兴产业基金经理刘国江表示:“从中报来看,以白酒行业为代表的高端消费品要比大众消费品好很多,高端、次高端白酒的需求只是因基数原因增速放缓,但需求总体比较健康。在受市场风格变化、消费税改革、行业监管传闻等外部因素影响下,白酒行业的估值已经大幅回落,行业的基本面依然良好,当前是不错的投资时机。”

而调味品龙头海天味业则陷入涨价的传闻中。深圳优美利投资CEO贺然认为:“由于今年以来原材料、运输和能源成本持续大涨,给部分消费板块企业的经营带来一定挑战。海天味业上半年营业收入同比增长6%,而营业成本却上涨达13%之多,因此毛利率下降4%左右。若提价会有利于业绩增长,这是公司基本面增长的逻辑支撑,一旦实施,海天味业及调味品行业整体利润都有望提升。”

此外,医药行业也是核心资产重要的基础性赛道。记者统计,虽然中证医药指数年内下跌了3.26%,但是不受医保控价影响的部分公司却在震荡中不断走强,例如CXO龙头公司药明康德,前三季度涨幅达到36.39%。

对于医药股的投资,森瑞投资董事长林存指出:“由于周期类行业最近出现了很多不稳定的因素,市场资金正在重新寻找业绩稳定的行业,不过由于7、8月医药股跌幅较大,现在已经基本见底,因此可以乐观预期医药板块未来逐步回暖。”

他强调:“医药股本身充满复杂性,特别是涉及行业众多,部分领域持续受到医保政策压制,各种集采严重影响各个子行业的估值水平。展望四季度,医药股的修复更多的会体现为结构性的分化。其中,没有集采政策压制干扰的行业,如医药研发服务(CXO)领域、医疗消费领域,会先一步复苏。尤其目前CXO相关企业,营收利润均大幅提升,特别是后期订单非常饱满,甚至还在加速,明年业绩或许会更上一层楼,所以这类品种非常受机构青睐。”

李昌民更看好疫苗股:“带量计产的疫苗行业涌现了不少出色的投资标的。在疫情的影响下,大众接种疫苗的意识有所增强,其中新冠疫苗的接种数量已经达到22亿次,此外,HPV疫苗、其他的流感疫苗也被许多人接种,甚至出现难以预约的情况。”“目前A股上市公司中,已经有公司生产了mRNA疫苗并率先进入了临床试验阶段,预计下个月开始出口,而且很有可能会紧急批复使用,这对于公司的业绩提升至关重要。”他进一步强调。

政策支持类行业被看好

风电等新能源仍具备强势基因

在市场风格演变的背后,某种程度是政策对市场辐射强度的增加。今年,政策对A股市场的影响力度明显增加,双刃剑效应彻底显现。例如在反垄断后的互联网板块伤情遍地,龙头公司跌幅均超过20%。但政策大力支持的新能源则收获强势表现,新能源指数年内涨幅达53.84%。

在接受记者采访时,多位私募基金经理均表示,四季度投资的重心会瞄准政策支持的领域。贺然强调:“第四季度投资者应积极把握政策给予支持的新经济赛道,如新能源、风电等科技领域的投资机会。”

翟敬勇则对记者坦言:“新能源将成为A股市场的核心推动力,一方面新能源是当前最受国家政策支持的产业,在‘碳达峰、碳中和’的指引下,新能源汽车和光伏的产业支持政策不断落地;另一方面,随着新能源汽车销量的翻倍增长,新能源产业链公司的业绩也呈现爆发式增长。”

公募整体也持类似观点。“站在当前节点,投资者应该布局长期,因为短期市场是有扰动的,但再怎么变化,最具有确定和最具有持续性的政策依然在于对高端制造、国产替代和新能源、绿色产业的长期支持不动摇,这是进行长期布局的基础。”博时基金在四季度策略中强调。

(文章来源:证券市场红周刊)

文章来源:证券市场红周刊