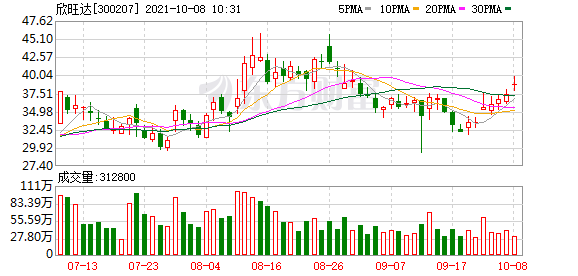

天风证券发布研究报告称,予欣旺达(300207.SZ)“买入”评级,目标价61元,预计2021-22年扣非归母净利10/18亿,同增263%/89%。

天风证券主要观点如下:

回顾欣旺达发展历程,大致可分成3个阶段:

智能手机行业红利期,PACK成长为全球龙头(11-15年,股价涨4倍):受益于智能手机行业β,行业渗透率19%→73%,同期公司利润增4倍。

传统业务增长疲软期,寻求新的增长曲线(16-17年,股价盘整走低):智能手机渗透率见顶,传统业务到达第一层利润天花板,努力寻找新的增长极,布局纵向一体化,消费电子业务从低毛利的PACK切入高毛利的电芯。

消费电芯和动力电芯双轮驱动期(18年至今,股价过山车式涨3倍):消费电芯持续超预期;动力电芯难度大,且业绩还未兑现,致股价大幅波动。

当前,公司四大业务:PACK+智能硬件做大收入,更旨在绑定客户;消费电芯系消费电子突围纵向一体化,增厚利润;动力则是下一个十年核心增长点。

消费电芯:千亿市场格局重构,锂威从低端走向高端。

行业机遇:主要源于格局变化,从ATL、三星、LG三足鼎立→ATL一家独大→国内二线崛起。

锂威:重研发,专利布局深入,且已进入HOVM供应链,2-3年有望做到20-30%的份额。盈利持续超预期,预计23年锂威收入有望超百亿、贡献利润15亿+、相比目前市占不足10%空间大。

动力电池:二线电池厂突破,当前时间点,收入重于一切。

战略和战术:布局BEV和HEV赛道,实现差异化竞争,只因动力电池竞争壁垒高。而作为二线动力电池企业,公司在HEV上凭借技术积累突破雷诺、日产海外客户,国内突破吉利、广汽等。BEV实现全价格带车型覆盖,往明年看DaciaSpring及极氪001贡献增量。

产能、客户、量产能力和盈利是判断二线动力电池能否突围成功的重要因素。当前时间点,由于原材料暴涨+电池龙头不涨价挤压二线巩固龙头地位,二线电池厂面临巨大考虑,因此该行认为短期收入重于一切。该行预计2021年欣旺达动力收入实现26.6亿元,下半年收入21亿元,环比大幅提升,进入拐点;2022年收入60亿元,有望实现翻倍以上增长。

风险提示:产能投放不及预期;下游需求不及预期;材料价格上涨超预期;公司资产负债率相比同行业公司高;测算存在主观性。

(文章来源:智通财经网)

文章来源:智通财经网