第一时间传递A股市场资讯,观察行情走向,把握涨跌逻辑,挖掘投资机会。

煤价不断超预期 煤炭板块再度走强 兖州煤业等大涨

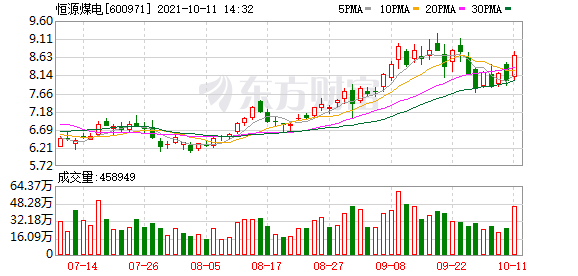

煤炭板块发力走高,截至发稿,恒源煤电、上海能源涨停,兖州煤业、郑州煤电、淮北矿业、昊华能源、辽宁能源、露天煤业、中国神华等涨势突出。

消息面上,数据显示,截至10月8日,陕西榆林动力块煤(Q6000)坑口价1510元/吨,周环比上涨50元/吨;大同南郊粘煤坑口价(含税)(Q5500)1493元/吨,周环比上涨60元/吨;内蒙古东胜大块精煤车板价(Q5500)1283元/吨,周环比上涨68元/吨。

中信证券指出,8月开始“保供”增产开始落地,但煤炭供给紧张的格局延续,即便在传统淡季,刚性需求也推动煤价出现了超预期,三季度煤价涨幅进一步扩大,Q3单季均价同比实现翻番。分煤种看,冶金煤同比涨幅最大,平均涨幅超过110%;动力煤价同比涨幅达到109%,焦炭价格同比涨幅约为70%。环比而言,动力煤均价环比上涨32.25%,无烟煤均价环比上涨32.92%,焦煤均价环比上涨55.16%。

该机构认为,近期政策密集落地,政策陆续追加“保供”产能、提升长协覆盖率及需求端“能源双控”政策的推进,对短期市场预期产生了扰动。但综合各类政策预期,保供政策完全达效还需要时间,预计行业供给紧张的格局年内难被扭转,电价浮动区间扩张也利好中短期煤价预期,在海外能源价格大幅上涨的背景下,Q4均价中枢环比大概率抬升,市场对板块的业绩预期或继续上调。继续看好年内板块行情,推荐业绩弹性逐步放大、股价有潜在催化剂的晋控煤业、中国神华、陕西煤业、平煤股份、山西焦煤等。

军工板块强势拉升 新研股份盘中“20cm”涨停

军工板块11日盘中拉升走高,新研股份“20cm”涨停,三角防务、谱尼测试、中航高科、等表现突出。

中信建投指出,经过前期的充分调整,中证军工目前整体PE为67.43倍。从跟踪的核心重点公司来看,上游公司21-23年平均复合增速为36.63%,中游公司21-23年平均复合增速为31.68%,下游公司21-23年平均复合增速为26.56%,中上游业绩增速普遍高于下游。而从估值水平来看,从上游到下游21年平均估值水平依次为48、39、66倍,对应21年的PEG水平分别为1.33、1.08、2.80。当前军工板块基本调整到底部区间,上述利空因素已充分消化,当前时间点板块具备更高的确定性和性价比,建议持续加大对于板块的配置比例。

在投资策略上,该机构建议把握供需拐点和成长起点两大投资主线:第一、在供需拐点方面:重点推荐符合“实战需求旺、储备型号多、量产节点至”三大标准的整机及核心配套公司,以及在实战化练兵背景下需求集中释放的相关公司。推荐中航沈飞、中直股份、中航西飞、航发控制、航发动力、航天发展、国睿科技。

第二、在成长起点方面:重点推荐符合“行业空间大、国产化率低、转化效率高”三大标准的相关细分领域的龙头公司,包括上游的关键原材料、核心元器件,下游的航空发动机、电磁技术等领域。推荐湘电股份、光威复材、中航光电、宏达电子、北摩高科、景嘉微、高德红外、智明达、铂力特。

银行股集体飘红拉升指数 机构:静态估值水平处历史绝对低位

10月11日早盘,银行股集体飘红。消息面,中国人民银行行长易纲日前在国际清算银行(BIS)监管大型科技公司国际会议上表示,在强化反垄断监管、维护公平竞争秩序方面,中国在2021年出台了平台经济领域的反垄断指南,强化反垄断和防止资本无序扩张。针对平台公司在支付领域的不正当竞争行为,推动大型互联网平台公司开放封闭场景,在支付方式上给消费者更多选择,从而为中小企业创造发展空间。未来,将发挥好与反垄断部门的监管合力,遏制滥用市场优势地位的垄断行为,积极应对算法歧视等新型垄断问题。

天风证券认为,政策呵护银行基本面,继续看好财富管理业务发展。当前我国政策仍以“稳字当头”,预计随着跨周期政策出台,银行的信贷风险有望得到有序化解,基本面有望稳健。未来随着征信业规范发展、平台经济反垄断和支付互联互通持续推进,传统银行(尤其是具备零售业务优势的银行)有望获得更为广阔的市场空间。目前商业银的增长逻辑正在向非息转变,继续看好银行财富管理业务的发展。

平安证券认为,站在当前的时间点,合近期监管对于防风险、稳增长的定调,以及跨周期调节政策的相继落地,经济大幅下行的可能性不高,同时大规模信用风险释放的概率较小,对于银行经营状况和资产质量的影响可控。经过二季度以来的调整,板块当前静态估值水平仅0.66x,处在历史绝对低位,悲观预期反应充分,建议关注经济预期回升和市场风格切换带来的估值修复机会。

行业出清叠加需求增长 机构布局光纤光缆股

过去几个月,市场热点切换速度加快,赚钱效应减弱。随着上市公司三季报业绩披露进入窗口期,机构更加注重行业景气度变化和业绩的兑现情况。据了解,行业竞争格局向好叠加市场需求增长的光纤光缆板块,近期受到机构的青睐,后市机会值得关注。

从行业需求看,今年以来也在增加。在机构看来,国内5G进入大规模建设周期,全球5G周期也在持续推进中,海内外的基建投入对光纤光缆行业带来巨大的增量需求,相关企业的毛利率也会得到改善。万联证券认为,5G网络下半年建设加速叠加“双千兆”的建设要求,将驱动光纤光缆需求在未来几年保持快速增长。

根据中国电信9月中旬公布的光缆集采结果,在中国电信及其下属子公司今明两年的招标中,亨通光电、中天科技等公司产品入围。中国移动发布的新一年度普通光缆集采公告显示,总需求同比增长约20%。

据了解,部分机构已经对光纤光缆板块展开了布局,相关公司的股价已出现企稳回升迹象。

华南某灵活风格私募基金经理分析称,行业发展最艰难的时期,股价往往会提前见底,“市场底”通常比“业绩底”提前一段时间。因为资金往往是聪明的,先知先觉的资金会先行潜伏,当公司盈利增加得到确认时,股价往往已涨了一段时间。

节后粘胶短纤价格快速上涨 关注国内相关龙头企业(附股)

据百川盈孚,节后国内粘胶短纤价格快速上涨。10月9日,国内粘胶短纤最新价格报14000元/吨,较节前上涨2000元/吨,涨幅达16.67%,并创下近半年来新高,部分厂家报价已飙涨至15000元/吨。

据生意社监测,在“双控”持续进行下,化纤厂负荷或继续承压。同时由于供应紧张,节后由于原料涨价和开工率降低等原因,部分厂商上调价格,部分厂商继续封盘,粘胶短纤报价看涨情绪较浓。在供需双减形势下,各个环节或抬升价格,“买涨不买跌”心态或有发酵可能。预计粘胶短纤价格短期将回暖,后续仍需关注政策变化。

相关概念股中,国泰君安推荐中泰化学,公司是国内氯碱和粘胶短纤龙头企业,逐步完善氯碱、纺织全产业链布局,地处新疆尽享资源、政策和成本优势,拥有73万吨/年粘胶短纤产能,有望充分受益景气上行。

西南证券推荐三友化工,粘胶短纤是两大主营产品之一,供给端2021年无新产能投放预期,供给过剩情况持续改善,同时需求端海外服装消费复苏及补库存需求带动粘胶短纤消费量提升。

积极备战大消费领域?公募调研路径透露布局方向

机构调研路径一定程度上能反映其下阶段布局方向。数据显示,9月公募调研频次超过3500次。这些获得调研的公司,主要集中在深交所主板和创业板市场,行业则集中在化学制品、计算机应用等领域。

值得注意的是,大消费板块正渐受公募机构的重视。此外,随着上市公司三季报业绩预告披露,公募也已开始关注部分业绩预喜公司。

多位受访的机构人士表示,四季度最大的关注点仍然是市场风格是否发生切换,计划保持均衡配置思路。从中长期来看,景气度高、增速稳定、估值合理的行业或个股仍是主要投资方向。

(文章来源:东方财富研究中心)

文章来源:东方财富研究中心