观点地产网 10月10日,北京京城佳业物业股份有限公司(以下简称“京城佳业物业”)通过港交所聆讯。

今年6月份以来,新力服务、禹佳生活服务、世纪金源服务、中南服务等招股书接连失效,对于仍执着上市的物企而言,有同行通过聆讯是个好消息。

据了解,在业绩方面,京城佳业物业收入由2018年的人民币9.18亿元增加18.8%至2020年的人民币10.91亿元,年内盈利由4140万元增加66.2%至6880万元。总的毛利率在2018、2019、2020年分别为20.8%、19.8%、20.8%。

可以看出,收入及利润平稳增长,毛利率基本保持平稳,在目前行业中处于一般水平。

在管面积方面,截至2021年5月31日,京城佳业物业签约建筑面积和在管建筑面积分别为3230万平方米和3050万平方米。截至同日,其于京津冀地区的在管建筑面积为2730万平方米,占截至同日在管建筑面积的89.4%。

从基本面来看,京城佳业物业似乎没有太大特点,甚至在合约建面上仅有新力的一半,在复合年增长率和近一年的毛利率上亦不及中南服务,但能顺利通过聆讯有其道理。

关联方依赖度低

今年以来,跑步上市的多为中小型物企。第三方外拓的收入占比与对母公司的依赖度是众人关注焦点。

观点地产新媒体了解,在一般的上市案例中,港交所会独立评定申请企业的企业模式对单一主要客户/控股股东/关联人士的依赖程度,以决定其是否适合上市。包括营收过分依赖单一客户在内的情况,会存在一定的评定风险。

相对于今年同期递表的物企来说,京城佳业物业第三方外拓表现可观,其贡献的收入占比在2018、2019、2020年分别为83.9%、80.9%、83.0%。收入占比基本保持在8成以上。可见,对关联方依赖程度较低。

与京城佳业物业强劲的第三方外拓相反,递表失效的中南服务,去年毛利率为23%,截至2021年5月31日,毛利率上升4.5个百分点为25.7%,盈利能力尚可,但于2018年、2019年、2020年及截至2021年5月31日止五个月,关联方贡献收入分别占同期物业管理服务所得收入的98.9%、97.9%、92.7%及85.2%。

当然,对关联方的依赖程度,并非简单的高差低好,这取决于“家底”如何。

对于“家底”厚的龙头物企来说,母公司能持续不断的“输血”起到拉动作用。华润万象生活就曾连续3年关联方贡献收入超三成,而后发展势头逐步强劲,稳步加大第三方外拓。其次是能够有实力进行托底的母公司,旭辉永升执行董事首席财务官周迪曾向投资者表示,对于母公司要坚持“依靠不依赖”的原则。

但目前来看,“家底”不错的房企早已占得先机,对于目前跑步上市的大多中小物企而言,母公司无法给予更多。有的企业在反向为母公司“供血”,有的企业甚至成为母公司的救命稻草。因此,第三方外拓则更为关键。

然而,对于仅“靠自己”的中小型物企,区域分散的第三方外拓在拉动规模的同时,也容易拉垮经营。要与全国布局的龙头物企们进行竞争,则预示着中小物企可能需要在物业管理费上有所让步,进一步削弱了项目质量及盈利能力。

而先聚焦于一个区域进行第三方外拓,则可以专而精的运营,建立本地优势,生存机会更大。

京城佳业物业在京津冀地区的收入占比在2018、2019、2020年分别达到95.3%、93.9%、93.9%,其业务基本集中在京津冀地区。在6月以后,同批上市的5家物企中,康桥悦生活的绝大部分业务在河南;领悦生活聚焦四川及西南地区;德信服务则专注浙江省的业务。

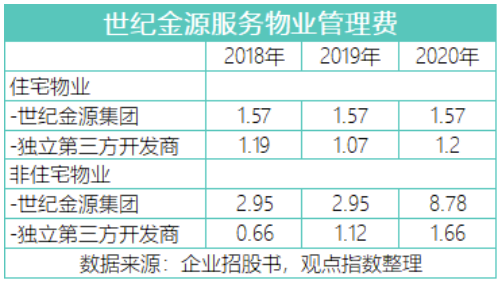

不久前招股书失效的世纪金源服务,若单从第三方外拓规模来看,其在管面积为7020万平方米,超过所有今年已成功上市的物业服务企业。但其252个项目的物业服务覆盖了55个城市,包括北京、福建、云南、安徽、贵州等地,相比京城佳业物业提升至2.6元每平,世纪金源服务的物业收费存在的差距肉眼可见。

利润和价值

相比于短期在规模上获得的高盈利,长期、持续、平稳地输出利润和价值似乎更被资本市场看重。而打造可持续的业务模式,避免被认定财务表现有倒退迹象,也是企业在港交所过会的重要一点。

通过规模实现盈利快增长的有新力服务,其第三方在管总建筑面积,由2018年末的300万平方米增加至2019年末的790万平方米,随后进一步增长至2020年末的2340万平方米,复合增长率达179.8%。但其净利率,在2018-2020年分别为5.67%、6.56%和10.18%,落后于行业平均13%左右的水平。

增加基础物管规模,普遍来看是增收不增利的,物企的毛利率普遍有不同程度地降低,且稍有不慎,营收上的快速增长便会成为“昙花一现”。但社区增值服务可以有力拉动毛利率,从长期来看有更多发展空间。

这或许也是京城佳业物业的亮点所在。

从京城佳业物业的业务结构来看,其社区增值服务收入占比在近三年分别为26.5%、22.2%、22.5%,在行业内,相对来说占比较高。今年下旬同批上市的物企,资本市场给了机会的领悦服务2021年上半年占比总收入5%,康桥悦生活2021年上半年15.7%。

最能盈利的非业主增值服务在收入上占比是最低的。非业主增值服务在2018、2019、2020年的毛利率分别为36.3%、34.3%、34.3%,这三年所占收入总额仅为12.5%、12.6%、10.3%。当然,非业主增值服务也依赖地产商的输送。

今年年初住建部等十部委鼓励有条件的物业服务企业,向养老、托幼、家政、文化、健康、房屋经纪、快递收发等领域延伸,逐渐引导和推动企业向精细化运营转变。京城佳业的社区增值服务主要包括供热、车位运营、餐饮、家居装修、房屋经纪等,盈利保持平稳但少有增长,近三年分别为2.4亿元、2.3亿元、2.5亿元,尚有待发展。

总的来看,在当前“大鱼吃小鱼”的背景下,中小物企的上市门槛逐渐拉高,是机遇也是挑战。但精细的社区增值服务仍有良好的盈利空间,仍然有机会,需要企业耐下心来经营。

资本市场不仅仅需要资本雄厚、经营强劲的龙头物企,也需要从长期看有发展潜力,有不同定位,侧重不同经营战略的中小型物企,这样才是更为完整的生态。而目前,从IPO失效的几家物企的情况来看,有的急于规模,有的急于盈利,着眼长期、专于经营的企业在资本市场上亦能受青睐。

( HN666)