中国资本市场对外开放又有新举措落地。据中国证监会消息,QFII获批参与商品期货、商品期权、股指期权三类品种,自11月1日起施行。

业内人士认为,此举有助于加强中国对国际大宗商品定价的影响力,更好地服务实体经济。这是中国兑现资本市场对外开放的重要举措。

QFII可参与商品期货、商品期权、股指期权

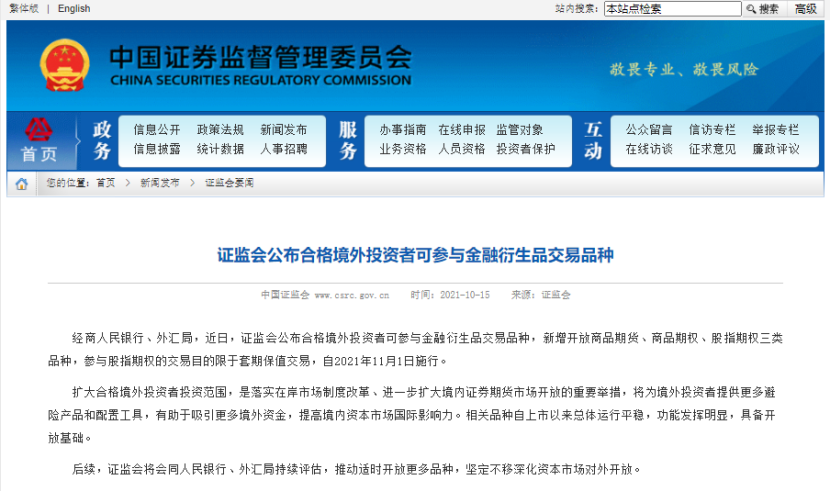

10月15日,证监会公布合格境外投资者可参与金融衍生品交易品种,新增开放商品期货、商品期权、股指期权三类品种,参与股指期权的交易目的限于套期保值交易,自2021年11月1日施行。

证监会强调,扩大合格境外投资者投资范围,是落实在岸市场制度改革、进一步扩大境内证券期货市场开放的重要举措,将为境外投资者提供更多避险产品和配置工具,有助于吸引更多境外资金,提高境内资本市场国际影响力。相关品种自上市以来总体运行平稳,功能发挥明显,具备开放基础。后续,证监会将会同人民银行、外汇局持续评估,推动适时开放更多品种,坚定不移深化资本市场对外开放。

2020年9月25日,经国务院批准,中国证监会、中国人民银行、国家外汇管理局发布《合格境外机构投资者和人民币合格境外机构投资者境内证券期货投资管理办法》。其中一条提到:“稳步有序扩大投资范围。新增允许QFII、RQFII投资全国中小企业股份转让系统挂牌证券、私募投资基金、金融期货、商品期货、期权等,允许参与债券回购、证券交易所融资融券、转融通证券出借交易。QFII、RQFII可参与金融衍生品等的具体交易品种和交易方式,将本着稳妥有序的原则逐步开放,由中国证监会商中国人民银行、国家外汇管理局同意后公布。”

业内反响热烈

对于上述新政,业内普遍反响热烈。

摩根大通期货有限公司首席执行官魏红斌表示,证监会宣布合格投资者可以参与国内商品期货、期权及股指期权业务,标志着期货市场对外开放又迈出了重要的一步,令人振奋。2020年11月QFII新规发布吸引了很多国际投资者申请QFII资格。随着中国在国际市场中扮演越来越重要的角色,我们很多的海外客户翘首期盼新规实施,开放商品期货、期权的业务,使他们可以有机会利用中国期货市场进行大宗商品价格风险管理及全球资产配置。

“引进国际机构投资者参与中国期货市场,有利于加强中国对国际大宗商品定价的影响力,更好地服务实体经济。摩根大通期货-直致力于引进合适的国际投资者,以专业化,国际化和差异化为战略,在服务QFII客户方面有多年的经验,前期已经对QFII参与商品期货业务进行了充分的准备。”魏红斌说。

南华期货董事长罗旭峰认为,这是中国兑现金融市场对外开放的重要举措,对吸引海外机构投资者积极关注和参与中国市场,扩大中国期货市场国际影响力,提高境外投资者使用人民币开展投资的比例,方便跨国企业在华开展风险管理业务有着积极意义。

新湖期货董事长马文胜指出,本次开放QFII参与三大衍生品交易有多方面意义:

第一,这是中国资本市场进一步对外开放的重要举措。境外合格投资者进入国内资本市场,有了更多工具,通过多层次市场和多层次工具,使得他们资产管理、资产配置和风险管理上有了更多发挥余地。

第二,伴随境外合格投资者介入,推动中国市场投资者结构不断优化。中国期货市场的投资者结构已经向着机构化发展,海外合格投资者的进入,让机构投资者从国内向海外进入中国市场的投资者延申。进一步看,机构投资者的多元化和丰富,还使得中国价格更具国际影响力,会促进我国在重要大宗商品国际影响力的形成。

(文章来源:券商中国)

文章来源:券商中国