摘要

1、全球的海运似乎正在启动一轮全新的朱格拉周期,BDI已经创造了13年以来的新高

2、海运价格的暴涨应与需求息息相关:

1)当前来看,全球进出口金额于近两年的复合年化增速明显上抬,今年6月这个年化增速水平已逾6%;

2)但造船的速度是缓慢的,从已知的数据(集装箱船运力)来看,运力增加的年化速度只有3%左右。

3、但海运价格的暴涨也不完全与需求相关:

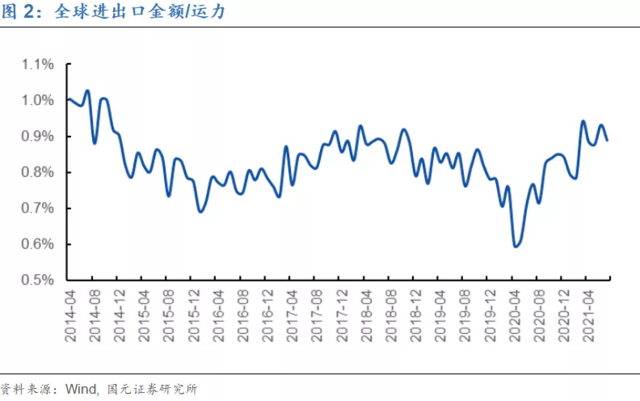

1)当前全球进出口金额/运力虽然偏高,但也没高到非常极致的份儿上,至少这个数据与2018年持平,且低于2014年之前的水平;

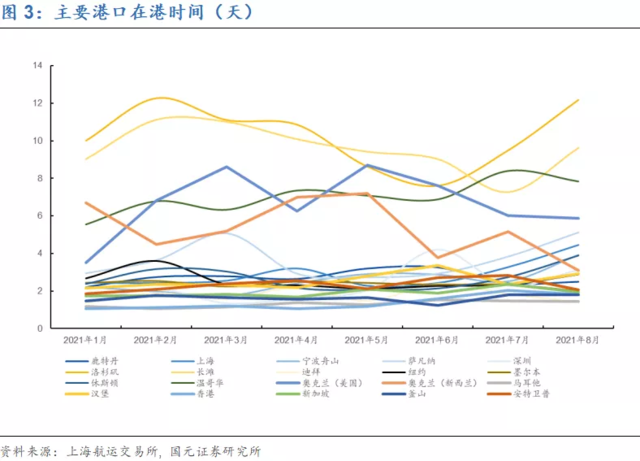

2)海运价格上涨的一部分应与海运效率下降有关,从港口堵塞的现实看,这个瓶颈可能发生在港口上,甚至与部分港口关闭导致的跳港及部分船员及货物的隔离需求有关;

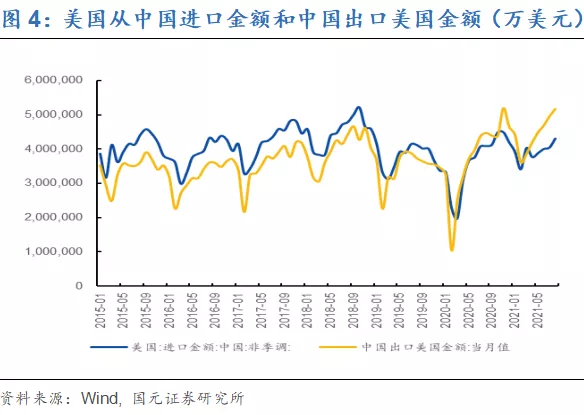

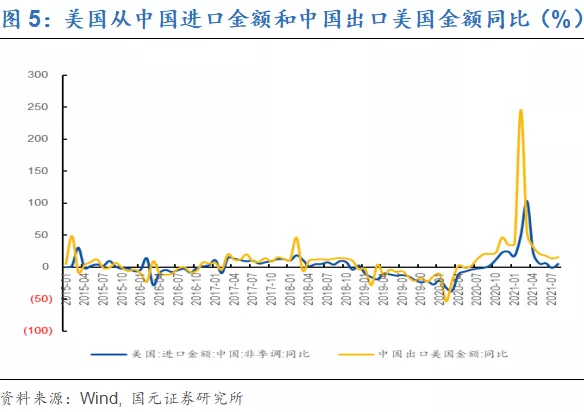

3)一个辅证是:中国出口美国的数据与美国进口中国的数据已经对应不上。

4、我们怀疑,大部分运费上涨的原因是港口原因,否则所对应的运费应是2014Q2或2018Q1的水平,照此推算,当前运费的近80%都是港口原因所导致的

5、但现在似乎同时发生的是:高运费使得全球的贸易需求在下降:

1)当前就中国来讲,其港口的外贸货物吞吐水平已经降到历史低点;

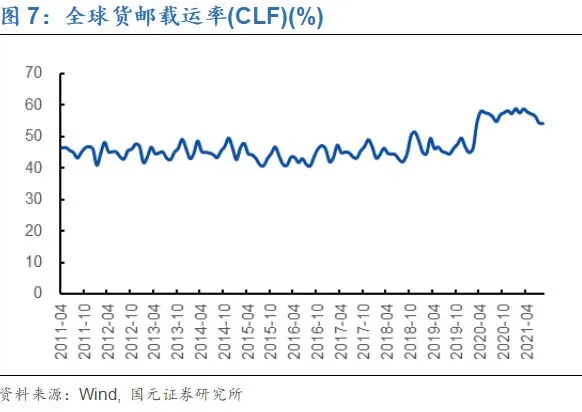

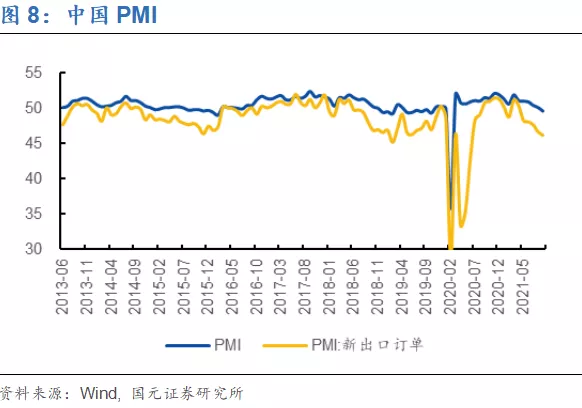

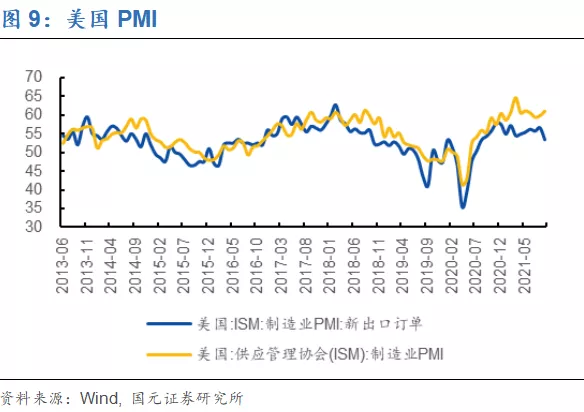

2)甚至这个矛盾在外延,目前全球的货邮载运率和铁路货运量都在下降,美国及中国的新出口订单PMI在同时下降。

6、这不意味着海运费会马上进入下降通道

1)需求的下降在高价的影响下向潜在供应的有限弥合而已,价格不会因为之前的价格过高而下降,人不能把自己提起来;

2)从资金的角度看,全球的潜在需求应会持续偏强,毕竟全球的流动性仍然处于高位(短端加权利率在低位)。

7、后续的海运费可能上升斜率收敛,也可能会出现由升转稳,但海运费难以在短期出现大幅下降,在这个状态下,其实我们需要担心出口的压力在逐步增加,甚至需要关注出口需求的下降是否会对远期的全球经济产生不利的辐射作用

正文

1、全球的海运似乎正在启动一轮全新的朱格拉周期,BDI已经创造了13年以来的新高

自去年5月以来,反映全球主要航线干散货即期运费的波罗的海干散货指数(BDI)一路上涨,近期屡创新高,由2020年5月13日的398点上涨至10月7日的5650点(近几日有所回调),涨幅超12倍,创造了13年来新高水平。

2、海运价格的暴涨应与需求息息相关

当前来看,全球进出口金额于近两年的复合年化增速明显上抬,今年6月这个年化增速水平已逾6%;但造船的速度是缓慢的,从已知的数据(集装箱船运力)来看,运力增加的年化速度只有3%左右。

3、但海运价格的暴涨也不完全与需求相关

当前全球进出口金额/运力虽然偏高,但也没高到非常极致的份儿上,至少这个数据与2018年持平,且低于2014年之前的水平;海运价格上涨的一部分应与海运效率下降有关,从港口堵塞的现实看,这个瓶颈可能发生在港口上,甚至与部分港口关闭导致的跳港及部分船员及货物的隔离需求有关。

一个辅证是:中国出口美国的数据与美国进口中国的数据已经对应不上。因为运费、计价等原因,通常美国从中国进口的货物金额高于中国出口到美国的货物金额,但是从去年3月开始这两者却出现了倒挂,近几个月两者的差距还在逐渐拉大。同比数据更为明显地反映了这个问题,从去年3月开始,两者同比差距变得十分显著。

4、可能大部分原因是港口

我们怀疑,大部分运费上涨的原因是港口原因,否则所对应的运费应是2014Q2或2018Q1的水平,照此推算,当前运费的近80%都是港口原因所导致的。

5、但现在似乎同时发生的是:高运费使得全球的贸易需求在下降

当前就中国来讲,其港口的外贸货物吞吐水平已经降到历史低点;甚至这个矛盾在外延,目前全球的货邮载运率和铁路货运量都在下降,美国及中国的新出口订单PMI在同时下降。

6、这不意味着海运费会马上进入下降通道

需求的下降在高价的影响下向潜在供应的有限弥合而已,价格不会因为之前的价格过高而下降,人不能把自己提起来。从资金的角度看,全球的潜在需求应会持续偏强,毕竟全球的流动性仍然处于高位(短端加权利率在低位)。短端加权利率反向领先全球制造业PMI新订单的同比,领先时间在12至20个月左右,根据最近几个月短端加权利率下行趋势(图中为相反数上行)预测未来全球PMI新订单同比,则后者后续仍有走强的动力。

7、展望后续

海运费可能上升斜率收敛,也可能会出现由升转稳,但海运费难以在短期出现大幅下降,在这个状态下,其实我们需要担心出口的压力在逐步增加,甚至需要关注出口需求的下降是否会对远期的全球经济产生不利的辐射作用。

(文章来源:国元证券)

文章来源:国元证券