随着基金三季报的集中披露,知名基金经理赵诣、邹曦、李化松等管理的基金最新持仓也得以曝光。

知名基金经理赵诣管理的农银汇理新能源三季报显示,该基金三季度末规模为259.18亿元,较二季度末的199.01亿元增加了60.17亿元。三季度,这只产品大幅增持宁德时代至396.29万股,依旧为其第一大重仓股;被其增持的还有恩捷股份、隆基股份;同期,该基金新进嘉元科技为前十大重仓股。虽然三季度规模增幅较大,但这只基金却对超半数重仓股进行了减持,减持的股票包括天赐材料、新宙邦、振华科技、璞泰来、当升科技、赣锋锂业。

作为基金行业久经沙场的“老兵”,邹曦的持仓一向被行业人士关注。

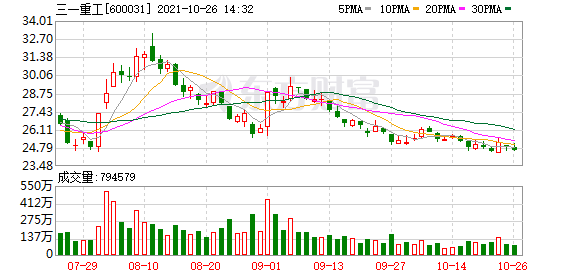

由他和何龙共同管理的融通领先成长三季报显示,该基金在三季度调整较大,大幅增持三一重工逾95万股,目前已成为其第一大重仓股;被其增持的还有潍柴动力;该产品同时新进保利发展、思瑞浦、阳光电源、恩杰股份为前十大重仓股;被其减持的则有宁德时代、贵州茅台、恒力液压、卓胜微均;此前二季度末重仓的五粮液、汇川技术、泰格医药、隆基股份,已不再前十大重仓股行列。

平安基金较具代表性的基金经理李化松旗下多只产品三季报也在今日亮相。

从其管理的平安研究睿选来看,该基金规模从前一季度末的40.25亿元下降9.95亿元,至30.30亿元。三季度,该基金三季度增加了价值成长股的配置,降低了新兴成长股的配置比例。截至9月底,宁德时代依旧为其第一大重仓股;该基金还在三季度新进爱尔眼科、中国电力、山西汾酒、天奈科技、赣锋锂业为前十大重仓股;同时,持有迈瑞医疗的股票数量保持不变。此前二季度末的第二大重仓股五粮液,则已不再该产品前十大重仓股名单。同时退出前十大重仓股名单的,还有亿纬锂能、卓胜微、汇川技术、东方雨虹。另外,贵州茅台、药明康德、海康威视也被该基金做了相应减持。

赵诣旗下农银汇理新能源:超半数重仓股被减持 关注有增量的方向

知名基金经理赵诣管理的农银汇理新能源三季报在今日亮相。根据公告,该基金三季度末规模为259.18亿元,较二季度末的199.01亿元增加了60.17亿元。

良好的规模增长得益于基金净值的较好表现。在三季度,这只产品份额净值增长率达到了25.80%,而业绩比较基准收益率仅为13.26%。

持仓方面,该基金在三季度末股票仓位为86.62%,和前一季度几乎持平。具体而言,农银汇理新能源三季度大幅增持宁德时代至396.29万股,依旧为其第一大重仓股;被该产品增持的还有恩捷股份、隆基股份;同期,该基金新进嘉元科技为前十大重仓股。

虽然三季度规模增幅较大,但这只基金却对超半数重仓股进行了减持,减持的股票包括天赐材料、新宙邦、振华科技、璞泰来、当升科技、赣锋锂业。

另外,应流股份已不在该基金前十大重仓股行列。

在三季报中,赵诣表示这只产品在结构上利用一季度末市场大幅调整的机会,将仓位集中到竞争力强,估值已经回归合理的新能源、科技龙头上,并在三季度增加了因原材料上涨使得情绪受到压制,但基本面并未受影响的新能源车配套公司的持仓,使得组合在三季度仍保持了较好上涨。

农银汇理新能源2021年三季度末前十大重仓股

“本质而言,我们希望的是能选择到优秀的公司,并伴随其一起成长,因此我们会以更长远的眼光来看待组合里的公司。”赵诣称,目前其组合持仓主要集中在计算机、电子、机械、电力设备、军工、医药和新能源产业链上的精细化工等行业。

展望下个季度,随着即将进入年尾收官,需要更多的开始为明年进行布局。

赵诣分析,一方面随着上游价格上涨趋缓甚至部分品种已经开始出现拐头,中游制造业在成本端的压力开始逐步缓解,对于需求持续增长,产品结构调整的企业,业绩有望开始触底回升;另一方面,随着高景气行业股价整体表现较好,后续会出现分化。因此,他会更多选择性价比匹配,具有核心竞争力的好公司。

“整体上我们没有特别大的变化,更加关注有增量的方向。”他表示,这些方向,一个是技术进步带来需求提升的方向,包括新能源和5G应用;另外一个是在“国内大循环为主体,国内国际双循环相互促进”定调下的国产替代、补短板的方向,尤其是以航空发动机、半导体为主的高端制造业。

邹曦:增持三一重工、潍柴动力 预计市场将进入漫长空窗期

作为基金行业久经沙场的“老兵”,邹曦的持仓也一向被行业人士关注。由他和何龙共同管理的融通领先成长三季报显示,该基金三季度规模下降了5亿元,至19.62亿元。同期,该基金份额净值增长率为-7.98%;同期业绩比较基准收益率为 0.96%。

持仓方面,这只产品股票仓位约88.96%,较上季度的90.14%略降。具体而言,该基金在三季度调整较大,其中大幅增持三一重工逾95万股,目前已成为其第一大重仓股;被其增持的还有潍柴动力;该基金还新进保利发展、思瑞浦、阳光电源、恩杰股份为前十大重仓股。

被融通领先成长减持的,则有宁德时代、贵州茅台、恒力液压、卓胜微均;此前二季度末重仓的五粮液、汇川技术、泰格医药、隆基股份,则从其前十大重仓股行列消失了。

整体来看,邹曦三季度维持了对长期趋势向好的新能源相对高位的配置,而对短期价格快速上涨的上游资源品给予了较低仓位,同时由于经济回落,基金也降低了顺周期的中游制造等方向。

融通领先成长2021年三季度末前十大重仓股

展望四季度,邹曦表示,他观察到贝塔属性的行业已经进入顶部区域巨震的阶段,若没有新的催化剂,赚钱效应大幅减弱。“特别是,煤炭进入煤价暴涨而股价暴跌的阶段,后续再进行重点参与的性价比极低。”

三季报后,到明年一季报,邹曦预计市场将进入漫长的空窗期,市场选择的逻辑将会回归长期视角的基本面选股思路。

为此,他将选择基本面上明年能够线性外推的板块,成长股和消费股里的细分领域和赛道的个股挖掘价值将重现。

就上述基金而言,邹曦也将沿着以上思路,一是保持对消费、医药、军工、新能源等长期业绩确定性强的方向配置,同时将增配稳定经济增长的地产、基建等相关资产,对国内定价能力较强的资源品保持较低配置,但对全球定价、短期供需缺口较大的油气资源保持关注。

李化松:增配价值成长股 坚守迈瑞医疗

10月26日,平安基金较具代表性的基金经理李化松旗下多只产品三季报也随之亮相。从其管理的平安研究睿选来看,该基金规模从前一季度末的40.25亿元下降9.95亿元,至30.30亿元。

和规模下降相匹配的,是该基金在三季度的份额净值增长率仅为-7.63%的现实。

持仓方面,该基金三季度末股票仓位为86.64%,较二季度末略有提升。三季度末,宁德时代依旧为其第一大重仓股,李化松对这只股票进行了相应增持;该基金还在三季度新进爱尔眼科、中国电力、山西汾酒、天奈科技、赣锋锂业为前十大重仓股;同时,持有迈瑞医疗的股票数量保持不变。

此前二季度末的第二大重仓股五粮液,则已不再该产品前十大重仓股名单。同时退出前十大重仓股名单的,还有亿纬锂能、卓胜微、汇川技术、东方雨虹。另外,贵州茅台、药明康德、海康威视也被该基金做了相应减持。

总体而言,该基金三季度增加了价值成长股的配置,降低了新兴成长股的配置比例,同时在内部进行了微调。

平安研究睿选2021年三季度末前十大重仓股

一方面,在调整过程中,李化松增加了市场过度担心盈利模式风险而被错杀的的价值成长股的配置。“因为政策调整的方向是有利于经济长期可持续发展,因此对于符合这个方向的长期优质公司,虽然短期景气和业绩可能低于预期,但是估值水平也有了较大幅度调整,我们会对这部分公司增加仓位,当然也去掉盈利模式恶化的公司。”

另一方面,对于新兴成长类公司,长期空间很大,机会很多,这一点已经取得了市场的一致认同。但是因为短期景气很高,也存在市场预期过高、供给阶段性过剩、估值水平过高的风险。

由此,李化松减持了短期景气和估值过高的长期盈利模式一般的公司,调整到短期受损于成本压力但是长期盈利模式和公司质地比较好的公司。

刘格菘、傅友兴等顶流基金经理持仓曝光!对于新能源、资源股 他们这样操作

还能抄作业吗?刘格菘、冯明远、葛兰 明星基金经理买了这些股票

又有“顶流”最新动向!葛兰大手笔加仓“眼茅” 高瓴、张坤却减持了!裘国根、葛卫东也有大动作

(文章来源:财联社)

文章来源:财联社