中国平安2021年三季报出炉。

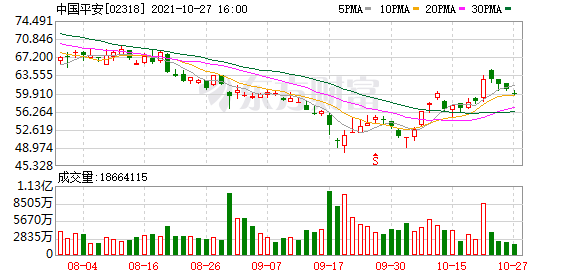

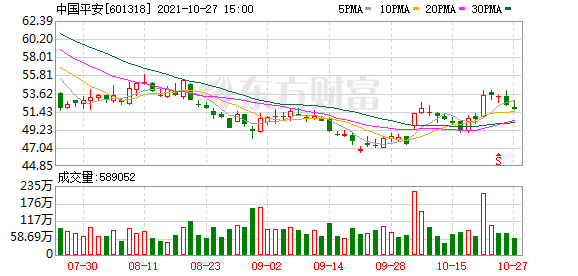

10月27日晚间,中国平安保险(集团)股份有限公司(中国平安,601318.SH;2318.HK)发布的2021年三季报显示,今年前三季度,中国平安实现归属于母公司股东的营运利润1187.37亿元,同比增长9.2%;归属于母公司股东的净利润816.38亿元,同比下降20.8%,主要受公司对华夏幸福基业股份有限公司相关投资资产进行减值计提等调整的影响。

单从第三季度来看,受资本市场波动影响,中国平安实现归属于母公司股东的净利润236.33亿元,同比下降31.2%;实现归属于母公司股东的营运利润369.01亿元,同比增长7.3%。

中国平安在三季报中表示,2021年第三季度,公司对华夏幸福相关投资资产的拨备(包括减值计提、估值调整及其他权益调整等)无重大变化。

对各家保险公司而言,无论是寿险还是财险,今年均有不小的压力。寿险方面主要是受疫情、行业的转型阵痛等影响,新业务增速明显下滑。而在财险方面,自去年9月开始的车险综改使得整个车险行业保险费率下降。

今年前三季度,中国平安寿险及健康险业务实现营运利润736.84亿元,同比下降2.3%,主要受新业务增速下滑、保单继续率波动、去年同期新冠肺炎疫情下客户理赔减少带来的赔付差较高等因素影响;新业务价值352.37亿元,同比下降17.8%;个人寿险销售代理人数量为70.62万人,同比下降31%。

中国平安当下正持续推进寿险代理人队伍分层经营。中国平安总经理在年中接受澎湃新闻专访时曾表示,寿险在如火如荼的改革,希望大家耐心给时间。

据中国平安方面透露,今年三季度,代理人人均首年保费环比二季度提升6%。在寿险改革中,渠道改革主要是实施代理人队伍分层精细化经营,通过数字化赋能,优化队伍结构,三季度钻石队伍保持稳定,银保、电网销等多渠道协同发展。数字化改革助力试点部业绩提升,试点部新业务价值三季度环比提升5%,人均新业务价值三季度环比提升12%。产品改革主要是进一步深耕重疾保障市场,满足多样化的保险需求,推动“保险+健康管理”及“保险+高端养老”服务持续升级。

今年前三季度,平安产险实现原保险保费收入1993.43亿元,同比下降9.2%;综合成本率同比优化1.8个百分点至97.3%;营运利润同比增长20.2%至132.83亿元。

平安银行(000001.SZ)此前已披露今年三季报。2021年1-9月,平安银行实现营业收入1271.90亿元,同比增长9.1%;实现归属于该行股东净利润291.35亿元,同比增长30.1%。净息差2.81%,较去年同期下降7个基点;不良贷款率1.05%,较上年末下降0.13个百分点;拨备覆盖率268.35%,较上年末上升66.95个百分点。

在保险资金投资组合上,截至2021年9月30日,中国平安保险资金投资组合规模近3.9万亿元,较年初增长约3%。前三季度,保险资金投资组合年化净投资收益率为4.2%,同比下降0.3个百分点;年化总投资收益率为3.7%,同比下降1.5个百分点。

中国平安表示,2021年前三季度,海外资本市场总体上涨,主要经济体无风险利率由上行转为震荡;受制于疫苗供给不均衡,发达经济体经济活动恢复相对好于新兴经济体。国内经济主要受产业调控和局部疫情反复的影响,经济恢复仍然不稳固、不均衡,市场利率震荡、股票行业板块分化、指数波动加大。公司保险资金投资组合投资收益率受资本市场波动及投资资产减值计提增加等因素影响,有所承压。

在科技板块,2021年前三季度,中国平安科技业务总收入为732.27亿元,同比增长12.6%。据其披露,2021年8月,陆金所控股下属网贷机构实现个人客户持有网贷资产的全面清零,提前完成原网贷业务清退目标。金融壹账通持续推动金融科技业务创新,目前服务覆盖国内600+银行和100+核心保险机构,及以东南亚地区为主的20+个国家和地区。

近年来,中国平安正加快建设医疗健康生态圈。截至2021年三季度,平安整体医疗板块已累计服务187个城市,赋能超4.3万家医疗机构,惠及约112万名医生、服务322万慢病患者。

三季报显示,在平安2.25亿个人客户中,有近63%的客户同时使用了医疗健康生态圈的服务,其客均合同数达3.2个,客均AUM近4万元,分别为不使用医疗健康生态圈服务的个人客户的1.6倍、2.9倍。

(文章来源:澎湃新闻)

文章来源:澎湃新闻