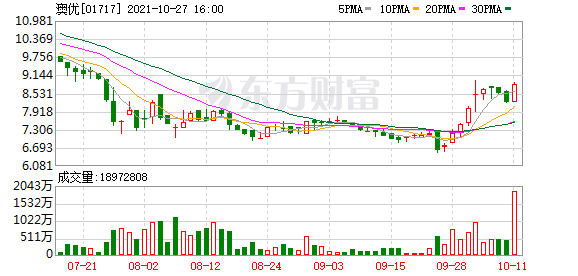

10月27日晚间,乳制品企业巨头伊利(600887,SH)发布公告,称通过子公司金港控股收购奶粉生产商澳优乳业(01717.HK)。

公告显示,金港控股将购买卖方转让的澳优乳业合计约5.31亿股股份,占澳优乳业全部已发行股本的30.89%,购股协议交易总对价为53.4亿港元。此外,2021年10月27日,金港控股与澳优乳业签署认购协议,金港控股将以现金方式认购澳优乳业9000万股新股,认购总价约为9.05亿港元。

两步交易共涉及资金62.45亿港元,两次交易完成后,金港控股将持有澳优乳业已发行股本的34.33%,伊利也通过金港控股成为澳优乳业的第一大股东。

据香港证监会《公司收购、合并及股份回购守则》第26.1条规定,要约方须向所有标的公司的已发行股份(由要约方持有及/或同意收购者除外)提出强制性有条件全面要约(简称“全面要约”)。公告显示,本次全面要约的价格为每股10.06港元。按照7.85亿股要约股份及要约价每股10.06港元计算,本次交易由要约方向澳优乳业所有要约股份提出强制性有

条件全面要约并获完全接纳的代价为78.97亿港元。

在伊利集团和澳优乳业战略合作签约仪式上,伊利集团董事长潘刚表示:“澳优和伊利是有着很多相似点的企业,我们认同澳优乳业的企业文化、战略布局,也十分认可澳优的核心团队。未来,伊利将充分发挥在规模、品牌、渠道、产业链等方面的优势,赋能澳优的长期健康发展,并与澳优携手开拓奶粉、乳制品乃至健康食品行业新格局和新可能,实现共同的产业梦想。”

澳优乳业是羊奶粉市场的先行者,据其2021年中报显示,2020年,澳优在中国婴幼儿配方奶市场份额为6.3%,排名第五,其中羊奶粉品牌佳贝艾特市场份额自2014年起占据中国羊奶粉市场首位。

高级乳业研究员宋亮认为,伊利收购澳优,对双方来说都是共赢,在供应链体系、品牌建设、渠道建设、科技技术研发等方面都会发挥协同效应,在供应链体系上,澳优和伊利在新西兰,澳洲,欧洲有多个工厂,可以发挥协同效应,特别是在羊乳资源的控制上,伊利实现了从无到有,从而推动了伊利的牛羊并举战略。在技术研发上,伊利和澳优也能更好地合作互补。渠道方面,伊利和澳优的渠道上存在一定差异,收购过后,伊利和澳优在渠道上能够实现共享。

中国食品产业分析师朱丹蓬则认为,伊利收购澳优凸显出整个中国乳业的活跃度非常高,产业端对于整个行业的发展前景非常看好。

对于此次并购,伊利方面对《每日经济新闻》记者表示,双方将以婴幼儿配方奶粉特别是羊奶粉领域为起点,在原料采购、营销模式、区位、研发等方面实现优势互补,从而强化双方在各自市场领域的竞争优势。

(文章来源:每日经济新闻)

文章来源:每日经济新闻