财联社(上海,编辑 潇湘)讯,本周三,就在全球投资者翘首以待美联储在下周议息会议上宣布Taper之际,加拿大央行却意外先行在市场上投下了一个不大不小的“炸弹”——出人意料地宣布提前结束QE,这也使得加拿大就此成为了首个结束QE的G7经济体!

在周三议息会议后发布的政策声明中,以加拿大央行行长麦克勒姆(Tiff Macklem)为首的决策者宣布,他们将停止增持加拿大国债,从而结束其量化宽松计划。

加拿大央行表示,在结束QE后会进入再投资阶段,在此期间央行将仅购买同量的加拿大政府债券以取代到期的债券,从而保持整体持有量不变。

值得一提的是,在周三加拿大央行的利率决议召开前,主流观点并不认为该央行将立刻宣布结束QE。上周路透社对20位经济学家的调查共识仅预计,加拿大央行将在10月QE购债从每周20亿加元削减至10亿加元。

自新冠疫情大流行以来,加拿大央行的量化宽松计划已经向金融体系注入了数千亿加元,并增持了约3500亿加元的债券。

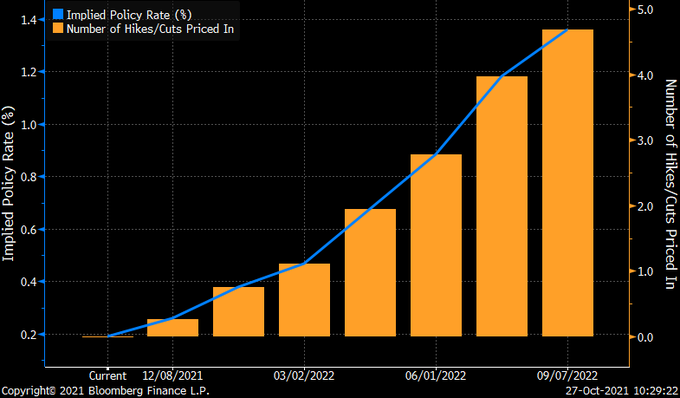

除了提前宣布结束QE外,加拿大央行周三还暗示,他们可能最早在明年4月准备好加息,因为供应问题限制了经济在不助推通胀情况下实现经济增长的能力。

尽管行长麦克勒姆依然坚持他的承诺,表示在复苏完成之前不会提高基准隔夜政策利率,但官员们现在认为,加息将发生在2022年的“中期”,而不是之前认为的明年下半年。这一措辞料将强化市场预期,即加拿大央行准备在价格压力不断加大的情况下,迅速转向紧缩周期。

加拿大央行周三还下调了对2021年和2022年的经济增长预期,不过,虽然加拿大经济前景不那么乐观,但加拿大央行周三的语气却更为鹰派,官员们表示这在很大程度上反映了全球经济中供应中断情况比预期更糟。在通胀方面,加拿大央行上调了对2021年和2022年通胀率的预测至3.4%。

全球紧缩浪潮恐将一发不可收?

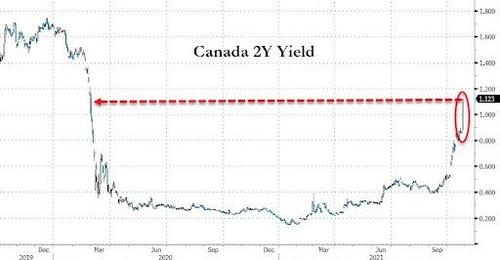

由于加拿大央行隔夜决议的鹰派程度远超市场预期,当地外汇和债券市场隔夜也掀起了轩然大波。加拿大2年期国债收益率纽约时段一度飙升超过24个基点,升破1%关口。加拿大短债收益率的飙升甚至也波及到了美国市场,美国2年期国债收益率周三也进一步刷新了19个月高位0.511%。

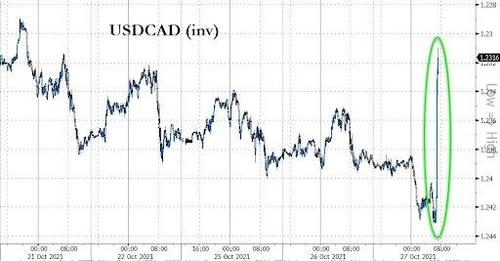

在外汇市场上,受紧缩预期提振,加元隔夜盘中则一度大涨逾100点。美元兑加元周四亚洲时段最新报于1.2370附近。

目前,利率市场对加拿大央行明年加息多次的预期已迅速升温,交易员们甚至一度对加拿大央行明年9月时加息五次进行了定价。

对此,ING首席国际经济学家James Knightley表示,随着全球通胀压力与日俱增,加拿大的经济活动看起来相当强劲,而且就业市场的增长速度比大多数国家要快,明年更早、更激进收紧政策的可能性已越来越大。

事实上,早在今年上半年,加拿大央行就曾是主要发达经济体中最先宣布缩减QE的央行,而此番在结束QE的时间点上,加拿大央行又一次走在了美联储和英国央行等有意转向紧缩的央行前面。

加拿大央行的“赶英超美”,也显然又一次深刻而清晰地表明,全球发达经济体的紧缩浪潮已然拉开帷幕。

目前,市场普遍预计下周召开利率决议的美联储,料将宣布Taper启航,利率市场也预计美联储明年有望加息两次。此外,英国央行的购债按原计划也将于今年年底结束,该央行甚至已放风未来两个月就有可能启动加息。

与此同时,新兴经济体的“加息旋风”更是已越刮越猛。就在加拿大央行决议的同一天,巴西央行周四将加息步伐提高至150个基点,加息至7.75%,并承诺在12月的下次会议上再加息150个基点。这是该国二十年来最激进的货币紧缩。自3月份以来,巴西央行已经将基准利率累计提高了575个基点。

Bleakley Advisory Group首席投资官Peter Boockvar表示,“加拿大央行周三的举动显然出乎了人们的意料,也提醒了我们货币紧缩现在已成为一种全球趋势。”

安本资产管理投资董事James Athey则指出,“总的来说,投资者将得面对央行变得鹰派很多,出手应对成本推动下通胀及通胀预期大幅上升的前景,央行点了火又往上浇了油。现在他们需要应对这个局面。”

(王治强 HF013)