当代置业的债务违约,将这场多米诺骨牌传导到了第4块,又一次验证了新政策环境之下,“高杠杆—高增长”模式再也无法继续。

相比之下,当代置业10月26日宣布2.5亿美元债实质性违约并不突然,其“流动性困境”已经持续了一段时间,无论是10月8日将旗下物业公司短暂停牌以待刊发与收并购有关的内幕消息,还是10月11日公告寻求前述美元债展期,都显示了这家公司在资金承压情况下的挣扎自救。

多方信源告诉21世纪经济报道记者,当代置业旗下物业公司——第一服务控股(02107.HK)或将售予融创方面,以此获得一笔10亿元左右的资金,合并公司董事会主席张雷和总裁张鹏提供的约8亿元人民币股东贷款,未来陆续缓和现金流。

但第一服务的交易归属问题,并未获得当代置业的证实。

与此同时,当代置业总裁办发出的内部信透露,未来希望通过资产重组和战略投资人的引进,实现公司的再生和持续发展。

21世纪经济报道从多位接近当代置业一线知情人士处获悉,该公司中西部地区拉开了裁员的序幕,被裁人员既有中后台岗位也有销售,且叠加了降薪等常规举措。北京总部销售岗暂停发放佣金,其余岗位薪资目前正常,“但大家都对年终奖没抱什么指望了。”

实际上,当代置业的产品风评和员工评价都还不错,行业内产品风评是因为其绿色科技住宅产品相对有特色,员工评价则多源于员工福利“职员宝”。

“职员宝”是当代置业的员工理财产品,已经正常运转了多年,利率也比银行定存高很多,可选择6个月或12个月的跟投时长,往常年化利率基本为9%-12%,起投金额设置也比较低,3万元即可起投,若投资几十万以上,会配备15%的年化利率。

一位熟悉当代置业的知情人士透露,公司对资金的渴求也体现在“职员宝”利率的突然上涨,大概2个月之前,“职员宝”的利率提高到了15%,并且给各地区下了金额指标。

不过当代置业并没有打算放弃对员工的承诺,管理层应允在今年年底之前将“职员宝”的本金归还给员工。

复盘当代置业的流动性危机,可以发现,该公司高昂的资金成本和今年上半年激进的土地拓展是两条主线,背后则是愈加严格的资金管控大环境,这也为众多中小房企的资金处理敲响警钟。

如今,“安全发展”已经不再是一句口号,而需要房企将这一原则落实到运营链条的每一步。

“高杠杆梦”破碎

当代置业10月26日违约的美元债发行于2019年,也是该公司近期存续的5笔美元债中利率最高的一只,利率为12.85%,较稳健型房企的融资成本高出许多。

实际上,高息发债是当代置业一直以来就存在的问题,也是横亘公司发展道路上的一道沟渠。

早在2018年12月,当代置业发行的一笔1.5亿美元优先票据,利率高达15.5%,彼时创下了亚洲之最。

计算整体美元债成本,当代置业也居高不下。

Wind数据显示,自2019年1月以来,至少有84家房企发行过海外债,涉及415只美元债共计1386亿美元,平均票面利率为8.18%,但当代置业的发债利率几乎处于最高成本梯队,平均票面利率12.2%,同一梯队房企只有泰禾集团、阳光100、海伦堡、港龙中国等寥寥几家,还几乎都是“债务压顶”的成员。

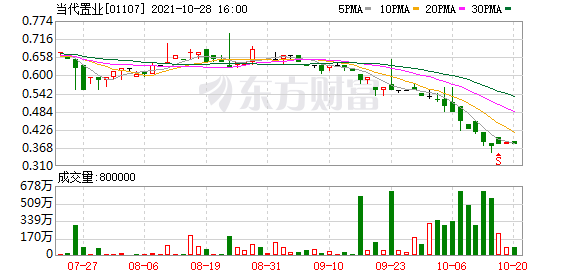

截至10月28日,当代置业的存续美元债还有4只,债券余额合计为10.17亿美元(约合人民币65.05亿元),仅在4个月后的2022年2月25日,当代置业又要面临一笔2亿美元(约合人民币12.79亿元)的到期债务,明年到期的美元债总额为4.99亿美元(约合人民币32亿元)。

而当代置业的总体融资成本也偏高,其2018-2020年的平均融资成本分别为8.20%、9.90%和9.90%,今年上半年虽然降至9.73%,但在房企中依然处于高昂之列。

从筹资现金流来看,当代置业对非银行借贷和债券融资也较为依赖,其2016-2020年的非银借贷新增额分别为31.10亿元、57.80亿元、30.89亿元、65.55亿元和124.02亿元,而2015年非银借贷新增规模仅0.30亿元。

当代置业对规模是有追求的,曾经提出过2020年达到500亿元销售额的目标,但其2020年仅实现了422.1亿元的合约销售额,2021年的目标为470亿元。

这种“高杠杆”作风同样体现在当代置业今年上半年的拿地中。

据半年报数据,仅2021年上半年,当代置业就在西安、重庆、青岛、苏州、合肥、呼和浩特等地新获取了20个项目,新增建面356.4万平方米,而去年全年,这一数据为24个项目、462.6万平方米。

背负着高昂资金成本的当代置业,在上半年的“攻城略地”中,甚至在佛山以一块商住地刷新了当地的楼面价,并在下半年的7月13日,延续了收并购节奏,以3.8亿元收购了禹洲集团旗下的惠州水口镇项目。

与“高支出”形成鲜明对比的是,今年下半年以来楼市急速降温,当代置业的销售和回款都无可避免,这也是当代置业公告中“预计之外”的因素。

国家统计局数据显示,自今年7月以来,单月商品房销售规模已连续三个月同比下滑,9月的降幅更是达到两位数。在下半年的市场“退潮”中,传统的“金九”已然不再。具体到当代置业,则是7、8、9月的销售数据的同比增幅在持续下滑。

回款方面,多家主流房企均在21世纪经济报道的调研中反馈按揭回款明显变慢。国内某TOP10房企总部财务部门的人士曾表示:“资金链很吃紧,上下游企业也没什么积极性。现在大部分的融资渠道也被叫停或受到相关调控,之前还可以用私募、短拆等,现在成本太高也不复存在了。”

并且受预售资金监管政策限制,房企可动用资金进一步缩减。“漫长的网签本身就是一个难关,再加上即便网签过了,预售资金还要等到相应的阶段才能拿到,对于资金链紧绷的房企来说,无疑是不得不降速。”某不愿具名的房企高管告诉记者。

也许对于资金稳健型房企,当下的环境意味着降速,但对于当代置业这种原本资金就相对紧绷的房企来说,则是流动性中断,继而引发更多叠加风险。

资产亟待处置

外部环境是恶劣的,尤其受某TOP房企信用危机影响,整体市场对房企的风险厌恶空前增加。

实际上,当代置业的自救从实质性违约之前就已经启动,并且目前尚未停止。

本次于10月25日到期的美元债违约之前,当代置业就已经在10月11日公告寻求展期至2022年1月25日,同时,该公司还在寻求缩短债券选择性赎回的通知期,并赎回8750万美元的债券本金。

虽然债券展期最终并未奏效,但其他的行动也在同时进行。

10月11日,当代置业还宣布,集团董事会主席、执行董事兼控股股东张雷及集团总裁兼执行董事张鹏,有意向集团提供约8亿元的股东贷款,预期于未来两至三个月内完成,张雷表示将视乎集团财务状况适时考虑予以持续支持。另有市场消息称,张雷和张鹏已经在积极处置个人资产,以完成向公司提供贷款事宜。

资产处置方面,当代置业旗下物业公司第一服务控股于10月8日已经申请短暂停牌,以待根据香港公司收购及合并守则刊发构成公司内幕消息的公告。目前第一服务依然在停牌中,21世纪经济报道多方获悉,收购第一服务股权的公司或为融创方面,交易对价在10亿元左右,但未经当事方证实。

Wind数据显示,第一服务控股停牌期间每股均价为1.37港元,总市值为14亿港元,折合人民币约为11.52亿元。如果前述消息属实,10亿元的交易对价预计将覆盖第一服务控股几乎全部股权。

出售物业公司几乎是近期遇到资金困境房企的“标准动作”,蓝光发展将旗下上市物业公司蓝光嘉宝受让给碧桂园,富力地产将物业公司售予碧桂园,花样年同样出售旗下物业公司彩生活的部分资产,前述陷入危机的TOP房企亦打算出售物业公司,但其与合生创展的协商陷入僵局。

当代置业的自救同时体现在对员工理财产品的“负责到底”。

前述知情人士告诉21世纪经济报道:“当代在内部理财这方面一直挺好的,相当于给员工发福利。近期大家隐约听过内部资金有些问题但利率实在是太高了,很难忍住不下手。”

当代置业管理层在内部会议承诺年底归还本金,员工的信心或许并未消散。

据21世纪经济报道了解,其实当代置业额外还有一个理财平台——摩码金服,属于当代旗下第一资产,一般面向员工的家人、朋友,年化利率一般为8%-10%。在违约前的八九月份,当代置业选择通知员工亲属群体,将其在摩码金服投的钱及时取出。

在那封名为《力出一孔利出一孔共克时艰》的内部信中,当代置业管理层强调:“请大家相信公司股东、董事会、领导层、管理层一直和职员站在一起,从来没有退缩或者逃离,一直最大程度努力寻求解决方案。”

管理层也在内部信中呼吁各项业务持续开展,以期抵御更大的难关。

(文章来源:21世纪经济报道)

文章来源:21世纪经济报道