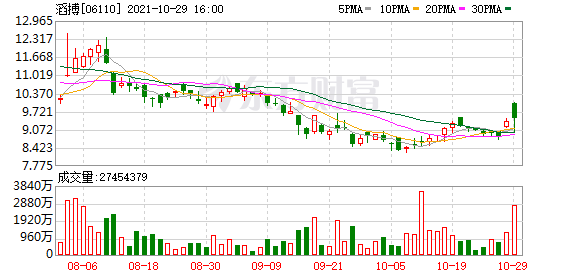

光大证券发布研报称,滔搏(06110)发布截止2021年8月末的2021/2022财年中期业绩,上半财年实现营业收入155.73亿元(人民币,下同)、同比下滑1.2%,归母净利润14.31亿元、同比增长9.3%。EPS为0.23元,拟每股派中期现金红利0.13元。

2021/2022上半财年收入下滑主要为自7月下旬开始新冠疫情的传播对零售业务所产生的负面影响所致,但公司加大批发业务带来规模增长抵消了部分影响。同时公司盈利能力提升,经营利润率同比提升1.1PCT至13.2%,归母净利率同比提升0.9PCT至9.2%。

光大证券其他观点如下:

批发业务增长抵销部分零售业务下滑,主力品牌销售下滑、大店占比继续提升

分拆收入来看,按品牌划分,2021/22上半财年公司主力品牌(Nike+Adidas)、其他品牌(PUMA、匡威、VF集团品牌、锐步、亚瑟士、鬼冢虎、斯凯奇)、联营费用收入、电竞收入分别占总收入比例为86.8%、12.2%、0.8%、0.2%,收入分别同比-2.4%、+8.0%、+8.4%、-20.2%,其中3月底的新疆棉事件叠加后续的终端零售环境疲弱预计对主力品牌的销售形成一定不利影响。

按渠道划分,零售、批发、联营费用收入、电竞收入分别占总收入81.6%、17.4%、0.8%、0.2%,零售、批发、联营费用收入占比分别同比-0.9PCT、+0.8PCT、+0.1PCT,电竞收入占比同比持平。其中零售、批发业务收入分别同比-2.3%、+3.7%。

线下门店方面,门店总数减少、但总面积提升,大店占比提升。2021年8月末公司共拥有直营店7785家,较2021年2月末净减少221家(净减少2.8%)、总销售面积环比增加0.8%,较2020年8月末净减少371家、总销售面积同比增加4.9%。从单店面积来看,150平方米及以上面积的门店占比持续提升,其中300平方米以上的大店数目占比为10.8%、较2021年2月末环比提升1.4PCT、较2020年8月末同比提升2.8PCT。

毛利率、费用率均有所提升,周转良性、经营现金流健康

公司2021/22上半财年毛利率为44.5%、同比提升2.8PCT,主要系公司加强折扣管理,促使零售折扣同比改善以及与品牌合作的关系更加紧密贡献。

公司期间费用率同比提升2.6PCT至33.5%,其中销售、管理、财务费用率分别为29.2%、4.1%、0.2%,分别同比+2.5、+0.2、-0.1PCT。销售费用率提升一是由于21年上半财年疫情防控带来的租金减免及政府政策减免的社会保险费同比20年有所减少;二是由于直营门店总销售面积增加,联营及租赁开支、物业管理费及其他门店经营开支等销售费用增加。管理费用率提升主要由于21年因疫情防控带来的政府政策减免的社会保险费同比20年减少、以及21年没有租金减免因素所致。

其他财务指标方面,1)存货2021年8月末较2021年2月末增加23.7%至76.80亿元,存货周转天数为148天、同比增加15天。2)应收账款2021年8月末较2021年2月末减少49.4%至11.02亿元,应收账款周转天数为19天、同比增加1天。3)2021/2022上半财年公司经营净现金流同比增29.8%至25.72亿元。

新疆棉事件冲击预计逐步缓解,期待下半年销售表现

公司作为国际龙头运动品牌的头部零售商,受到零售环境和品牌声誉的多因素影响。新疆棉事件后国际龙头品牌Nike、adidas的线上淘系平台销售呈现明显下滑,但三季度以来单月降幅已经出现收窄,该事件带来的品牌声誉影响预计逐步减弱,对公司的销售端影响预计也将逐步减小。短期冬季销售旺季即将到来,期待公司销售表现。长期来看,公司作为头部运动品牌零售商,持续推进终端渠道优化升级,推进数字化升级,提高零售能力、深化品牌合作、提升消费者体验和粘性,在运动品类高景气背景下预计分享行业红利。

风险提示:终端消费疲软、渠道库存压力加大、行业竞争加剧、国际品牌声誉风险、数字化转型投入效果不及预期。

(文章来源:智通财经网)

文章来源:智通财经网