随着宏观经济的逐步修复,银行业经营趋势向好,资产质量整体继续改善。

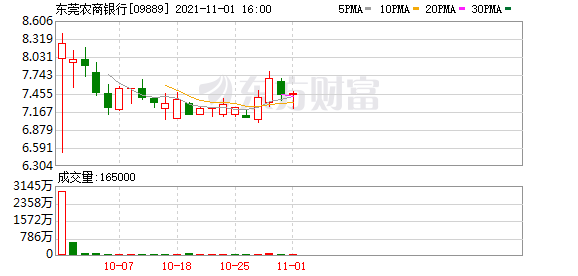

10月28日,资本市场新生东莞农商银行披露港股上市后的首份财报。今年前三季度,东莞农商银行实现了稳中有进、稳中提质的向好态势。

净利润同比增长13%

业绩是衡量上市公司的综合实力的重要指标之一。三季报显示,2021年1-9月,该行实现营业收入99.3亿元,其中,非利息净收入同比增加29.3%。净利润48.73亿元,同比增加13%。

根据已披露的数据测算,东莞农商银行2021年9月末ROA达1.14%,ROE达14.76%,盈利能力行业领先。

资产规模方面,与2020年末相比,2021年9月末东莞农商银行集团资产总额达5891.67亿元,增速7.43%;各项存款余额4097.39亿元,各项贷款余额2816.45亿元,存款规模增长8.53%,贷款规模增长10.60%,增长稳中有进。

效益与规模铆劲向上的同时,东莞农商银行品牌影响力和行业知名度更上一层楼。9月29日,东莞农商银行成功登陆港股,成为中国第13家上市的农商银行,同时也是H股上市的第4家农商银行。

上市工作的顺利完成使东莞农商银行资本补充渠道进一步拓宽,资本实力进一步增强。截至2021年9月末,该行资本充足率较2020年末增加2个百分点至16%,一级资本充足率、核心一级资本充足率等各项指标均有较大提升,为业务规模持续增长奠定坚实的资本基础。

资产质量持续向优

资产质量是银行经营管理的“根基”。前三季度东莞农商银行信贷资产质量延续近年来持续向优的总体态势。截至三季度末,该行不良贷款余额为22.99亿元,不良贷款率较年初的0.82%下降至0.79%。

根据银保监会披露的数据,截至2021年6月末,中国商业银行平均不良贷款率为1.76%。对比可看,东莞农商银行的不良贷款率远低于行业平均水平。

在拨备计提方面,三季度末,东莞农商银行贷款拨备覆盖率为378.51%,较年初提升3.38个百分点。维持着较高的拨备计提水平,使得该行对信贷资产风险的抵补能力较强。

今年以来,虽然经济回暖带动银行业资产质量整体改善,但部分行业和中小微企业生产经营还面临着一定的困难,一些盈利表现不佳的公司风险逐渐暴露,银行资产质量管控仍将面临一定挑战。

而对于东莞农商银行而言,信贷资产质量维持较好水平的原因,可以从该行中报一探究竟。

据了解,东莞农商银行信贷资产主要投资于东莞地区,占比维持在80%左右,长期深耕于当地市场,且地区区域经济发展较好。

同时,东莞农商银行建立了较为完善的信用风险管理组织架构、政策程序,且近年来加大系统建设投入,强化信息科技在信贷业务中的运用。

近年来,东莞农商银行在不良贷款处置方面取得较好成效,将信用风险稳定在可控范围内。

(文章来源:北京商报)

文章来源:北京商报