玻璃行业龙头企业南玻A(000012.SZ)业绩变脸,超出市场预期。

三季报显示,今年前三季度,南玻A实现营业收入102.47亿元,首次在前三季度超过百亿,创了历史新高。归属于上市公司股东的净利润(简称净利润)15.10亿元,较上年同期翻了一倍。

在市场看来,翻倍增长的净利润在预期之中。今年以来,玻璃行业维持较高景气度,量价齐升。超出市场预期的是,三季度,公司的净利润只有1.57亿元,同比、环比均大幅下滑。

究其原因,南玻A计提了6.72亿元资产减值损失。至于为何在三季度突然大幅计提资产准备,南玻A未进行披露。

机构似乎总是能先知先觉,已有大批机构从南玻A撤退。其中,陆股通在三季度减持8591万股股份,持股比由二季度末的5%下降至2.20%。

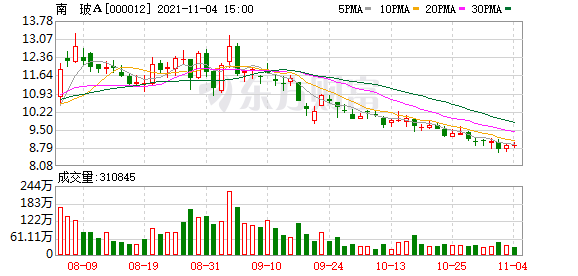

二级市场上,近期,南坡A的股价不断下行。11月4日,其收盘价为8.87元/股,较上月初的10.01元/股下跌了约11%,较年内高点下跌约30%。

三季度净利大变脸

行业高景气,业绩却大幅下降,南玻A的变脸让市场吃惊。

10月29日晚间,南玻A披露的2021年三季报显示,今年前三季度,公司实现营业收入102.47亿元,去年同期为74.68亿元,同比增加27.79亿元,增幅为37.20%。其实现的净利润为15.10亿元,较上年同期的7.27亿元增加7.83亿元,同比增长107.73%。扣除非经常性损益的净利润(简称扣非净利润)为14.66亿元,较去年同期的6.72亿元增加7.94亿元,增幅为117.99%。

营业收入高速增长、净利润翻倍增长,看上去,南玻A的经营业绩表现不错。而这,似乎也符合玻璃行业高景气行情。

今年前三季度,全球玻璃龙头福耀玻璃实现营业收入171.53亿元,同比增长24.51%,净利润、扣非净利润分别为25.96亿元、23.79亿元,同比增长50.66%、57.54%。

与福耀玻璃相比,南玻A前三季度的经营业绩足够亮丽了。然而,前三季度的经营业绩掩盖了三季度的惨淡。

三季度,福耀玻璃实现净利润8.27亿元,同比增长8.90%,增速有所放缓。其原因是,三季度,玻璃价格有所下降。

同期,南坡A实现的净利润为1.57亿元,同比下降53.09%,扣非净利润1.36亿元,同比下降56.68%。净利润、扣非净利润较去年同期均为腰斩。

长江商报记者发现,南玻A三季度净利润大幅下降的罪魁祸首是资产减值。前三季度,公司资产减值损失6.98亿元,接近去年全年7.39亿元的94.45%。其中,三季度的资产减值损失达6.72亿元。

为何在三季度大幅计提资产减值准备,南玻A并未进行解释。南玻A披露的独立董事针对计提资产减值准备事项的独立意见显示,独立董事认为,公司计提资产减值准备金是为了保证公司规范运作,坚持稳健的会计原则,规避财务风险,能公允反映公司的财务状况以及经营成果,符合企业实际情况。

作为玻璃行业老牌上市公司,南玻A玻璃业务主要为浮法玻璃、光伏玻璃、工程玻璃和电子玻璃四大板块,其中,前三大玻璃板块是公司收入主要来源,占比超80%。

半年报显示,今年上半年,受益于浮法玻璃量价齐升,南玻A浮法玻璃业务净利润同比增长491%。在“碳达峰、碳中和”机遇下,公司光伏玻璃的净利润同比增长80%。不过,受上游原片价格大幅上涨影响,工程玻璃的净利润同比下降57%。

值得一提的是,随着行业竞争日趋激烈,光伏玻璃价格波动幅度较大。二季度开始,光伏镀膜玻璃价格已较高位大幅滑落,并一度跌至23元/平方米、18元/平方米。三季度,价格有所回升,但涨幅不大。

价格变化,也是南玻A三季度营业收入增速放缓、净利润大幅下滑的重要原因之一。

仍具成长性机构却出逃

三季度业绩大变脸,但似乎并未改变南玻A的中长期成长性。让人意外的是,机构却纷纷减仓出逃。

在财报中,南玻A称,其是国内节能玻璃领先品牌和太阳能光伏产品及显示器件著名品牌,产品和技术享誉国内外,主营业务包括研发、 生产制造和销售优质浮法玻璃和工程玻璃、太阳能玻璃和硅材料、光伏电池和组件等可再生能源产品,超薄电子玻璃和显示器件等新材料和信息显示产品,提供光伏电站项目开发、建设、运维一站式服务等。

近年来,南玻A补短板、扩产,产能不断扩大、产品布局逐步完善。

具体而言,平板玻璃方面,公司目前年产约247万吨各种高档浮法玻璃原片和43万吨太阳能玻璃原片。为补齐短板,南玻A在吴江和东莞合计新建三条轻质高效双玻加工生产线,在安徽凤阳建设4条日熔量为1200吨的光伏玻璃生产线及配套加工线。此外,还在咸宁基地新建一条日熔量1200吨的光伏玻璃生产线及配套加工线。工程玻璃方面,南玻A一直处于领军地位。电子玻璃及显示器件业务方面,公司称其持续扩大高端市场份额,通过研发,其产品将从三代高铝到中铝、钠钙,高中低端各类应用场景电子玻璃产品领域的全面覆盖。

从近几年经营业绩看,2018年,南玻A实现的净利润为4.53亿元,2019年、2020年分别为5.36亿元、7.79亿元,表现为稳步增长。

从整个玻璃行业来看,作为老牌玻璃企业,南玻A还是具有较强的市场竞争力。

然而,嗅觉敏锐的机构,在南玻A业绩变脸前已经出逃。

wind数据显示,今年二季度,有258家机构大举加仓,招商基金旗下23只基金持股,合计持有2877.10万股,占南玻A流通股的1.47%。中央汇金持有5791.55万股,持股不变,占流通股的2.96%。陆股通则大幅加仓至1.53亿股,增持7808.38万股,占流通股的7.84%。

然而,三季度末,持股机构锐减至25家,较二季度末减少233家,中央汇金从前十大流通股东中退出,陆股通减仓8591.10万股,持有流通股的比例下降至3.45%,减仓超过二季度末的一半。

不过,招商基金依旧坚定看好南玻A,三季度末,招商基金公司旗下合计持股5531.11万股,较二季度末增加2654.01万股,其持有流通股的比例上升至2.83%。

(文章来源:长江商报)

文章来源:长江商报