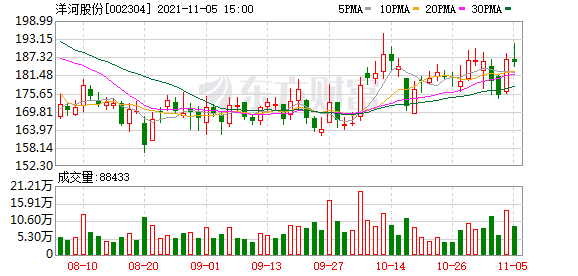

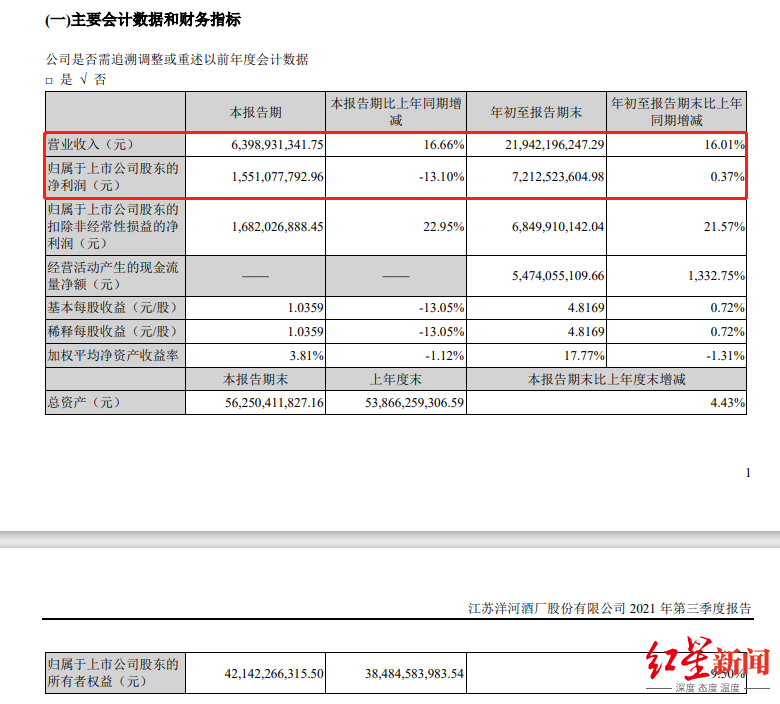

洋河股份(002304.SZ)近期发布了三季度报告,前三季度实现营收219.42亿元,同比增长16.01%;归母净利润72.13亿元,同比仅仅增长0.37%。单独看,第三季度实现营收63.99亿元,同比增长16.66%;归母净利润15.51亿元,同比下降13.1%。

洋河股份三季报财务数据

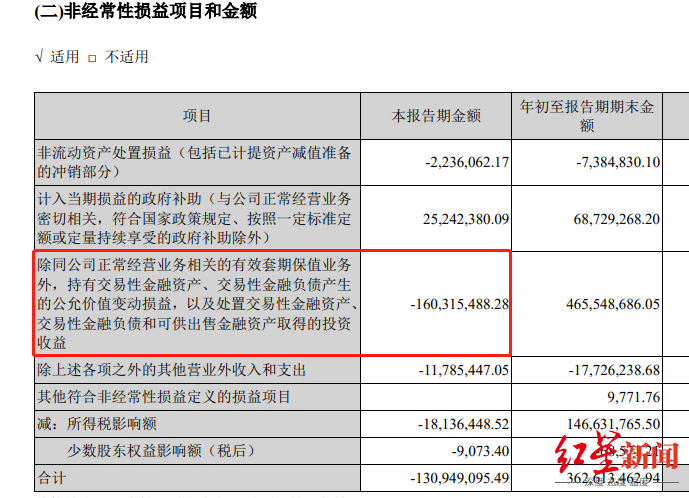

红星资本局注意到,洋河股份三季报扣除的非经常性损益出现了1.6亿元投资亏损,这主要是其投资理财持有的中银证券(601696.SH)股价大幅回调,导致洋河股份作为股东被拖累。作为白酒圈内有名的投资大佬,洋河股份百亿巨资理财正面临“投资有风险”的尴尬。

三季报金融性资产亏损1.6亿元

投资中银证券浮亏近5亿元

洋河股份早在2013年就参与中银证券增资扩股,成为其股东。到中银证券上市后,洋河股份合计持有7894.74万股,占总股本的2.84%。

中银证券上市之初股价大涨,一度达到40元以上,洋河股份投资的中银证券一度也产生了很大浮盈,让其尝到了投资的甜头。然而今年以来,中银证券股价一路下跌,相比年初已经惨遭腰斩。

第三季度中银证券股价从20.59元一路跌至15.02元,这也导致洋河股份第三季度因其产生近5亿元的浮亏。当然这只是洋河股份账面上的“浮亏”,从整体上看这笔早期投资仍然赚了不少钱。

洋河股份一直喜欢主业以外的各种投资,如炒股、信托风险理财、银行保本理财等。2015年以来,洋河股份包括理财产品和公允价值变动带来的投资收益达到68.76亿元。

大量投资收益很好地调节了洋河股份利润变化。2020年洋河遭受疫情和渠道整改的双重冲击,业绩十分难看,扣非净利大幅下滑13.79%。但是依靠高达24亿元的投资收益,仍然维持了归母净利润正增长。

然而,不断暴雷的信托理财为财务安全埋下了定时炸弹。2019年、2020年,洋河股份分别投入104亿元、121亿元购买信托理财产品。如今随着信托产品违约频发,让人不免生疑:洋河股份购买了如此多的信托产品,是否存在财务隐患?如何面对潜在的风险隐患?

百亿信托理财悄然埋雷

洋河股份投资理财有一个实施原则叫“风险可控、高收益优先”。如果过于注重“高收益优先”时,所谓“风险可控”早已流为空谈。

红星资本局查阅财报发现,洋河股份的投资理财参考年化收益率很高,很多产品都超过了8%的年化收益率。其中涉及恒大的最高8.7%,涉及阳光城的最高8.7%,涉及宝能的最高达8.9%。在房地产的黄金时期,洋河股份通过地产类信托,间接获得了楼市红利,信托产品成为可观的投资收益。

不过进入2021年以来,随着恒大、宝能等曾经的地产巨头相继暴雷,洋河股份持有的信托产品,也面临很大的兑付风险。从信托兑付的时间节点看,兑付风险可能会在今年底或明年集中出现。如果这些信托产品违约,无疑也将对洋河股份业绩带来冲击。

洋河股份半年报显示,截至今年6月底洋河股份信托理财发生额127.34亿元,未到期余额57.74亿元。在公司信托理财投向名单中,涉及了恒大、宝能、蓝光、富力等问题开发商。

其中,恒大地产的项目最多,包括贵阳恒大金阳新世界、徐州恒大潘安湖生态小镇、昆明恒大云玺、昆明官渡区恒大玖珑湾、北京房山区恒大御峰、太原恒大天宸等项目,这当中有部分楼盘还遭遇了停工风波。

洋河股份频频入股地产信托,也让中小投资者干着急,特别是在恒大已经出现问题之后,洋河股份居然还在继续投资恒大的信托产品,这也让人连呼看不懂。对此洋河股份表示,公司购买的涉及恒大等的信托理财产品有足额的抵押和担保。

洋河股份利用闲置资金进行理财,也多次引发质疑,最大的质疑是是为何不用这么多资金去强化主业,而偏要投资合伙基金,搞投资理财,给人一种“不务正业”之感。同时,动辄拿出上百亿资金投资理财“搞副业”,往往导致计入当期损益的理财收益会大幅影响当期利润,这也频频引来非议。

民生信托已暴雷还要“入坑”

中小投资者的疑虑,根本挡不住洋河股份的投资步伐,相反,它表现得更加激进且大胆。

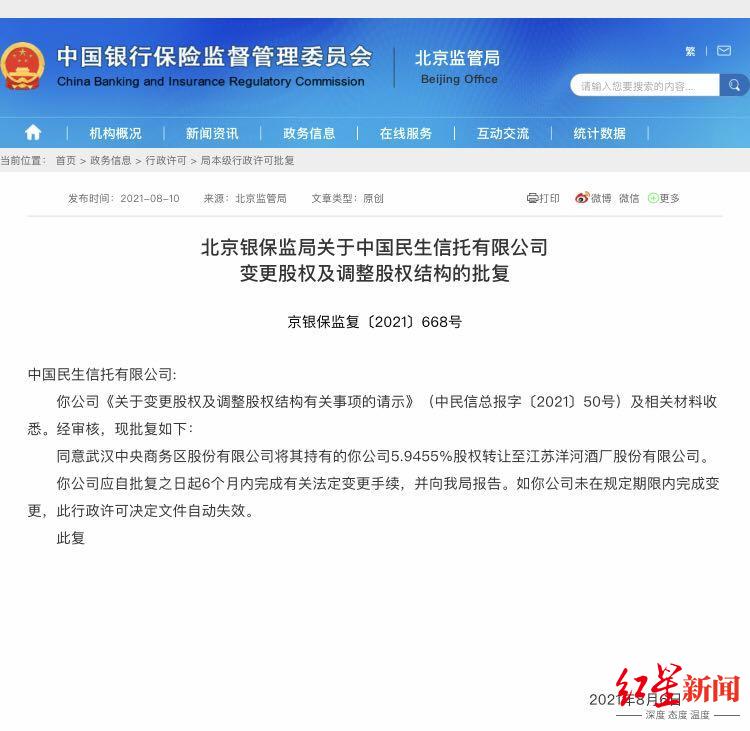

今年8月10日,北京银保监局发布一份批复公告,同意武汉中央商务区股份有限公司将其持有的民生信托5.9455%股权转让至洋河股份。交易完成后,洋河股份将成为民生信托第四大股东。

洋河股份接盘民生信托部分股权

值得注意的是,民生信托早已声名狼藉。民生信托由中国泛海控股集团有限公司控股,实控人为“泛海系”实控人卢志强。“泛海系”自身已是千亿债务压顶,截至今年上半年,泛海控股集团资产总计1708.20亿元,负债高达1362.88亿元,其中短期借款、一年内到期的流动负债合计为433.17亿元。

红星资本局注意到,从2020年下半年开始,民生信托出现大面积暴雷,多个项目出现兑付问题。在今年7月中旬与投资者的沟通会上,民生信托表示兑付缺口227亿元,其中逾60多亿元存在较大回收困难。

为什么明知民生信托频频风控出现问题,并且已经大面积暴雷,但洋河股份为何还要义无反顾“入坑”?这也十分令人费解。

不过洋河股份与民生信托的交易并非才这一笔。在接手民生信托股权之前,洋河股份全资子公司洋河投资以自有资金出资12.8亿元,受让民生信托持有的上海云锋新呈投资中心(有限合伙)10%份额,成为云锋新呈的有限合伙人。

洋河股份认为,云锋新呈已进入管理退出期,底层资产明确清晰,投资分布在金融、科技、新零售、汽车、物流及医疗健康等领域,整体投资风格稳健,具有一定的成长增值空间。相较已暴雷的民生信托而言,云锋新呈资产更优质,也被外界视作“肥瘦兼搭”的一种平衡术。

在中国白酒市场,洋河虽然霸占“老三”位置多年,但增长已陷入瓶颈,被泸州老窖(000568.SZ)、山西汾酒(600809.SH)加速追赶后地位岌岌可危。事实上,今年前三季度,泸州老窖扣非净利润已经超越洋河股份。

山西汾酒的增长势头十分强劲,今年前三季度其营收增速高达66.24%,营收规模达到172.6亿元,与洋河股份219.4亿元差距进一步缩小。按照汾酒的增长速度,超越洋河恐怕只是时间问题。

对企业发展的预期已在资本市场提前反应,今年以来洋河股份股价表现低迷。11月5日最新股价185.5元,最新市值2795亿元,早已不保“白酒市值老三”的名次,被泸州老窖的3365亿元、山西汾酒的3603亿元远远抛在了身后。

(文章来源:红星资本局)

文章来源:红星资本局