首发大卖267亿元的首批MSCI中国A50互联互通ETF,上市首日又成了最靓的仔。

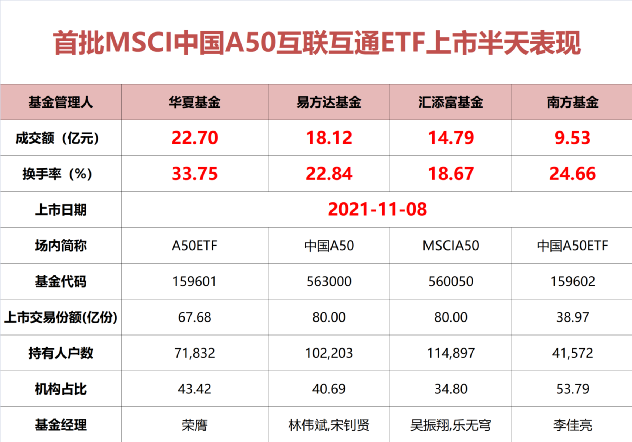

数据显示,截至11月8日上午收盘,在A股震荡翻红走势下,华夏、易方达、汇添富、南方基金旗下首批A50ETF上市半个交易日就迎来“开门红”:截至上午收盘,四只产品总成交额超过65亿元,换手率最高的接近34%,四只产品的市场交投活跃度“霸榜”股票ETF排行榜。

半天成交额超65亿元

首批A50ETF上市迎来“开门红”

截至11月8日上午收盘,华夏A50 ETF成交额22.7亿元,换手率为33.75%,两项指标都位居股票ETF全市场第一。易方达、汇添富、南方基金旗下产品同样表现不俗,成交额分别为18.12亿元、14.79亿元、9.53亿元,在股票ETF市场的成交额也跻身前四强。

四家公募的上市产品,上市当天半个交易日总成交额达到65.14亿元,换手率也居于前列,且多数产品在半天内实现了二级市场价格翻红,实现了上市“开门红”。

谈及上市首日交投活跃的现象,北京一位股票ETF基金经理表示,成交额与基金规模、投资者结构存在一定关系。一般而言,规模较大的股票ETF,成交额也会相应较大;个人投资者和私募基金等交易型投资者较多的产品,成交活跃度也会更好。首批A50 ETF成立规模位居38亿元-80亿元之间,多数产品的个人投资者占比较高,这都为产品的交投活跃打下了较好基础。

另外,除了产品本身的情况外,各家公募也密集发布新增申购赎回代办证券公司的公告,为改善产品流动性和投资者体验都有积极作用。

11月8日,华夏基金发布公告,自2021年11月8日起,基金新增东莞证券、浙商证券、粤开证券等6家销售机构为申购赎回代办证券公司。

汇添富基金也在11月份以来,先后公告新增25家申购赎回代理券商,同期,南方基金也新增11家场内申购赎回代理券商和10家流动性服务商,以促进南方中国A50 ETF的市场流动性和平稳运行。

谈及申赎代理券商和流动性服务商的作用,北京一位大型公募量化投资部负责人表示,证券公司作为股票ETF产品的做市商,可以改善ETF产品流动性,提升投资者的交易体验,并提升ETF产品的综合竞争力。比如在股票ETF折溢价较大时,券商做市商可以在基金净值附近提供买卖交易单,降低折溢价幅度,投资者参与这类产品投资,就可以在净值附近交易,不会承担交易单较少很难成交,或者较大的折溢价带来的交易成本。

但是该负责人也坦言,由于ETF产品做市与套利交易机制类似,券商需要投入资金,公募也需要投入资源补贴券商做市的成本。因此,基金公司一般也是在重要的产品上才会“重金”投入。目前四大公募巨头,都积极为旗下首批A50 ETF增加代理券商和流动性做市商,也说明了对该类产品非常重视。

投资者布局中国优质核心资产

再添场内新工具

针对首批MSCI中国A50互联互通ETF的顺利上市,多位业内人士认为,首批MSCI中国A50互联互通ETF今日上市,为投资者一键布局A股行业龙头提供更加便捷的工具,更好布局A股国际化大时代。

深交所副总经理唐瑞女士在上市仪式致辞时指出,深交所联合华夏基金、南方基金两家基金管理人推出的MSCI中国A50互联互通ETF,是资本市场供给侧改革的重要实践,有利于丰富ETF产品线,完善基金产品布局,为投资者分享中国经济发展红利提供新渠道,有利于进一步推进内地与香港互联互通,助力粤港澳大湾区和深圳先行示范区金融市场建设,也有助于形成期货与现货相互配套、双轮驱动的格局,促进提升境外长期资金投资配置A股的积极性。

香港交易及结算所有限公司董事总经理兼市场联席主管姚嘉仁表示,随着互联互通双向成交持续活跃,市场对于互联互通相关产品和风险管理工具的需求与日俱增,基于MSCI中国A50互联互通指数ETF产品的挂牌上市,将与沪深港通以及MSCI中国A50互联互通指数期货,共同形成一个多元化的互联互通产品生态圈。

华夏基金总经理李一梅认为,A50ETF所跟踪的MSCI中国A50互联互通指数契合了A股市场机构化和国际化的两大发展趋势,是国内外机构投资者共同认可的交易品种。指数还配套推出了估值,未来会形成一个多策略、多生态、国际化的整体生态圈,在综合家庭理财方式转变、指数基金投资优势得到市场认可,以及A股市场进一步国际化等背景下,A50具有分享中国经济增长红利,打包国内行业龙头,一键追踪聪明资金等显著优势。

“从获批到上市,用时21天。”李一梅称,首批MSCI中国A50互联互通ETF这份“中国速度”背后,包含了监管层、交易所、指数公司、券商机构、基金公司等市场各方的努力。33万户,267亿元。首批MSCI中国A50互联互通ETF的首募战绩更离不开持有人的大力支持。

对于中国A50互联互通指数未来的前景,南方中国A50ETF基金经理李佳亮表示,MSCI中国A50互联互通指数是A股的行业龙头指数,纳入各行业的“核心资产”,大幅降低了以金融地产石化为代表的旧经济行业的权重,大幅增加了以新能源科技医药为代表的新经济行业的权重,比较契合未来行业龙头及新经济的投资方向。

李佳亮认为,目前中国经济未来将逐步步入高质量发展阶段,行业龙头公司可以通过不断吞并弱小差的企业实现自身增长。同时,以新能源科技医药为代表的新经济相关产业,也是在中国经济中高质量发展阶段中具有长期生命力和发展前景的重要方向。

汇添富MSCI中国A50互联互通ETF基金经理吴振翔也认为,在国际资金持续流入、境内居民投资机构化的大趋势下,A股市场将迎来非常好的长期投资机会,未来将努力把汇添富MSCI中国A50互联互通ETF打造成投资者一键买入中国优质资产的“升级版”通道。

汇添富基金总经理张晖也表示,在股指结构改善、市场机构化趋势加深、市场有效性提升等因素影响下,中国市场被动投资的投资价值有望大幅提升;而MSCI中国A50互联互通指数作为一只“面向未来”的指数,选择在中国优质资产中长期投资价值显现的当下推出,是“一个好指数”+“一个好时机”的完美碰撞,未来成长价值可期。

从指数表现来看,MSCI中国A50互联互通指数年化收益具有亮眼表现。数据显示,MSCI中国A50互联互通指数最近一年的收益率、最近三年、最近五年的年化收益率都超过了10%。

据悉,MSCI中国A50互联互通指数采用“优选龙头、均衡配置”的编制理念,该指数覆盖了代表中国新经济力量的各行业龙头。

MSCI数据显示,截至今年9月末,前十大成份股分别为:宁德时代、贵州茅台、隆基股份、招商银行、万华化学、中国中免、立讯精密、比亚迪、恩捷股份和五粮液,涵盖了“宁组合”和“茅指数”的主要成份股。

(文章来源:中国基金报)

文章来源:中国基金报