2021年8月,赛迪顾问与软通动力联合发布《2021金融数字技术服务白皮书》(以下简称《白皮书》)。《白皮书》认为,数字金融是数字经济发展的助推器,数字金融发展的关键在金融科技。数字化转型不仅是金融机构科技能力的提升,更是金融机构经营理念和服务模式的根本性转变,是价值体系的重构。数字技术服务是金融机构实现数字化转型的重要力量,全方位技术服务能力成为匹配金融机构发展战略的必然选择,具有产业要素整合能力的综合技术服务实体正在成为金融行业的关注重点。

数字金融发展的关键是金融科技

当前,数字金融发展步入快车道,正在进入高质量发展的新阶段。数字金融利用云计算、大数据、人工智能等新兴技术分析金融数据,在金融信息的收集、处理等过程中提升了金融业务的效率,显著地减少金融机构的运营成本,大幅提升了普惠金融服务水平。数字金融是数字经济的助推器,有力地推动了数字经济的蓬勃健康发展。

中国金融科技发展正在步入规范化发展的新阶段,监管环境更加完善,基本建成金融科技“四梁八柱”。金融科技正在重新定义金融服务,线上化、智能化、普惠化、开放化成为金融服务发展的新趋势、新业态。预计未来三到五年,中国金融科技投入将会越来越大,金融科技的基础建设将越来越重要,规模越来越大,要求也将越来越高,长期的战略性、大规模资源投入成为必然。与此同时,随着云计算的大规模应用,以及对自主可控要求的不断提升,金融科技基础设施的参与者从传统的IT设备供应商与系统软件供应商变成了云基础设施综合供应商。

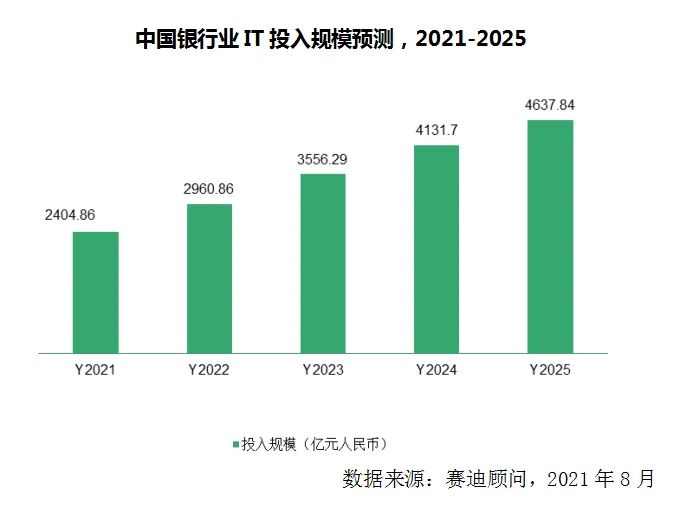

赛迪顾问认为,2020年中国金融行业以分布式架构转型与信创作为新支点,引发新一轮的软硬件等IT基础设施的升级与重塑,从而带动整体中国金融行业IT投资呈现出大幅度增长态势。2020年度中国银行业整体IT投资规模达到1906.35亿元,再次创下近十年来的增长幅度新高。预计到2025年时,中国银行业整体IT投入将达到4637.84亿元人民币,2021到2025年的年均复合增长率达到17.84%。

中国银行业IT投入规模预测,2021-2025

综合技术服务是金融数字化转型的迫切需要

在新冠肺炎疫情的背景下,中国金融行业数字化转型步伐进一步加快,并取得积极进展,无论是中国工商银行建立起安全稳定、可承接核心银行业务的开放平台技术体系,还是中信银行分布式核心系统成功上线,抑或是平安银行信用卡“A+”新核心系统建设项目上线,都在自主创新领域取得了积极的突破。

数字化转型不仅使金融机构的科技能力提升,更使金融机构经营理念和服务模式产生根本性转变,是系统性的变革,更是价值体系的重构。中国金融行业数字化转型正呈现出服务智能化、业务场景化与生态化、渠道一体化、平台开放化、融合深度化以及创新综合化等特点。

《白皮书》指出,在目前金融行业数字化转型过程中,金融机构迫切需要长效的、资源禀赋和专业禀赋比较强的技术服务合作伙伴的支持,技术服务合作伙伴要能够跟上金融机构在全国性的多层次的金融服务布局、区域布局以及跨行业布局等需要,能与金融机构的需求相匹配,具备面对业务领域跨行业场景创新所需要的业务理解、知识积累、资源整合,以及技术领域生态整合所需要的从基础设施到数据资产,再到应用体系建设和应用运维及信息安全的产业要素整合能力,同时还要具备服务于各个金融行业头部客户的能力。因此,具有产业要素整合能力的综合技术服务实体成为金融行业的关注重点。

近年来,随着金融场景创新、产品创新、服务创新越来越多,金融机构比以往任何时候都更需要在业务上提高横跨各细分领域的综合服务能力,因此,全方位技术服务能力成为匹配金融机构发展战略的必然选择。与此同时,随着在云计算背景下的集约化管理水平和治理要求不断提高,统一规划、统一开发、统一运维、统一服务成为必然,金融行业呼唤信息技术服务综合体。

数字技术服务的核心是为客户创造价值

《白皮书》认为,信息技术服务提供商是中国金融行业数字化转型的主力军,信息技术服务在金融行业数字化转型上的重要性表现在其“接地气”:首先,技术服务商比IT设备供应商更了解金融行业,更懂金融机构在数字化转型过程的困难与需求;其次,具备专业性的同时,更懂得技术的适配性,经验更加丰富;最后,在具体实施上,技术服务商有着更有针对性、能落地的IT解决方案。因此,金融机构从战略咨询到落地实施都离不开技术服务商的支持。

近年来,信息技术服务业正在步入数字技术服务的新发展阶段,越来越呈现出数字化、智能化、生态化等特点。数字技术服务正在由传统的产品模式向“软件+服务”模式升级与转型,综合IT解决方案成为数字技术服务商的竞争优势,具备综合化服务能力成为行业的重要发展趋势。

数字技术服务的核心是为客户创造价值,金融机构客户与数字技术服务商之间的关系正在成为数字技术服务领域的重要竞争力。从数字技术服务商的角度说,“懂行”与“懂客户”是提升客户关系的基本功。在这个基础上,通过“多快好省”的优质服务,不断提升客户满意度,与客户之间建立长期的可持续发展的合作伙伴关系,是数字技术服务商长期发展的法宝。

当数字金融创新步入深水区,进入到场景创新时,一方面迫切需要一个跨行业的拉动,另一方面在技术上也需要一些生态的组合体来应对这样的发展趋势。目前,数字技术服务业正在步入加速创新、快速迭代、群体突破的爆发期,加快向网络化、平台化、服务化、智能化、生态化演进,未来生态体系竞争将成为产业发展制高点。

数字技术服务正在得到越来越多的商业银行的重视,其价值也得到越来越多的体现。以某大型银行为例,通过构建SaaS资金云产品,实现了把银行的支付结算、现金管理、贸易金融等各类产品服务嵌入到客户的业务场景中,解决了对公客户跨行现金管理、结算中心搭建以及资金使用效能低下等问题,增强了企业财资管控能力,严控企业各类资金风险,协助企业快速优化财资管控模式,实现了降本增效的既定目标,增加对公客户粘性,提升了银行中间收入,进一步提升该大型商业银行在行业中的竞争力。

注:作者为赛迪顾问分析师

(文章来源:中国电子报)

文章来源:中国电子报