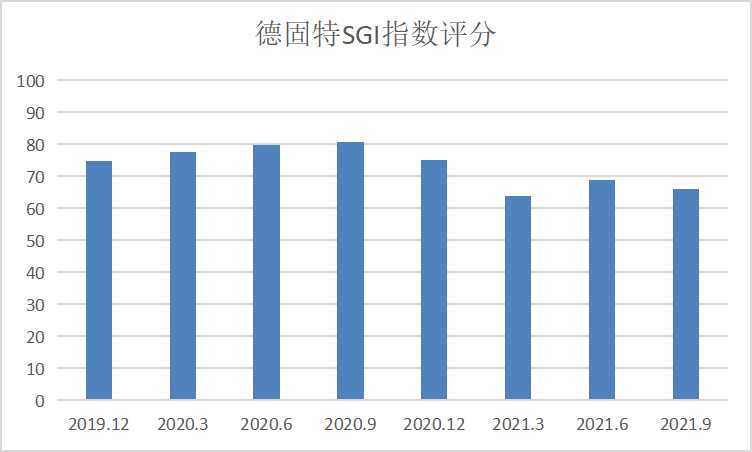

2021年11月19日,德固特最新的和讯SGI指数评分解读出炉,公司获得了低迷的66分。

整体来看,德固特的季度指数大致上呈现滑档下沉的趋势,过去冲顶八十分的高光时刻已经难以再现,毛利率的一再萎缩是造成指数往下迁移的关键原因。

结合股价来看,指数的走向和股价状态关联性较高,在同频共振中跌跌不休,研发乏力、盈利下滑等基本面上的一系列隐忧日渐放大,抑制了估值中枢的上行。

图:德固特和讯SGI指数综合评分

德固特作为燃烧和传热节能解决方案的供应商,主要致力于环保节能、降耗减排等领域的研究和设备的开发,聚焦于煤化工、石油、冶金、固废处理等行业节能环保装备的设计、制造、销售与服务。

根据披露的财报来看,德固特三季度主营收入1.67亿元,同比上升41.36%;归母净利润2470.71万元,同比下降9.34%;扣非净利润1484.36万元,同比下降29.63%,盈利能力下滑,赚钱动力不足。

公司2021三季度营业成本1.1亿,同比增长77.3%,高于营业收入41.4%的增速,导致毛利率下降13.8%。期间费用率为20.4%,较去年下降1.3%。经营性现金流大幅下降83.3%至1127.1万,成本控制有待提升,毛利率紧缩抑制盈利水平,现金流下滑突出。

赚钱动力不足:毛利率“步履蹒跚”

从公司内部生产管理和发展策略来看,当前德固特虽然在产能和收入上有所扩张,但是毛利率和净利率下滑显著制约了公司技术驱动型的精细化良性发展。

一方面,德固特毛利率收缩受制于宏观环境的扰动,由于全球疫情的反复,随着资源品等大宗商品开启上行周期,钢材等原材料价格波动剧烈,同时海运费用上涨,集装箱一箱难求,此外,汇率变动较大、上市费用兑付等资金支出也造成了一定的成本压力。但是随着疫情影响幅度的减弱,毛利率或许会有所回升。

另一方面,德固特毛利率对市场主体而言“虚实难辨”。无论是业界同行还是投资机构,往往认为不同寻常的毛利率背后可能涉及相关“猫腻”。以业界标杆杭锅股份(002534,股吧)为例,无论是内、外销渠道,毛利率的走势都被德固特压制一头,尤其是外销毛利率低出近30%,悬殊较大,特别是在余热锅炉业务上,德固特该业务的毛利率高于同行业可比公司平均值达12.27%。另外一方面是德固特本身的内、外销毛利率之间差值始终高达近20%,差值也高出同行。但是同行业可比公司的业务具有高度相似性,除非有绝对领先于同行业的垄断性、独有性技术,否则毛利率的差异不应该呈现出目前大相径庭的情形。

正是在这种背景下,媒体和投资者抨击德固特的声音雀起,认为德固特对境外客户的销售收入审计存在一定的局限性,在外销收入的某些环节上下其手,通过违规手段虚增境外销售收入。这方面不乏先例,康得新此前通过利益输送的方式,在外销业务上炮制虚假合同,虚构了大量销售收入。事件曝光后,股价飞泻,康得新形象一落千丈。

根据德固特11月18日发布投资者关系活动记录表,有机构在调研中针对毛利率相关疑问向德固特求证,公司的盈利能力为何比杭锅、海陆重工(002255,股吧)等企业较强强?海外出口的毛利率为什么维持这么高?

德固特的回应中强调了技术、定制等服务能力,认为公司海外出口毛利率高的原因在于境外客户对于产品质量、性能、工艺有较高的要求,对于产品价格有较高的承受能力。同时,较短的产品交付周期、快速的服务响应速度赢得了境外客户的认可,保持稳定的业务合作。因此,公司在境外销售中能够产生并保持较高的毛利率。

双碳政策加持:需求、产能双双扩容?

毛利率的下行为德固特发展前景蒙上一层阴影,但是,随着双碳政策的提出,公司相关下游行业会加大节能减排投入,预计公司的产品下游市场的需求也将会进一步扩大,需求升温、产能扩容或将在一定程度上对冲毛利率下行的潜在损失。

此前,国常会再设立2000亿元支持煤炭清洁高效利用专项再贷款,政府专项债资金支持、加快折旧等措施,加大煤炭清洁高效利用项目支持力度。

德固特作为燃烧和传热节能解决方案的供应商,主要致力于环保节能、降耗减排等领域的研究和设备的开发,显然有机会充分吸纳环保政策红利,前有资金支持,后又订单增长,在产能方面大概率会进一步加速扩容。

德固特近期表示,公司募投项目“节能装备生产线技术改造项目”完成并释放全部产能后,产能将会增加一倍左右,目前募投项目正按计划有序推进。

(李显杰 )