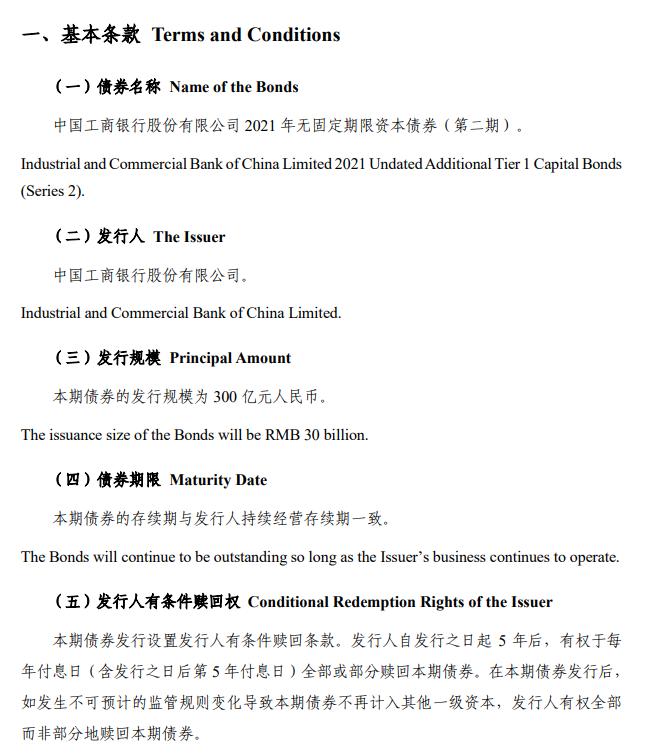

11月19日,中国工商银行披露2021年第二期无固定期限资本债券(下称“永续债”)发行公告,本期债券发行规模为300亿元。

工商银行发行永续债的申请,于2021年2月23日获银保监会批复,并于3月23日,获人民银行批复,同意该行发行不超过1000亿元永续债,并按规定计入该行其他一级资本。本期债券发行规模为300亿元,将于2021年11月26日发行。

在此之前,工商银行已于今年6月8日发行完毕规模为700亿元的第一期无固定期限资本债券,债券存续期与该行持续经营存续期一致,票面利率为4.04%。加上此次发行的300亿元,工商银行获批可发行的无固定期限资本债券额度将用尽。

在募集说明书中,工商银行以2021年6月末财务数据进行测算,本次300亿元永续债发行完成后,该行资本净额将增至3.61万亿元,资本充足率达到17.15%,一级资本充足率达到14.42%,均增加0.14个百分点。

中诚信出具评级报告认为,工商银行作为国内最大的商业银行,品牌价值显著,资产规模、贷款、存款市场份额稳居行业第一;作为国有控股大型银行,易获得政府支持;国际化和综合化经营步伐的加快为其拓展了更为广阔的发展空间。

评级报告同时指出,我国经济增速放缓,部分区域及行业信用风险暴露,对工商银行盈利增长和资产质量形成压力。

综合以上所述,中诚信评级报告认定,工商银行主体信用等级为AAA,本期永续债信用等级为AAA,评级展望为稳定。

公开数据显示,截至2021年9月末,工商银行实现营业收入7120.93亿元,同比增长6.97%,净利润2533.30亿元,同比增长10.06%。该行核心一级资本充足率为13.14%,一级资本充足率为14.68%,资本充足率为17.45%。

(王晓雨 )