文/乐居财经 杨宏彬

2021年,地产股的日子都不好过。

从去年的三条“红线”开始,地产行业的资金端持续收紧,叠加疫情及其他政策影响,市场对地产股的信心明显不足,整个行业的股价都呈颓势。

在此背景下,地产股行情震荡下跌已成趋势,而日内的大幅下跌往往是突降重大利空,比如债务违约。而后,随着信用风险发酵,股价频频下挫。

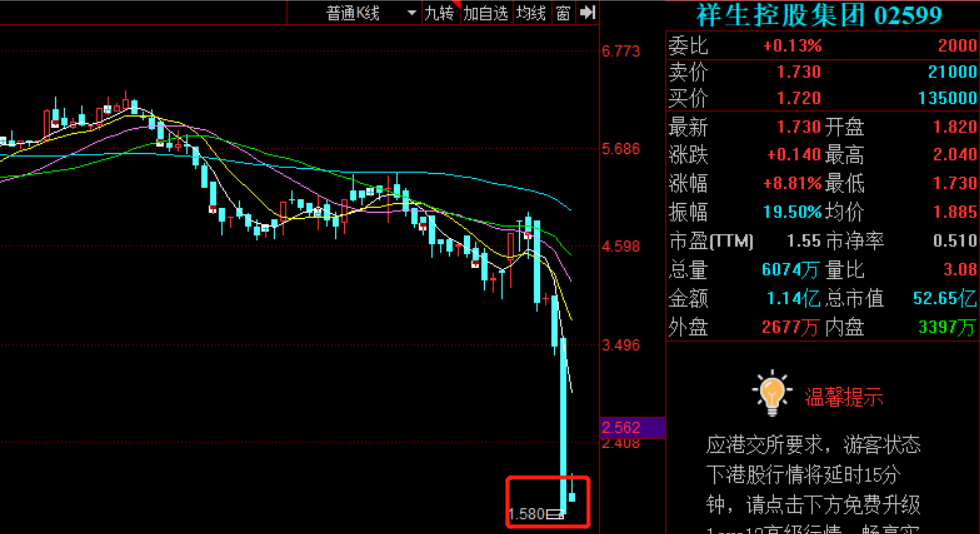

就在昨日,祥生控股集团(025.99.HK)一根长阴杀出了历史新低,这走势,有点像停牌前的新力控股集团(02103.HK)。

11月18日,祥生股价急跌,跌幅达53.91%,最低跌至1.58港元/股,总市值为48.4亿港元,较前一日缩水一半。

对于这一突发情况,祥生控股在当日下午紧急发布公告,称并不知悉有关导致股价及成交量波动的任何原因,同时表示公司运作一切正常,现有债务并无出现任何违约,且控股股东并未质押任何股份。

股价下跌疑云

股价的急速下跌,不免引得外界对祥生控股债务的关注,尤其是近期频繁暴雷的美元债。

截止目前,祥生控股流通中的债券为两只中资美元债,当前分别存续2亿元,分别是于2022年6月7日以及2023年8月18日到期。截至今年底,祥生控股无到期债券。而对于明年到期的美元债,管理层表示已经准备好兑付计划。

换言之,祥生股价的快速下跌与债券违约并无关系。不仅如此,在11月4日,祥生控股还发布公告称,已于公开市场回购合计845万美元的2022年票据,并且将继续监察市场状况及其财务架构,可能于适当时候进一步购回优先票据。

这一举措被视作提振市场与投资者信心,反映公司财务状态健康。

股价的急速波动让祥生的投资者也非常懵圈了,各种猜测纷沓而至。有市场消息称,是因为远洋资本在内的几家机构强制平仓,导致了祥生股价暴跌。

据了解,11月18日开盘前,祥生控股出现大宗交易,先是一笔900万股的大单,作价3.45港元/股,随即又出现两笔220万股、111万股的大单,价格分别为3.25港元、3.45港元。三笔大宗交易共计抛售逾1200万股。

此外,也有猜测称,是评级机构下调评级导致了祥生股价的下跌。

10月18日,穆迪维持祥生控股的B2/B3评级,但展望调整为负面。其称,负面展望反映了由于融资环境偏紧之下消费者信心较弱,预计未来6-12个月祥生的合约销售额将下滑,并由此导致该公司财务指标和流动性恶化。

而后,在11月3日,标普将祥生控股(集团)有限公司的发行人信用评级从“B”下调至“B-”,展望“负面”,与此同时,还将其美元票据的的长期发行评级从“B-”下调至“CCC+。

祥生“躺枪”

机构强制平仓尚未得到证实,而穆迪、标普等评级机构下调上市地产公司评级早已司空见惯。

对于祥生本身来说,在行业频频暴雷之季,其目前并未出现任何债务违约迹象。

就公司经营状况而言,2021年1-10月,归属祥生控股集团合约销售总额(包括联合营公司),即权益销售额约为683.63亿元,接近其2020年全年权益合约销售额的九成,2021年销售额超过去年是大概率事件。

上半年,祥生的融资结构中,银行和资本市场直接融资占比分别为38.1%和11.2%,利息较高的信托和其它融资渠道占比50.7%。

其中,一年内需偿还的短债为221.62亿元,而集团的现金及银行余额为273.2亿元,,手头现金足以覆盖短期债务。

截止2021年6月末,祥生资产负债率(扣预收款)79.4%、净负债率96.6%,现金短债比(不扣预售监管资金及受限资金)1.2,有望通过一二年时间实现全线绿档。

祥生控股集团层面曾在发布中期业绩时表示:未来发展将不盲目追求规模,聚焦有质量的增长。

11月19日,祥生控股早盘高开,于9时34分涨幅近24%,后报收于1.72港元/股,涨8.18%。

本文著作权归乐居财经所有,未经允许不得转载。

(徐帅 )