*ST金正(SZ.002470)退市似乎一触即发。

原本半年报实现盈利近4600万元的*ST金正,已向证监会申请“摘星”。不料三季报再传“噩耗”,当季亏损7945万元。“屋漏”之际,暴雨又至。11月11日,*ST金正发布《关于控股股东重整进展的公告》披露,公司控股股东临沂金正大重整计划协商未能如期完成。若无法继续协商,临沂金正大存在被宣告破产并转入破产程序的风险。闻此讯,二级市场*ST金正连遭两个跌停。

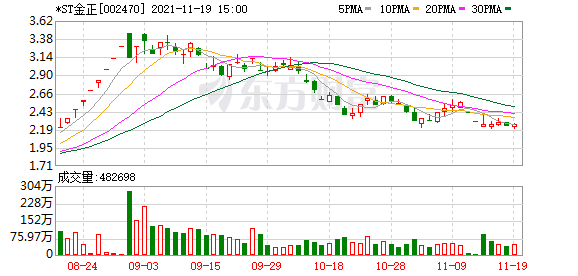

*ST金正于2010年在深圳证券交易所上市之时可谓股市“优等生”,身披中国最大高端化肥生产商的荣耀,股价曾一度上摸近16元的高位。复合肥号称连续8年国内销量居首。但随后虚假交易、伪造业绩、股东巨额占款等问题逐一暴露,股价也随公司经营遭遇断崖式下跌。

根据此前年报,2019年2020年金正大分别亏损6.83亿和33.6亿元,如果2021年*ST金正再次亏损,按照最新退市规则,*ST金正似已触碰违规“红线”,退市已箭在弦上。

距年底仅剩一个多月时间,可谓生死之战。

退市进行时?

2020年12月31日,最严退市新规正式落地。其中新增“重大违法财务造假指标,连续2年财务造假,营收、利润、净利润、资产负债表虚假记载金额总额达5亿元以上,且超过相应科目两年合计总额的50%”即可满足退市要求条款。

若按此规定,*ST金正已无生还可能——这或许可以解释深交所至今没有批准*ST金正摘星申请——5月12日,*ST金正提出撤消公司股票退市风险警示的申请,至今未获答复。或许是新规半年后开始实施的规定,也或许是“以2015至2020年财务数据按照原规则标准判断其是否触及重大违法强制退市情形”这句话,为*ST金正至今保留上市公司地位留下一扇活动便门。

临沂金正大投资控股有限公司(以下简称“临沂金正大”)成立于1998年,曾是国内民营化肥龙头企业,复合肥连续8年销量居行业之首。2010年9月,该公司控股的金正大生态工程集团股份有限公司登陆深交所,手握20亿募集资金开始向高端转型,布局了缓控释肥、水溶肥、硝基肥、生物肥等高端化肥,一跃成为中国最大的高端化肥生产商,市值也一度超过500亿元。公司创始人、董事长万连步被业内称为“中国肥料大王”。

让外界感到困惑的是,2016年前,金正大业绩一路飙升,连续多年复合增长率高达30%以上;从2016年开始,业绩却突然急转直下,净利润从2016年的10.17亿元骤降至2018年的4.21亿元。

终于在2020年6月30日,金正大爆雷——姗姗来迟的2019年年报曝出了6.83亿元巨亏,震惊了整个行业与资本市场。

随后,证监会展开了立案调查。历时8个多月后,2021年5月20日*ST金正披露公告称,收到中国证监会《行政处罚及市场禁入事先告知书》,*ST金正涉嫌三大违法事实公布于众。

虚构贸易业务虚增收入利润:2015年至2018年上半年间,金正大方面通过与供应商、客户和其他外部单位虚构合同,累计虚增收入近231亿元,虚增利润总额近20亿元。

同时,2018年度、2019年度,金正大通过预付账款的方式,暗中向关联方诺贝丰(中国)农业有限公司分别支付资金55.45亿元、25.29亿元,却并未按规定披露。

陷入虚假交易、伪造业绩、巨额占款等重重危机之后,深交所对金正大实行“退市风险警示”,公司股票披星戴帽,股票简称变成“*ST金正”。控股股东临沂金正大也跌落至破产境地。

重整僵局

随后给上市公司带来沉重打击的,是控股股东申请破产重整。

2020年12月11日,*ST金正收到控股股东临沂金正大的《告知函》及转发的临沭县人民法院《民事裁定书》、《决定书》,临沂金正大以“不能清偿到期债务并且资产已经不足以清偿全部债务”“仍具备重整价值”为由,向临沭县人民法院提交了破产重整申请书。

临沭县人民法院作出了(2020)鲁 1329 破申 22 号《民事裁定书》和《决定书》,受理临沂金正大的破产重整申请,并指定由当地县政府相关部门成员及中介机构组成金正大风险化解工作专班担任临沂金正大管理人。

或许是顾及地方金融安全及社会稳定,同时考虑到*ST金正及其控股股东临沂金正大20多年行业影响力尚在,积累的高端化肥生产技术、设备装置、产能规模仍是全国领先等原因,2021年1月29日,临沂城市建设投资集团、临沭城乡建设投资集团共同发起30亿纾困基金,用于临沂金正大的破产重整,试图挽救这个化肥行业的龙头、也是当地最大企业。

按照我国破产法规定,破产重整企业管理人需在6个月内提交重整方案。6月11日,临沂金正大管理人提出延期三个月。

9月13日,第三次债权人会议表决《临沂金正大投资控股有限公司重整计划(草案)》时,现场债权人表决仅有税款债权组表决通过重整计划草案,有特定财产担保债权组和普通债权组均未通过。同时,多家金融机构债权人提出延期表决书面申请。经临沭县人民法院批准,协商期延期至2021年11月9日。

协商期结束两天后,上市公司发布《关于控股股东重整进展的公告》,公告披露临沂金正大重整计划协商未能如期完成。称“若无法继续协商,临沂金正大存在被宣告破产并转入破产程序的风险”。

根据上市公司此前披露的重整进程,9月13日债权人第三次会议曾分三个组进行表决,第一组,税款债权组。因为只有一个表决人且举手同意,方案草案扎起该组顺利通过;第二组有特定财产担保债权组,三家中一家同意一家否决,否决的这一家代表债权金额占到该组近90%的份额;第三组普通债权组,共23家,5家举手同意,所占金额比例接近30%。

虽然上述表决并非最终结果,但从这个表决仍然可以看出,债权人阻力显然不小。

*ST金正方面认为,上市公司已从三方面采取措施,助力控股股东实现重整。一是聚焦主业以自救,2021年6月2日,*ST金正公司控股子公司康朴投资拟以1.52亿欧元的价格出售23家园艺业务公司100%股权,剥离园艺业务;二是关联方诺贝丰通过资产、存货、现金等方式累计偿还20.15亿元,只剩4.97亿元尚未归还;三是今年上半年,公司扭亏为盈,实现净利润4594.25万元,向深圳证券交易所提交了撤销公司股票退市风险警示申请。

但债权人方面并不认同上述看法,比如最新的三季报显示,在诺贝丰偿还前期预付款后尚有近33亿其他应收款项。而在今年9月6日上市公司回复深交所年报问询时披露,诺贝丰占用25亿外,尚有其他应付56亿元。对此,公司分别计提2.5亿和24.5亿坏账损失。

虽然诺贝丰已偿还20余亿,同时承诺9月30日前偿还剩余5亿(三季报显示尚未全部偿还),但在回复深交所问询函中会计师核查意见虽然承认检查诺贝丰 10.46 亿元抵债资产的评估报告、资产交割手续、相关产权登记证;同时已于2021年5月10日至5月21日收到了还款资金及3.99亿存货抵债入库单,但结论却是“我们无法对诺贝丰 5.7 亿元还款的资金来源以及诺贝丰 3.99 亿元抵债存货价值发表核查意见。”

实际上,抛开晦涩难懂的专业术语和复杂的财务数据,通过最新的三季报可以看到,*ST金正160余亿的总资产中净资产只有62亿元左右,其中其他应收32亿,存货21亿,这两项已占到净资产的85%。对于一家管理漏洞百出的上市公司,这两块资产质量可想而知。

另一方面,上市公司流通市值67亿,与账面净资产大致相当。对投资者或者债权人来说,上市公司股权可能更值钱或者更有增值想象空间。

第三次投票透露临沂金正大债务在151亿元左右,对应上市公司41.18%的股权。已缩水接近4/5。

按照流程,下一步,临沂金正大管理人将根据目前各组协商的情况并结合该案的实际,经请示法院批准后再另行通知。如果法院不同意延期继续协商,或最终协商未能达成一致意见且法院不能强制裁定通过重整计划草案,临沂金正大就极有可能被宣告破产并转入破产清算程序。

不用想像,控股股东如果破产,对上市公司将是压垮骆驼的致命一击。

(文章来源:21世纪经济报道)

文章来源:21世纪经济报道