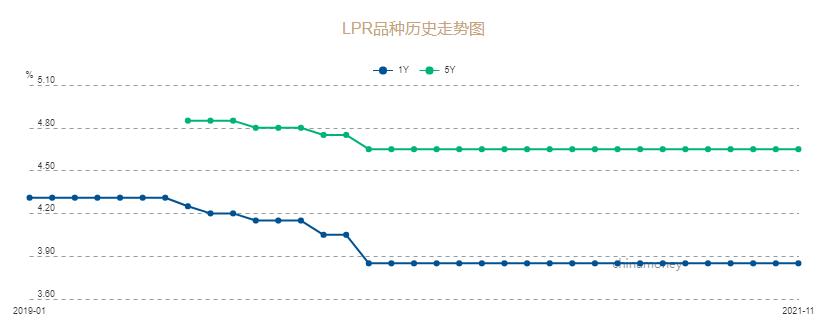

11月22日,最新一期贷款市场报价利率(LPR)出炉:1年期LPR为3.85%,5年期以上LPR为4.65%,已连续19个月未变。

尽管此前曾有外资机构预测,本月1年期贷款市场报价利率可能向下调降5个基点。但LPR报价未变是因其通常与MLF操作利率保持联动,11月15日,央行一次性全额续作10000亿元MLF并维持MLF操作利率不变,LPR报价的基准未变。

中信证券(600030,股吧)首席FICC分析师明明在研报中分析,虽然通过下调LPR进一步引导贷款利率下行,有助于激发信贷需求,但是从银行的角度看,在缺乏降准降息、银行间流动性维持平稳、负债端成本没有下行的背景下,非对称地LPR降息将压缩银行的净息差,在市场对经济预期较为悲观的环境中,银行更加没有意愿加大信贷投放力度,LPR下调的效果可能非常有限,银行也没有动力去下调LPR。

政策利率保持不变,市场利率呈现上行趋势也是银行不愿下调LPR的原因之一。近期,以DR007为代表的货币市场短端利率、3个月SHIBOR、银行同业存单利率等出现不同程度的上行走势。这意味着在本次报价周期中,商业银行在货币市场的融资成本边际上升,也令其主动下调11月LPR报价的动力进一步削弱。

从货币政策的导向来看,LPR改革的目标在于降低实体企业的实际融资成本,而非引导LPR下调。央行近日发布的《2021年第三季度中国货币政策执行报告》中删除“不搞大水漫灌”和“管好货币总闸门”的表述,结构性货币政策工具成为主旋律。其中明确提到,要持续释放贷款市场报价利率(LPR)改革红利,进一步发挥贷款市场报价利率的指导性作用,推动实际贷款利率稳中有降,优化存款利率监管,降低银行负债成本,持续推动各类放贷主体明示贷款年化利率。

至于和房贷利率挂钩的5年期LPR走势,明明亦称下调的可能性不大。总体来说,经济最大的下行拖累是房地产下滑,制造业投资整体回暖向好、基建投资也蓄势待发,需要政策托底的集中在房地产领域,需要更多的逆周期刺激政策,但当前下调1年期LPR刺激制造业等领域的政策动力还不足。而对房地产行业的政策保护目前也以房地产信贷政策的边际调整为主,5年期LPR下调概率更是微乎其微。

在东方金诚首席宏观分析师王青看来,下半年以来LPR报价连续保持稳定,显示货币政策坚持稳字当头基调,注重通过支小再贷款、碳减排支持工具等结构性政策工具定向发力,在经济下行压力可控的背景下,重点加大对国民经济薄弱环节的支持力度,推进结构性改革。

王青表示,虽然年内政策性降息(下调MLF利率)的可能性不大,但这并不意味着接下来LPR报价也会一直保持不动。其中,为加大对实体经济支持力度,激励银行加大信贷投放,年底前央行有可能再次实施降准。

(马慜 )