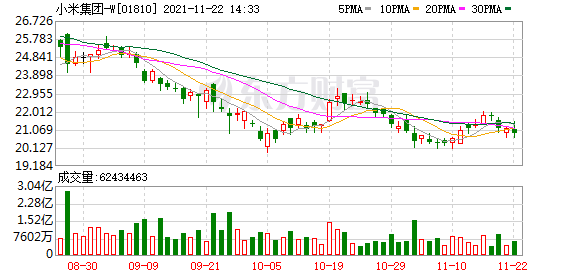

小米集团(01810)将于明日(23日)公布第三季度业绩。据《彭博》综合多家券商预测,预期小米第三季经调整纯利介乎41.84亿元至59.6亿元(人民币。下同),中位数为47.82亿元,较去年同期的41.28亿元增长15.8%;营收方面介乎740.32亿元至812.35亿元,中位数为770.01亿元,较去年同期的721.63亿元升6.7%,不过营收及经调整盈利则分别按季下跌2.3%及24.4%。近月因晶片短缺问题令智能手机出货量不及预期,据市场调查,小米季内出货量按年倒退7%至4400万台,低于市场预期。券商普遍因为芯片短缺情况及竞争激烈而下调其出货量预测,不过大多维持其盈利预测。

*瑞信下调小米出货量预测,削目标至28.5港元*

瑞信发表研究报告指,预计小米第三季收入将按年增长3%至740亿元人民币,较市场预测低约12%。该行虽然维持小米今年全年的每股盈利预测,但将集团2022及23年智能手机和物联网业务的每股盈利预测下调4%及7%。瑞信维持小米「优于大市」评级,但将其目标价由35港元调低18.6%至28.5港元。

瑞信预料,小米第三季收入将按年增长3%,但由于看好小米的业务组合,料其第三季毛利率达18.1%,高于市场预测的16.6%。季内,营业利润或较预期高出6%,经调整净利润料按年升21%至50亿元,超市场预期5%。瑞信认为,小米出货量不及预期似乎与芯片短缺及行业竞争加剧有关。因此,该行下调小米2021-2023年手机出货量预测。

*大和料供应短缺会提高毛利率,晶片短缺或延续至明年下半年*

大和同样由于供应链持续紧张,下调小米今明两年的手机出货量预测,同时预计小米第三季收入按年升10%至破纪录的797亿元,经调整纯利料按年升15%至47亿元,重申其「优于大市」评级,但将目标价由28港元调低14.3%至24港元。大和预计,小米第三季手机业务收入按年升4%至495亿元,今年全年的手机出货量料介乎于1.9亿至1.95亿台。而芯片短缺的情况或会延续至明年下半年,因此预计小米明年将出货约2.1亿台手机,部分新型号手机也将推迟至2022年初发布。不过,报告预期供应短缺会令小米的毛利率有所提高。

高盛则指,小米正在优化跨地区出货量及价格范围,以提高集团层面的盈利能力,小米第三季智能手机出货量按年跌4.6%至4430万部,低于该行预期。该行维持「买入」评级,目标价由29.5港元轻微下调0.68%至29.3港元。高盛预期,小米第三季收入将按年升13%至812亿元;毛利率扩至17.7%,经调整纯利按年升25%至52亿元,即净利润率6.4%。

*海通料出货量亦已于第三季见底,毛利率接近历史最高水平*

海通国际发表研究报告指,小米股价在过去1-3个月表现差于大市,主要由于对「荣耀」品牌手机在中国的掘起、线下扩张及需求疲弱所影响,不过「荣耀」的市场份额自8月起已开始持平,对小米来说出货量疲弱主要是由于芯片短缺及限电问题。该行维持其「优于大市」评级,将目标价由35港元下调5.7%至33港元。该行预期,小米第三季的毛利率强劲,将为18%,接近历史最高水平的18.4%;而出货量亦已于第三季见底,将其今年盈利预测上调2%,并维持明年盈利预测。该行又将小米今明两年互联网业务增长预测上调20%及22%。

交银国际则认为,缺芯或于2022年下半年才可缓解,小米短期出货量会波动,但无损长期增长势头。该行指,第三季小米个人电脑、电视、智能穿戴等IoT产品出货量受缺芯影响,但冷气机等白电产品将持续丰富产品类别,料整体互联网服务收入按年增31%。该行维持其「买入」评级,目标价由33港元下调9.1%至30港元。

(文章来源:经济通中国站)

文章来源:经济通中国站