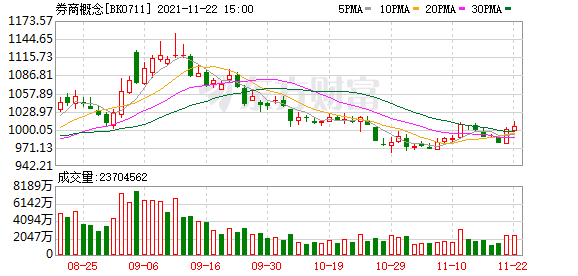

近段时间,资金对于券商股的关注正明显增强。与此同时,券商板块出现分化走势,财富管理题材丰富的券商股明显持续走强。截至11月22日收盘,湘财股份一度封住涨停,尾盘回落但保持领涨,周五湘财股份已封出第一个涨停,长城证券、广发证券、东方证券、兴业证券等涨幅居前。

近两个月的三个变化值得注意,一是券商股价有所回升,盈利能力持续向好,但PE/PB估值仍处于历史较低分位;二是三季度公募基金对券商板块的配置比例较低;更积极的一面则是卖方分析师纷纷力推券商股,甚至撰写50页券商财富管理深度报告。

券商板块内部也出现分化,以财富管理为代表的券商股价走强。信达非银王舫朝团队认为,财富管理是长坡厚雪的黄金赛道,赋予券商α特性。财富管理型券商成长性、盈利能力和估值都高于综合券商,财富管理业务应享有估值溢价。

此外,北交所开市、注册制改革等政策红利,为券商投行带来增量业务,具备投行业务核心竞争力的券商亦将受益。

券商股价分化,财富逻辑增强

观察今日盘面,具备财富逻辑的券商股明显走强,比如长城证券、广发证券、东方证券、兴业证券、东方财富等。

事实上,今年下半年以来,券商板块股价有回升迹象。今年以来截至22日收盘,券商股价平均下跌17%左右,近60日平均下跌3%左右,跌幅收窄。

当前,券商板块市净率约为1.56倍,位于2016年以来的25%分位,低于2020年的估值中枢(1.82倍)。中信建投非银团队认为,上市券商盈利能力持续向好,2021年Q3 ROE均值由去年同期的6.7%增至7.2%,全年ROE有望接近10%、创2015年以来新高;基于PB-ROE估值框架,券商板块市净率与其盈利能力不匹配,市净率有修复的空间。

具体来看,券商板块走势逐渐分化。近三个月,48家券商中15家涨、33家跌。其中,广发证券、东方财富、申万宏源均涨超过10%。东方财富作为互联网券商,近期的基金代销业务令人瞩目,涨幅也在预期之中。申万宏源受益于北交所开市,新三板业务居行业前列。广发证券作为头部券商,各项主营业务都具备竞争力,又具有很强的财富管理逻辑,旗下易方达基金、广发基金排名居前。

华鑫股份、兴业证券、财达证券、华林证券、红塔证券等跌幅居前,近三个月跌幅均超过15%。但兴业证券近期小幅调整后,又显示出了上攻的动力。

海外经验:财富管理型券商成长性、盈利能力、估值高于综合类

财富管理不仅是券商主营业务转型的关键,更是未来居民理财管理的重要赛道,将提高证券公司收入的稳定性和收益率,改变券商股的周期属性,赋予其α特性。

传统经纪业务曾是券商的第一大收入来源,业绩表现与市场活跃度高度相关,因此市场认为券商具有较强β属性,属于周期股,而今这一理念正发生变化。信达非银王舫朝团队表示,2018资管新规金融产品净值化管理,房住不炒、居民财富“搬家”背景下,财富管理风口来临,证券行业底层逻辑逐渐发生变化,高收益的财富管理业务为行业带来稳定增长,具备较强客户资产留存能力的券商将走出α行情。

根据海外财富管理行业转型的经验,财富管理型券商成长性、盈利能力和估值都高于综合券商,财富管理业务应享有估值溢价。财富管理收入占比最高的嘉信理财业绩稳定性和成长性远超高盛。在盈利能力、估值角度上,嘉信多数年份的ROE水平超过高盛,而PE和PB一直以来均高于摩根士丹利和高盛。

信达非银王舫朝团队认为,财富管理业务具备成长性、确定性,其收入随产品保有量和客户资产增长而持续提升,优质服务带给券商较强的议价能力,费率保持稳中有升,财富管理领先的券商盈利能力与估值将随着收入及收入占比的提高而不断提升。重估后市值较当前市值仍有30%-60%的上涨空间,建议关注浙商证券、东方证券、中金公司、广发证券。

三季度公募基金严重低配券商股,谁在增持

海通策略首席荀玉根表示,大金融板块基金配置比例低,今年三季度基金重仓股中,券商相对沪深300低配5.8个百分点。

截至2021年三季度末,普通股票型基金、偏股混合型基金和灵活配置型基金重仓持有的券商股市值合计474亿元,占其重仓持股市值的1.78%;同期,A股上市券商总市值可以占到A股总市值的4.34%。公募基金对券商板块严重低配。

中信建投非银团队表示,在这474亿元的持仓中,东方财富A股、广发证券A/H股、东方证券A/H股、中信证券A/H股、华泰证券A/H股又分别占到277亿、57亿、43亿、30亿、27亿元,其余券商股的持仓之和不足40亿元,可见公募基金对券商股的主动持仓是高度集中的,且集中于财富管理受益标的和头部券商标的。未来随着注册制改革的全面推进,具备投行业务核心竞争力的券商有望得到公募机构的青睐,公募机构对券商板块的整体持仓比重有望继续提升。

中信建投非银建议投资者重点关注三类个股:

一是具备财富管理核心竞争力的券商及相关机构,居民财富持续入市是今年证券业所面临的最大业务增量,此类机构有望通过基金代销、基金管理等业务的发展,走出差异化的发展道路,实现较大的业绩弹性,对应标的东方财富(A)、广发证券(A/H)、招商证券(A/H);

二是具备投行业务核心竞争力的券商,北交所开业、注册制全面推进将为券商的股权承销业务提供广阔的发展空间,对应标的华泰证券(A/H)、中金公司(H)。

三是其他头部券商,在培育航母级券商的政策导向下,头部券商在财富管理、投行、衍生品交易等业务领域的长期成长性占优,且有望通过外延收购持续做大做强,对应标的国泰君安(A/H)。

短期来看,流动性改善同样利好券商板块。安信非银团队认为,央行发布三季度货币政策执行报告释放积极信号,货币政策有望更加灵活,出台新的宽松政策可能性上升,流动性边际改善之下将进一步利好券商板块估值修复,中长期坚定财富管理主线。

围绕着财富管理逻辑主线,安信非银团队建议重点关注:1)具备财经领域垂直流量且基金销售市场份额持续提升的东方财富;2)参控股两大龙头公募、市场化激励机制灵活的广发证券;3)资管实力领先、以长期封闭期产品见长的东方证券;4)具备高质量客户基础与产品创设能力的中金公司。

荀玉根也认为,大金融中最值得重视的是券商,今年前三季度券商净利润累计同比为24%,申万券商指数年初至今(截至2021/11/12)还下跌了7.8%。11月15日北交所正式开市,未来市场活跃度和流动性有望提升,这将为券商业务带来新的增长点。

(文章来源:财联社)

文章来源:财联社