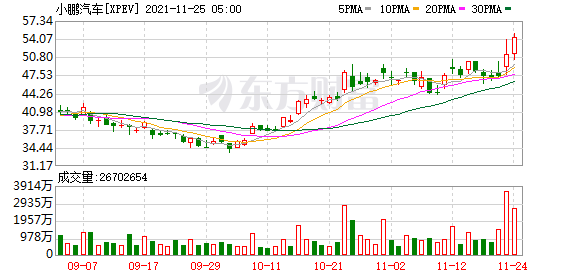

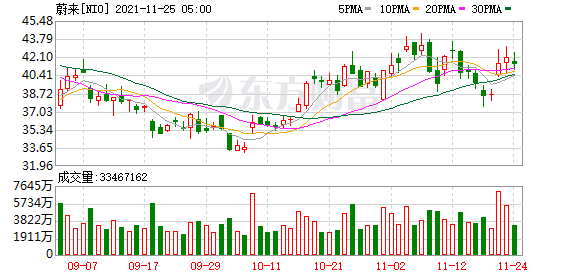

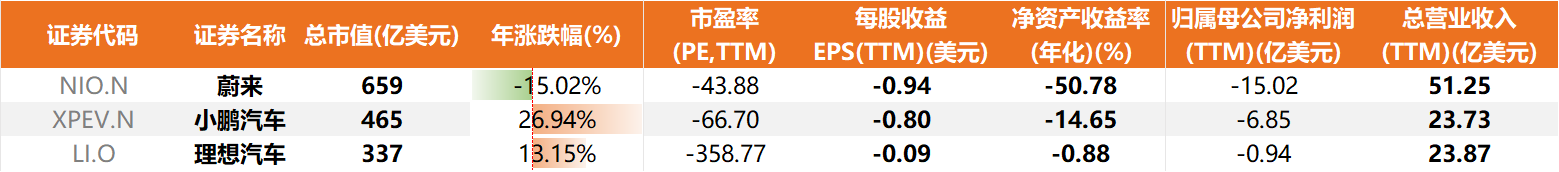

小鹏和蔚来相继公布了Q3财报,两者近期都有不错的涨幅。小鹏本周涨势凶猛,美股本周上涨15.95%,港股本周涨超13%。蔚来走势相对较弱,本周累计上涨7.14%。

蔚来Q3交付量同比+100.2%/环比+11.6%至2.4万辆,环比增长11.6%,其中ES85418辆,ES611271辆,EC67,750辆。具体来看,7月份,蔚来交付了7931辆车,首次在新势力中排名从第一跌落至第三;8月的交付量进一步缩减到5880辆,在新势力中排位降至第四;9月首次实现单月交付量破万,重回新势力第一;但10月份又掉了下来,只交付了3667辆。

蔚来Q3总收入同比+116.6%/环比+16.1%至人民币98.1亿元,总毛利率同比+7.4pcts/环比+1.7pcts至20.3%,Non-GAAP归母净亏损同比收窄43%/环比扩大70%至人民币5.7亿。

小鹏Q3研发支出12.64亿元,同比和环比分别增长99.0%和46.4%,主要是研发人员数量较2020年底翻倍、新车型G9和P5研发以及支持未来增长的相关软件技术研发开支增加所致;Q3S&G费用15.38亿元,受汽车营销增加及销售网络扩张影响,同比和环比分别增长27.8%和49.3%。

据公司官网,公司明年上市的新车G9将配备800伏高压SiC平台及小鵬新自研的X-EEA3.0电子电器架构,支持XPILOT4.0,全栈自研软硬件优势进一步加强,超强的产品力有望贡献显著增量;此外,肇庆工厂二期及广州工厂2022年投产后,公司产能将增至30万辆,保障产品交付。

销售方面,小鹏的销售和服务网络也在迅速扩张,截至9月30日,小鹏271个销售门店覆盖了95个城市,预计到2021年底,销售门店的数量会超过350家;小鹏继10月在挪威发售P7后,积极布局挪威和欧洲其他市场,并不断完善当地的销售和交付服务体系,小鹏汽车有望蓄势待发。

安信证券预测,小鹏2021-2023年营业总收入将为187.02、354.01、521.92亿元。给予公司2022年8.5倍PS,对应目标价211.66港元,维持公司“买入-A”评级。

东吴证券认为,考虑芯片短缺对新车交付的影响,下调小鹏汽车2021年营收为200亿元(之前为226亿元),2022~2023年分别为420/730亿元,对应归母净利润为-50/-40/-18亿元,对应PS估值分别为15/7/4倍。维持小鹏汽车“买入”评级。

光大证券认为,受产线升级调整影响,2021/10蔚来交付量约3,667辆,四季度指引约2.35-2.55万辆。继续看好NT2平台规模效应、75kwh铁锂三元电池包成本优化、以及软件订阅制驱动的长期毛利率改善趋势,维持目标价US$48.53,维持“增持”评级。

(文章来源:哈富资讯)

文章来源:哈富资讯