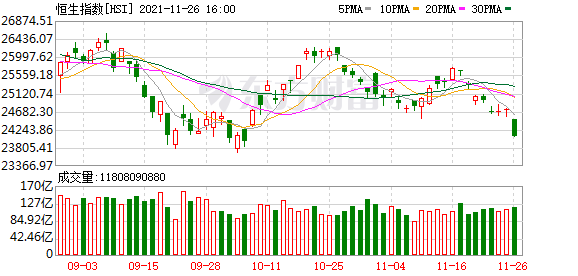

香港恒生指数今日低开低走,收盘大跌2.67%,收报24080.52点。恒生科技指数重挫3.25%,收报6151.99点。

自今年2月份以来,港股发生了较大幅度的调整。年初南下资金大规模流入和公募基金加大对港股的配置趋势也戛然而止。

港股基金在今年的日子也并不好过。不少相关基金年内跌幅超10%,甚至有基金仅在三季度跌幅就达到了20%左右,面对业绩大幅回调的压力。

事实上,今年以来港股宽幅震荡,恒生指数在全球重要指数中表现欠佳。但进入四季度,在全球增长动能放缓、通胀高企、美元流动性边际收紧、国内政策聚焦稳增长的背景下,港股四季度整体维持震荡格局,恒生指数、恒生国企指数小幅收涨。

上述背景下,临近年底,不少机构更是鲜明地表示,目前市场情绪过于悲观,超跌后的港股已迎来布局的好时机。一方面,港股在历经了数个月的调整后,下跌动能已经充分释放,随着监管政策阶段性成果显现,港股的下跌动能显露缓解迹象。另一方面,港股市场上的重点公司,纷纷披露了超出预期的三季报或未来指引,在依然亮眼的增速预期下,目前是一个很好的关注结构性机会的时机。

此外,随着中概股的加速回归,港股已成为新经济的主战场,配置价值和稀缺性凸显;而恒生指数的改革,也将强化香港离岸金融中心的代表性和可投性;此外,中长期内地居民、公募基金等资金配置港股资产的比例也会持续提高。上述背景下,不少业内人士更抛出观点认为,港股又到了“已经可以贪婪的时刻”。

相关产品年内表现欠佳

2021年港股走势可谓一波三折。恒生指数在2月攀升至31183.36点的阶段性高位后,一路震荡下跌,11月24日,恒生指数收于24685.50点。在此期间最大回撤超过20%,总体来看,恒生指数今年以来跌幅接近10%。

不过,在此背景下,年初以来,业内其实一直都不乏看好港股机会的观点,也有不少机构尝试布局。

11月4日,作为首家外资独资公募基金的贝莱德也再次上报旗下新的公募基金产品——贝莱德港股通远景视野混合型证券投资基金。这也是自今年8月贝莱德首次发行外资公募基金后的又一只基金产品。从名称来看,该基金或以布局港股为主。

而在10月8日时,中庚基金官网发布的《丘栋荣致中庚价值领航基金持有人的一封信》就曾引起市场对港股机会的讨论,丘栋荣是中庚基金副总经理、首席投资官,同时是中庚价值领航的基金经理。

丘栋荣在文章中写到:“从长远来看,我们认为纳入港股通标的股票对中庚价值领航基金是十分有利的,主要体现在三方面:由于港股、A股相关性较低,纳入港股通标的股票可以更好地分散投资组合风险,降低波动性;第二,长期来看,有机会通过低估值价值投资,增加跨市场资产的配置价值,并优化投资组合的风险收益特征;第三,港股通标的股票中,有很多差异化的资产,可以提升整个投资组合的容量和流动性”。

该文章指出:今年以来,港股面临较大幅度的调整,当前港股的估值和价格水平处于历史较低位,对于价值投资者来说,此时是配置港股非常好的投资时机。

不过,回顾2021年2月恒生指数相对高点以来,港股整体下行,年初南下资金大规模流入和公募基金加大对港股的配置趋势也戛然而止。

进一步来看,市面上大多数港股及“沪港深”主题基金的表现也并不好,甚至某些表现相对较好的同类基金,主要是因为其重仓了正在风口的A股,而有些“沪港深”基金的十大重仓股甚至全部都是A股。

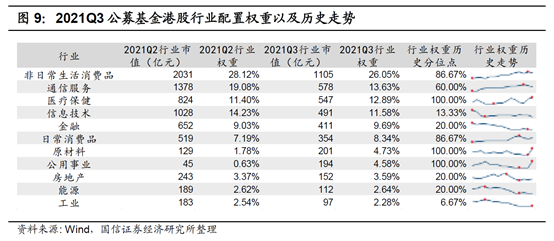

根据中金公司的数据显示,截至三季度末,在8412支非货币基金中,投资范围中包含“港股”或者三季度有港股持仓的基金(剔除QDII)共计1794只,总规模3.4万亿元人民币,较二季度末的个数及规模净增311只/1339亿人民币。这一比例占所有非货币基金个数(8412支)和规模(14.7万亿人民币)的21.3%和23.5%(二季度分别为18.8%和23.7%)。

但细分来看,可投资港股的主动偏股型基金(普通股票型和偏股混合型)1036只,总规模2.34万亿人民币(二季度末时为873只/2.36亿人民币),较二季末增加163只,规模却减少174亿人民币。另有84只指数型基金(含ETF),总规模581亿人民币,规模较二季度的606亿人民币也有所缩水。

已具备反转条件

虽然年内港股宽幅震荡,恒生指数表现在全球重要指数中也难言乐观。但临近年底,不少机构却已开始旗帜鲜明地表示,目前市场情绪过于悲观,超跌之后的港股已迎来布局好时机。

“我们目前已将一半的仓位放在港股上,明年的主战场在港股市场。”沪上某私募基金经理如是称。公募基金对港股市场的投资热情则更为直观,下半年以来,多只主投港股市场的基金纷纷“发车”,更有基金公司斥资4000万元自购旗下港股基金。

此外,“公募一哥”张坤的易方达亚洲精选发布的三季报中也显示,其股票仓位从二季度末的89.91%上升至92.29%,提高了2个百分点。具体来看,该基金前十大重仓股已经全部为港股,其中加仓了招商银行的港股,使其位列第一大重仓股,此外,腾讯控股、京东集团-SW、蒙牛乳业等多只港股获得加仓,中国财险、万科企业新进易方达亚洲精选的前十大重仓股名单。

在多位业内人士看来,无论从估值、盈利预期,还是AH股溢价率等指标来看,港股市场均已具备反转的条件,其中互联网和新能源两大投资方向值得重点关注。

中金公司的数据显示,截至三季度末,从绝对规模看,公募基金对港股市场中媒体与娱乐、制药与生物科技、汽车及零部件、耐用消费品与服装、综合金融、技术硬件与设备和零售业板块的持仓市值最高,分别为16.7%、10.9%、10.1%、9.8%、8.2%、6.6%和6.5%。

从重仓持股看,新经济仍是内地公募基金配置港股偏好,但老经济持仓也有所提升。根据三季度披露信息,在所有主动偏股型基金中,公募持股市值最高的前十大个股为腾讯控股、药明生物、香港交易所、美团-W、舜宇光学科技、长城汽车、李宁、吉利汽车、安踏体育和中国移动,其中长城汽车和吉利汽车为季度新增重仓;而小米-W和华润啤酒则跌出前10大重仓个股。

永赢基金表示,近期宏观经济形势依旧疲弱,企业盈利受到影响,港股股价缺乏向上动能。从行业看,房地产受政策影响尚未恢复,整个房地产产业链均受掣肘;互联网行业高压政策已近尾声,但尚有余温,目前股价表现一般,但投资机会即将出现,对板块保持关注;汽车行业面临整体需求端较弱的问题,从中期维度持续关注投资机遇。个股表现很大一部分基于公司自身增长性,从这一维度看,我们看好具备较好增长能见度的公司。

具备布局潜力

广发基金国际业务部负责人表示,港股在今年受到外部环境影响,估值出现大幅回落;目前无论是横向对比其他主要权益市场,还是对比自身,估值分位均处于相对低的位置。虽然明年国内经济增速或有可能趋缓,但宽松政策的空间较大,叠加上游原材料价格回落后中下游企业的活力修复,预计明年港股的配置价值会显著增加。

一方面,港股在历经了数个月的调整后,下跌动能已经充分释放,随着监管政策阶段性成果显现,港股的下跌动能显露缓解迹象。但短期来看,海内外宏观环境仍有不少不确定性,港股指数层面的反弹空间或较为有限,更大概率会维持磨底状态。

但另一方面,近期,港股市场上的重点公司,纷纷披露了超出预期的三季报或未来指引,在依然亮眼的增速预期下,目前是一个很好的关注结构性机会的时机。

此外,随着中概股的加速回归,港股已成为新经济的主战场,配置价值和稀缺性凸显;而恒生指数的改革,也将强化香港离岸金融中心的代表性和可投性;此外,中长期内地居民、公募基金等资金配置港股资产的比例也会持续提高。

针对后市,中金公司就表示,明年上半年国内宽松政策下合理充裕的流动性环境或将使得南向资金不至于面临系统性流出风险。而从长期看,国内居民资产配置更多转向金融资产的大方向、以及香港与大陆市场进一步融合都有望带来更多南向资金流入。综合公募基金和其他类型投资者潜在投资空间的测算,预计每年将出现5000至6000亿元人民币的资金流入。

有观点就认为“港股到了可以贪婪的时候”。

对此,博时基金表示,今年港股受压制的主要原因在于行业政策以及债务违约对地产、银行等权重板块的冲击。政策方面,数字经济已确立高质量、规范发展的基调,细则陆续释出,短期扰动仍在;地产方面,近期融资约束边际放松,但房地产长效调控机制不变,政策更多是托而不举,意在防风险,可能出现风险偏好好转下的估值修复,缺乏延续性。进一步来看,博时基金认为,行业监管压力边际改善,可关注互联网龙头、医药板块;价格压力缓解,可关注前期受涨价压制的中下游,消费板块;长期产业布局来看,可关注碳中和-新能源产业链-汽车及零部件。(来源:财联社)

(文章来源:东方财富研究中心)

文章来源:东方财富研究中心