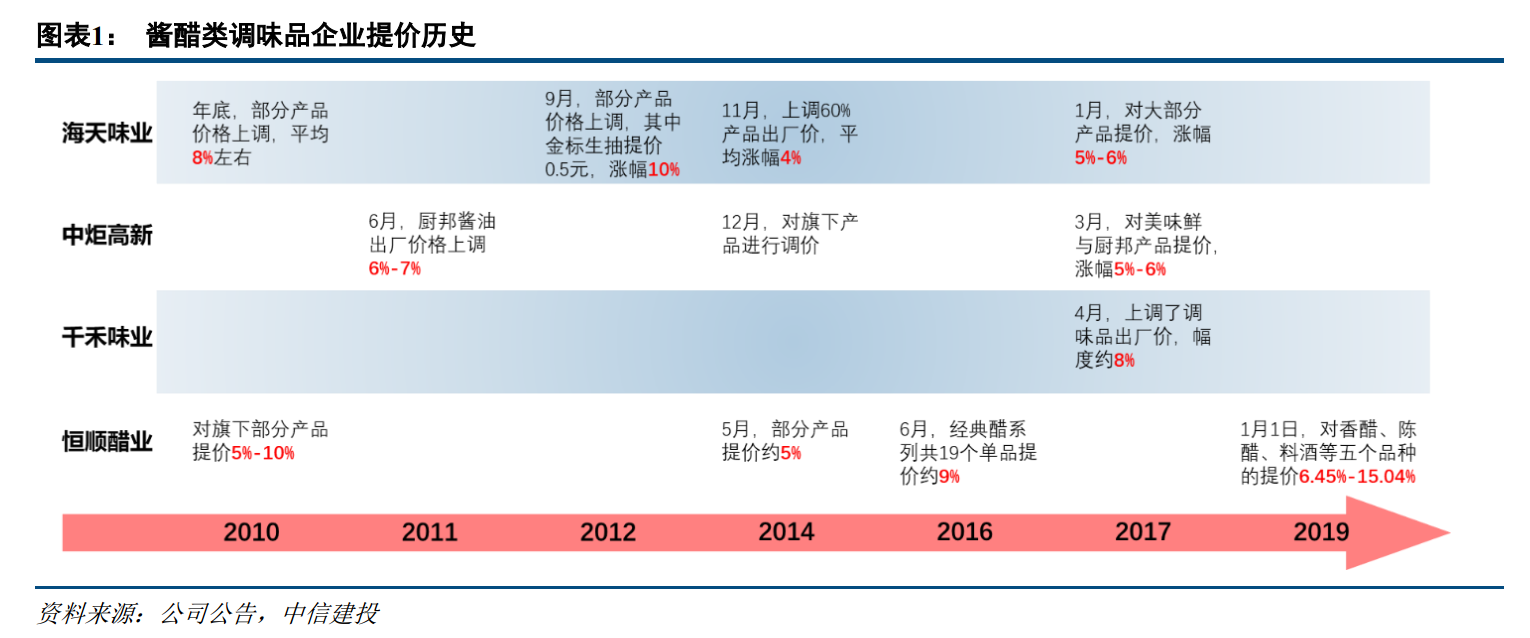

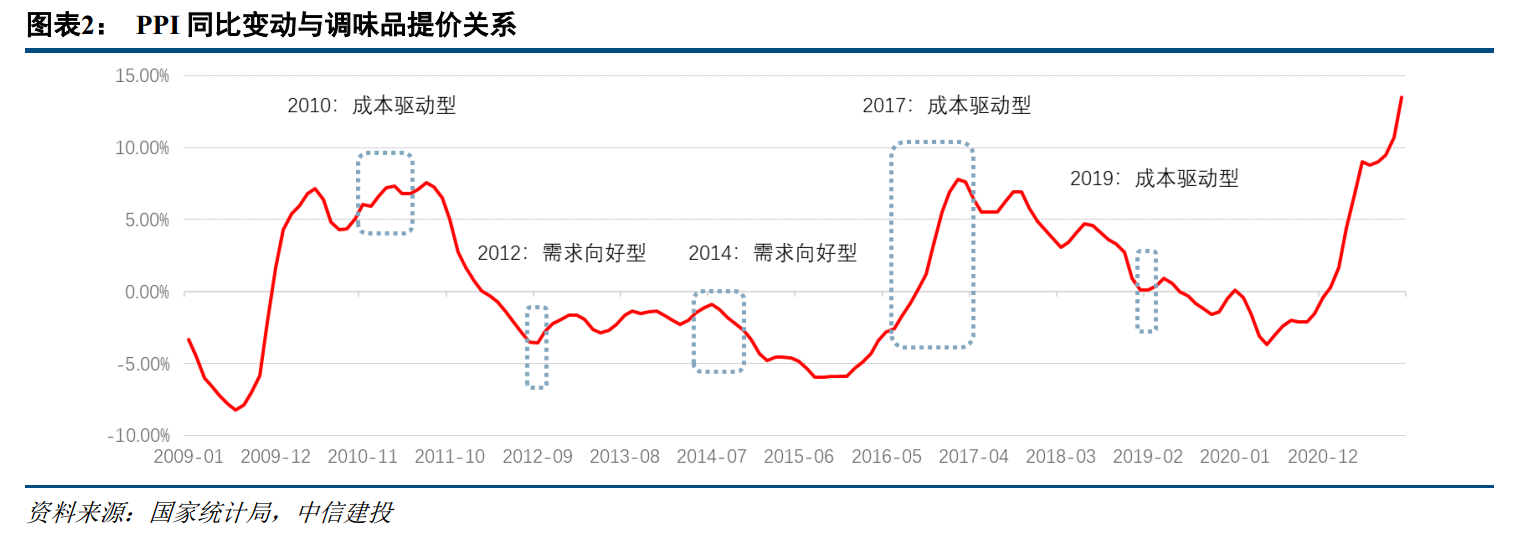

复盘①:过去5次调味品提价,主要受成本及需求驱动

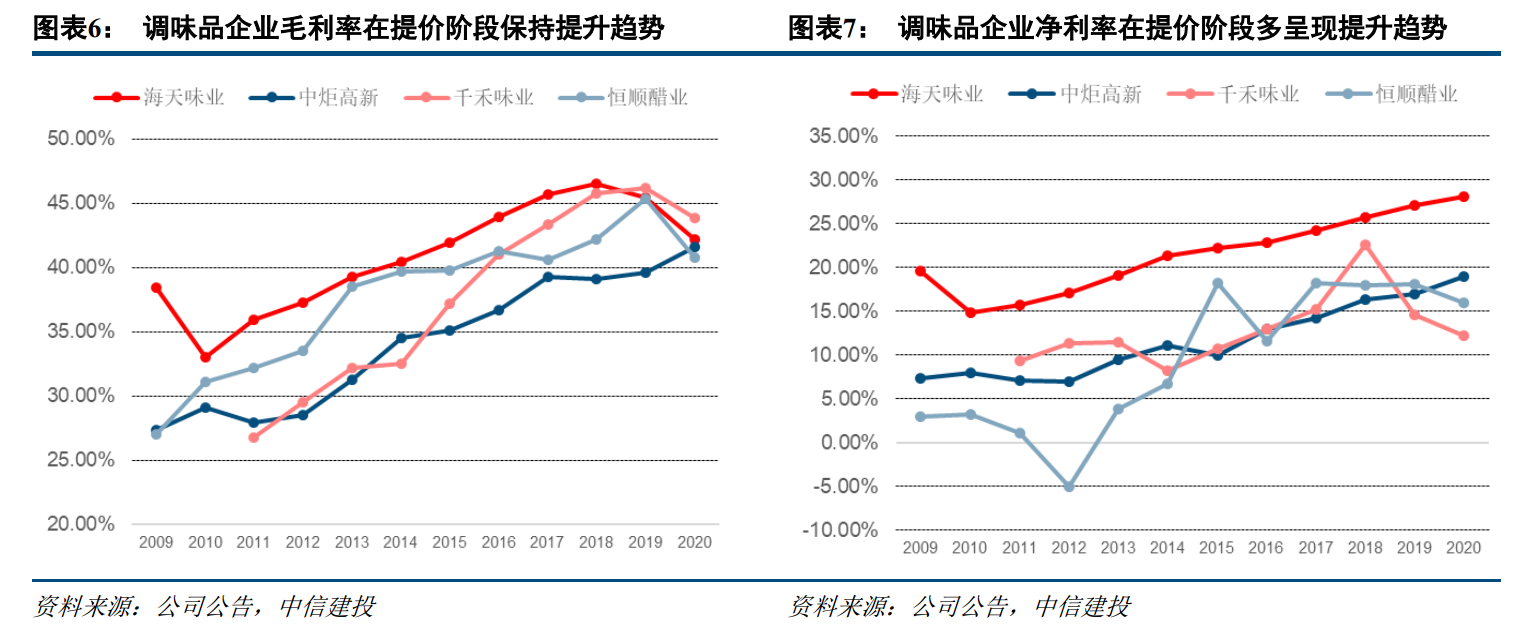

过去5次调味品提价中,有3次是明显的成本驱动型提价,另外2次则是企业在行业需求向好时,通过调价增厚自身利润、理顺经销商渠道价格体系。提价对调味品企业盈利有重要提振作用。自2010年的调味品提价潮后,调味品企业毛利率、净利率水平在近10年时间里多呈现提升趋势。但从调味品提价驱动因素来看,成本驱动和需求驱动带来的短期表现略有不同:①成本驱动型提价带来的业绩改善一般滞后1-2个季度显现;②需求驱动带来的提价,业绩改善会立即体现。

复盘②:调味品历次提价,消费均处于上升周期

对2010年至今调味品行业四次提价周期的需求背景进行回顾和分析发现,过去调味品提价中,消费基本处于相对较强的水平。2010年,“调结构、促消费”则成为经济主旋律,消费支撑经济发展的作用被日益重视。消费取代投资、外贸成为经济增长的核心引擎。调味品作为刚需消费品,在过去10年里,迎来量价提升的黄金发展期,尤其是品牌企业,抢占较多行业红利。

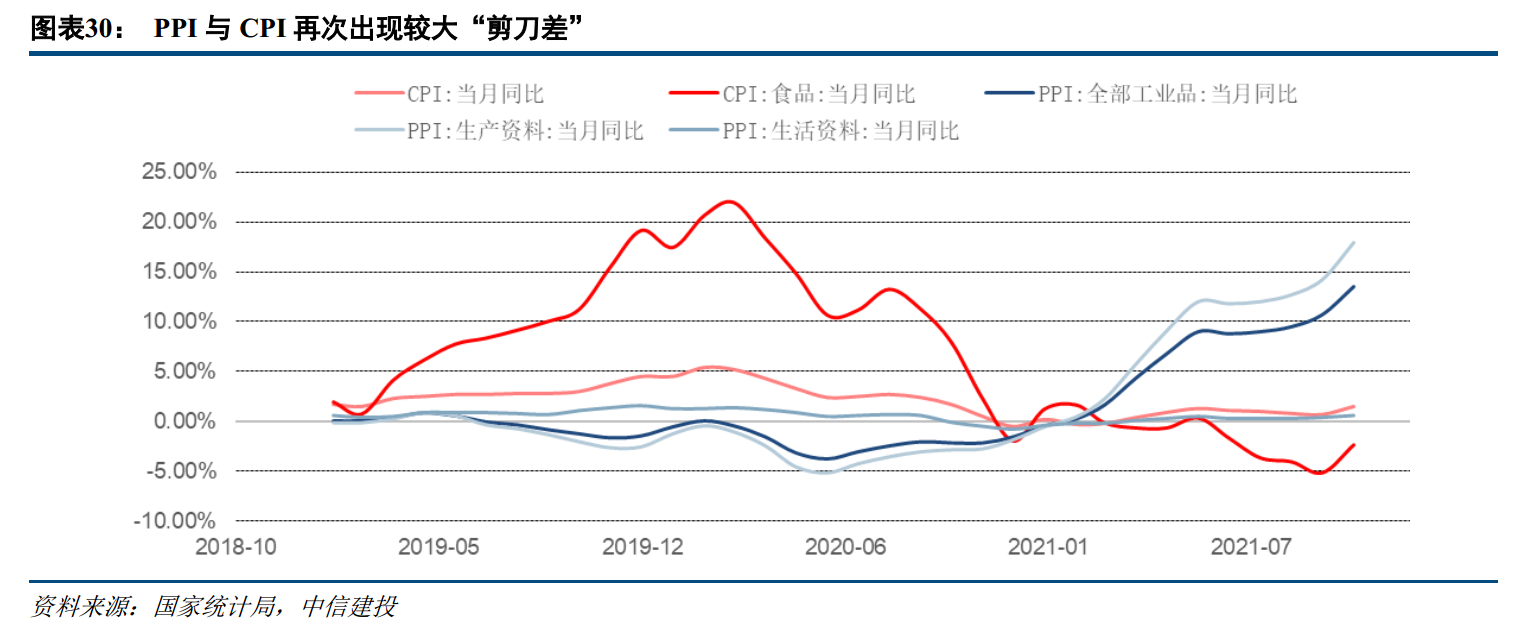

本次提价:属成本驱动型,但需求相对较疲软

今年,PPI与CPI之间出现较大的“剪刀差”。调味品的主要原料大豆、白砂糖、糖蜜等均出现大幅上涨,大豆价格自20年初开始持续上涨,目前累计涨幅已经达到43.04%,白砂糖价格今年开始上涨,目前涨幅12.75%,酵母的主要原料糖蜜自2019年末价格连续上涨,涨幅至今已经有103.59%。包材方面,玻璃、PET、瓦楞纸等价格也在去年先后进入上涨周期。同时,本轮上游商品上涨的幅度也是近年来较大的一次,对企业影响较大,毛利率水平今年均呈现下降趋势。在需求恢复方面,2021年下半年起,多地零星爆发的小规模疫情,对消费者信心恢复有所影响,出现一定波动,缓慢向好发展。

投资逻辑:提价有望在明后年释放弹性,关注弹性较大标的

自9月末以来,多家行业头部企业宣布提价。短期调味品利润压力依旧较大,且20Q4-21Q1的基数相对较高,即使经过一定提价,基础调味品短期业绩大幅改善概率较小,利润表现预计将在明年Q2左右才能有更明显体现。从基本面来看,调味品板块仍是明年重要的投资主线。

新提价周期打开,未来盈利测算

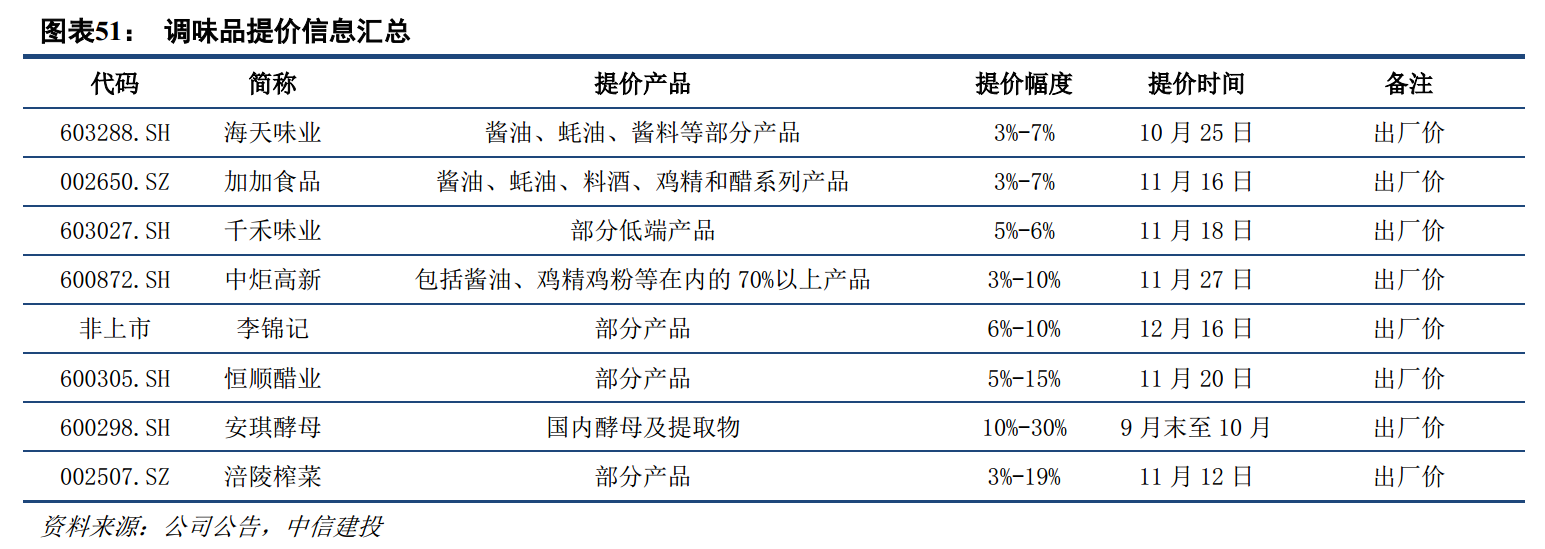

调味品提价潮到来,头部企业基本已经宣告提价。自9月末以来,多家行业头部企业宣布提价。目前上市公司中,安琪酵母、海天味业、恒顺醋业、天味食品、仲景食品、中炬高新等已经先后宣布对部分产品进行提价,目前提价幅度最高的是安琪酵母,平均提价幅度达到20%,其次为涪陵榨菜,平均提价幅度也达到了两位数水平,其他基础酱醋类调味品企业提价幅度也多在大个位数。

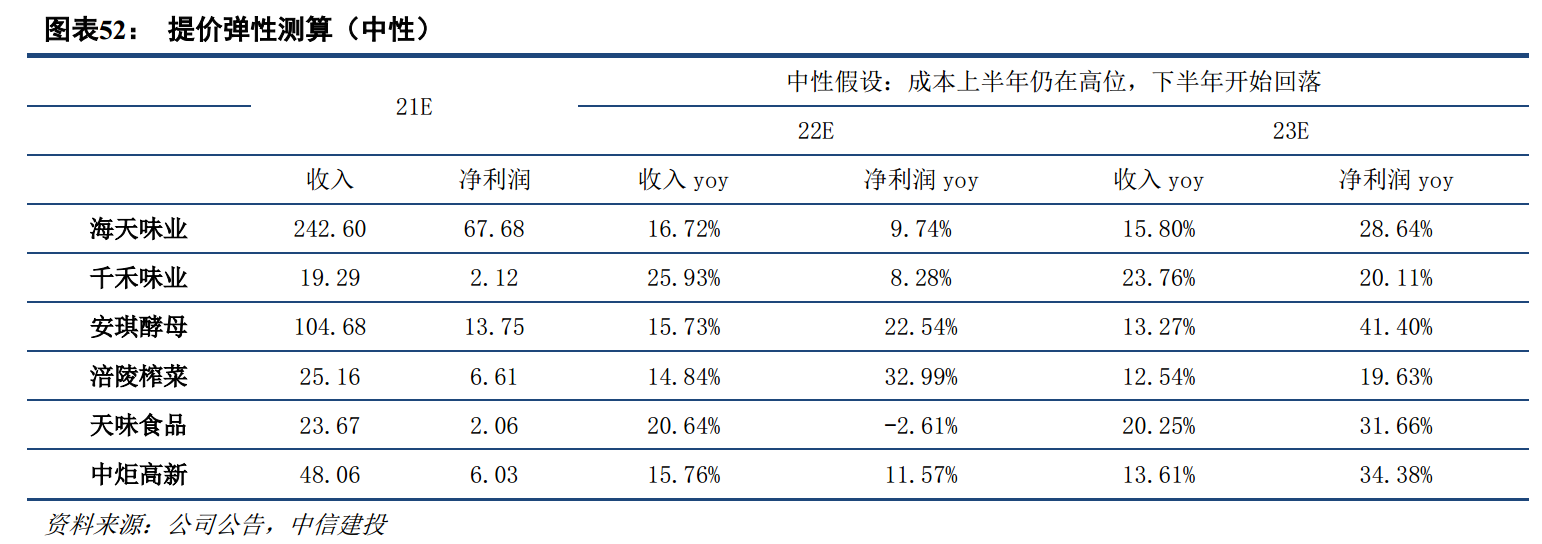

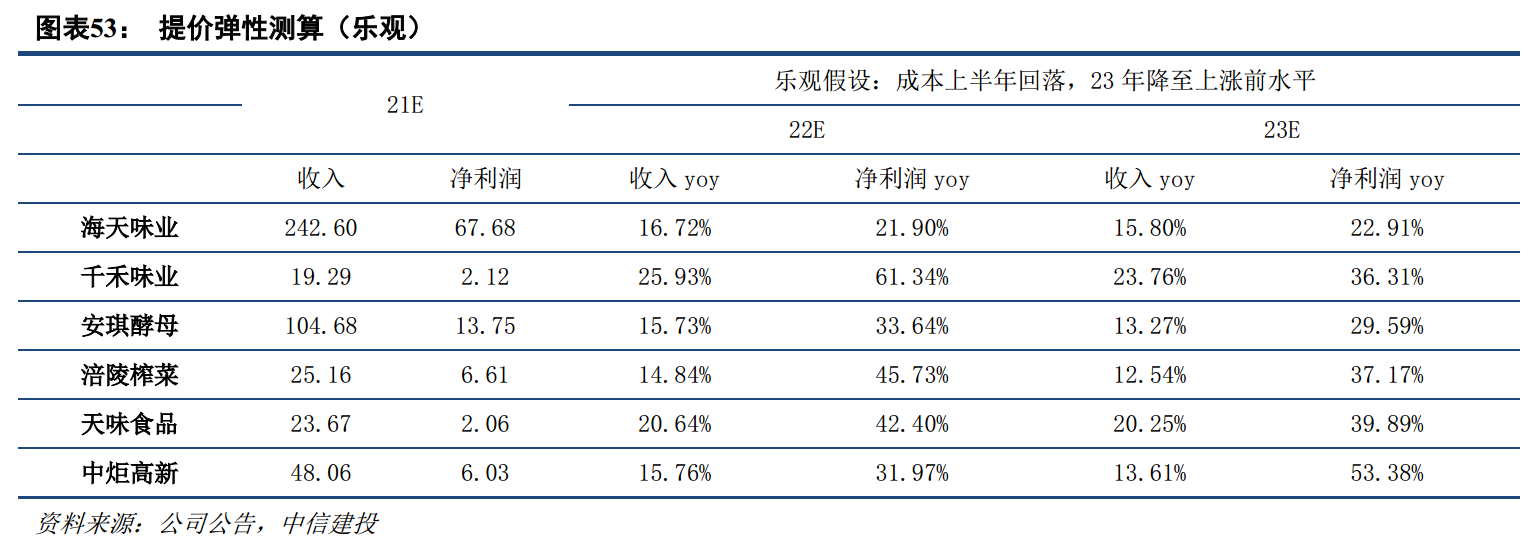

参考目前调味品提价信息,我们分中性、乐观两种情况对调味品企业未来2年业绩做弹性测算。

(1)中性:假设成本2022年上半年仍在高位,下半年才开始回落,需求端缓慢恢复,企业费用投放短期增加,度过价格传导期后有所收回。

(2)乐观:成本上半年回落,降幅较快,在2023年降至本轮周期品上涨前水平。需求持续改善,企业在盈利修复后,地推、广宣等费用有所增加。

从推算来看,提价在中性假设的情况下,意味着成本压力依旧较大,明年的利润增长依旧会有压力,尤其是提价幅度相对较少、提价产品占比小的天味食品,海天味业、中炬高新、千禾味业由于提价幅度较小,在成本持续高位的情况下依旧面临较大压力,但提价幅度较大的安琪酵母、涪陵榨菜相对压力会小一些。但从大宗商品周期性来看,2023年成本会迎来大概率下降,弹性会有更明显释放。

从投资策略来看,由于短期利润压力依旧较大,且20Q4-21Q1的基数相对较高,即使经过一定提价,基础调味品短期业绩大幅改善概率较小,利润表现预计将在明年Q2左右才能有更明显体现。从基本面来看,调味品板块仍是明年重要的投资主线。同时,调味品经过前期上涨后,进入调整阶段,且边际改善已经出现,长期发展逻辑不变,推荐确定性及弹性相对较高的海天味业、千禾味业、安琪酵母、涪陵榨菜,建议关注复调(天味食品、颐海国际)的基本面恢复情况,以及恒顺醋业、中炬高新的改革进展。

风险提示:经济复苏进度低于预期;成本持续大幅上涨;提价后没能顺利传导至终端;行业竞争加剧。

(文章来源:中信建投证券研究)

文章来源:中信建投证券研究