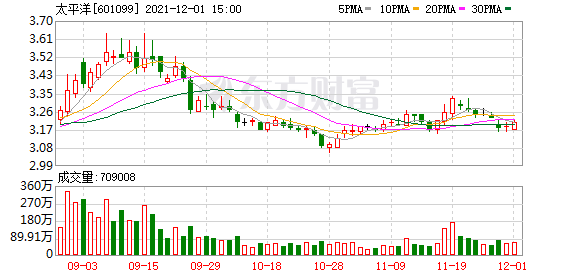

10月份刚收监管罚单的太平洋证券,今日再添一单,而这也是其近15个月的第三单。

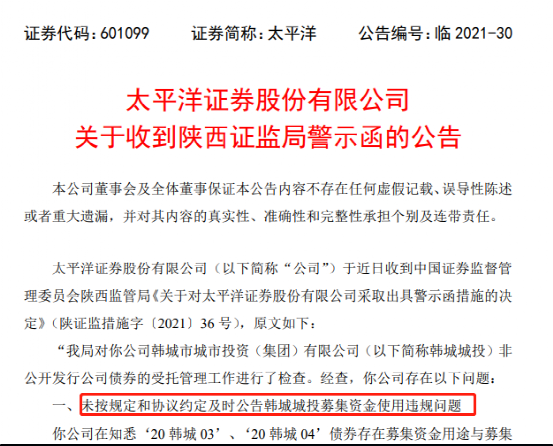

12月1日晚,太平洋公告,于近日收到陕西证监局《关于对太平洋证券股份有限公司采取出具警示函措施的决定》,原因一是未按规定和协议约定及时公告韩城城投募集资金使用违规问题,二是未采取充分手段核查发现韩城城投未披露重大诉讼、主要资产被冻结、未能清偿到期债务等重大事项。

10月的罚单来自四川证监局,原因是太平洋证券保荐的天翔环境2020年末净资产等财务数据存在错报等问题,而公司未发现上述问题,发表的意见与事实不符,且工作底稿粗糙。去年9月的罚单则来自广东证监局,其推荐的新三板公司中钰科技存在财务造假和关联交易不及时披露。

中国基金报记者关注到,从2018年开始,太平洋证券的监管分类评级持续下降,从2017年的A级持续滑落至2020年的CCC级,三年时间评级下降4级,2021年继续维持CCC级。

韩城城投爆雷

太平洋存两大失责

据公告,韩城城投爆雷,太平洋证券存在两大失责。

一是未按规定和协议约定及时公告韩城城投募集资金使用违规问题。公司在知悉“20韩城03”、“20韩城04”债券存在募集资金用途与募集说明书约定不符,以及“20韩城03”债券存在募集资金账户使用不规范的违规情形后,未按照与韩城城投签订的《债券受托管理协议》之约定在五个工作日内向市场公告临时受托管理事务报告。

二是未按规定和协议约定对韩城城投相关重大事项履行勤勉尽责义务。公司在履行受托管理职责过程中,未采取充分手段核查发现韩城城投未披露重大诉讼、主要资产被冻结、未能清偿到期债务等重大事项,未尽到《债券受托管理协议》关于受托管理人持续跟踪监督和关注义务。

最终陕西证监局决定对太平洋证券采取出具警示函的行政监管措施,并要求其自收到决定书之日起十五个工作日内提交书面整改报告。

公开资料显示,韩城城投成立于2005年7月,其股东分别为韩城市人民政府国有资产监督管理委员会和国家发展基金有限公司,二者分别占股86.44%和13.56%。其经营业务主要为基础设施建设、保障房建设及销售、面粉加工及销售,以及煤炭贸易等。

自2018年起,韩城城投及其担保的债项就发生多起逾期、违约。最新案例是9月15日中远租赁和立根租赁向法院申请执行相关债务,被执行标的额分别为1.16亿元和5550万元。

据韩城城投2021年中报,截至2021年6月底其总资产为256.86亿元,总负债194.57亿元,资产负债率75.75%,其中短期借款和一年内到期的非流动负债合计34.66亿元亿元,而账面货币资产仅5.15亿元。经营方面,2021年上半年,韩城城投实现营业收入43.24亿元,净利润为-1.22亿元。

截至目前,债券市场上韩城城投存续债券共7只,合计余额为35.7亿元。

一年又三个月3次吃到警示函

近15个月时间,太平洋证券3次收到证监会各地方分局的警示函。

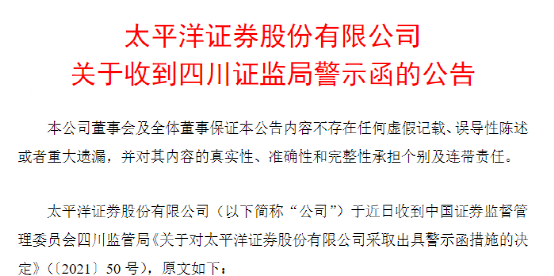

10月12日,四川证监局决定对太平洋证券采取出具警示函的监管措施。

根据处罚决定书,2021年5月28日公司出具天翔环境恢复上市保荐书,在第一节“公司基本情况”等处列示了公司2020年度净利润、净资产等财务数据,第二节“公司存在的主要风险以及原有风险消除情况的说明”提到,天翔环境财务会计文件无虚假记载。但经查,天翔环境2020年末净资产等财务数据存在错报。

此外,公司提供的工作底稿中,收录的与天翔环境部分债权人访谈底稿未记录时间,部分未见对方签字确认,收录报送了要素不全的工作底稿,经指出后才陆续补充完整。“你公司保荐核查未发现上市公司相关问题,发表的意见与事实不符”,四川证监局在处罚决定书中称。

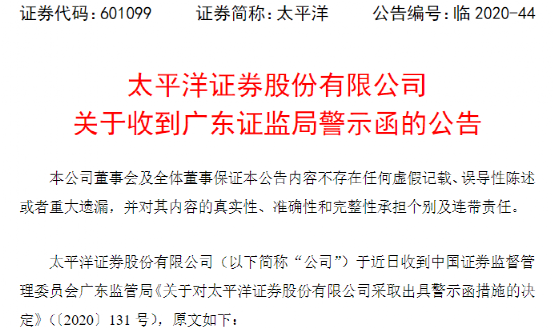

2020年9月19日,对太平洋证券出具警示函的则是广东证监局。

据处罚决定书,太平洋证券是推荐中钰科技在全国股转系统挂牌公开转让并负责持续督导工作的主办券商。中钰科技因信息披露违法违规被广东证监局作出行政处罚。

经查明,中钰科技存在以下违法事实:

一、2015年半年度报告虚增利润。2015年上半年,中钰科技通过虚构与国网浙江省电力公司物资分公司签订输变电工程接地变压器销售合同和4份对应的采购合同,虚构业务收入3407.6万元,虚构成本2555.7万元,导致2015年半年度财务报告虚增利润851.9万元,占当期利润总额的66.72%。

二、关联交易未及时履行审议程序和信息披露义务。2015年上半年,中钰科技与公司实际控制人吴明玉实际控制、并由叶某云代持股权的深圳东禾微科技有限公司、北京清大华康电子技术有限责任公司发生直接非经营性资金拆借共54次,关联交易金额合计1.78亿元,占公司2015年半年报披露期末净资产的114.88%。对于上述关联交易事项,中钰科技未及时履行内部审议程序和临时报告披露义务,也未在2015年半年报中完整披露。

而太平洋在持续督导过程中,未能勤勉尽责、严格履行法定职责,未能及时关注到公司上述违法违规行为并督促其采取有效措施予以整改。在为公司2015年两次股票发行项目出具合法合规性意见过程中,未按照全国中小企业股份转让系统相关业务规则的要求充分履行审慎核查义务,于2015年7月27日及8月12日不当地出具了“公司不存在违反《非上市公众公司监督管理办法》第二章规定的情形”及“公司在挂牌期间及本次股票发行过程中,规范履行了信息披露义务”等专项意见,未能保证所出具文件的真实性、准确性和完整性。

除上述三单外,再往前追溯,2018年5月太平洋证券还收到一次直接来自中国证监会的警示函。

监管评级连降4级

由A类券商跌至C类

中国基金报记者注意到,太平洋证券的投行业务执业质量也体现在了其监管分类评级结果中。

2017年的券商分类评级中,太平洋证券获得了A类A级的结果,但却是近年的一个顶峰。2018年其评级下降2级至BB级,2019年维持BB级,2020年则再降价2级至CCC级,2021年维持CCC级。也就是说,三年时间评级从A类滑落至C类,评级下滑4级。

根据《证券公司分类监管规定》,券商分类评级分A(AAA、AA、A)、B(BBB、BB、B)、C(CCC、CC、C)、D、E等5大类11个级别。分类评级是监管层对券商治理结构、内部控制、合规管理、风险管理、风险控制及业务发展状况的综合评价,直接影响券商投资者保护基金计提比例;净资本、风险资本等核心监管指标计算标准;同时也会影响到新业务资格、监管资源分配、现场/非现场检查频率等。

证券公司分类评级结果最直接的影响就是影响证券公司每年的投保基金缴费比例,如BBB级的券商需要缴付收入的1.5%,A级的券商缴付比例为1%,以此类推。证券公司分类结果还将作为证券公司申请增加业务种类、新设营业网点、发行上市等事项的审慎性条件,各类创新性业务也将优先从A类券商开始试点。此外,证券公司分类评级结果将影响信用评级机构对券商债务偿还能力的评定,高评级有助于降低券商债务融资的利息成本。

证券公司分类评级结果对投资者而言,有助于选择实力良好的券商,为自己服务。

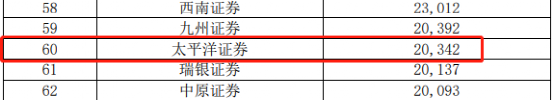

中国证券业协会数据显示,2020年太平洋证券投行业务实现收入2.03亿元,在全行业99家券商中排名第60位。

(文章来源:中国基金报)

文章来源:中国基金报