12月3日,吉林银行公告称,将发行40亿元人民币二级资本债券,发行时间为2021年12月8日。

今年9月18日,吉林银行二级资本债券获吉林银保监局批复,11月17日获人民银行批复,同意该行发行不超过40亿元二级资本债券,并按照有关规定计入该行二级资本。

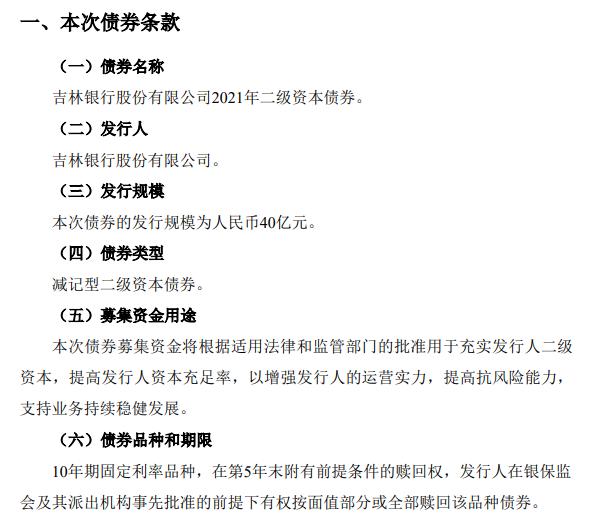

发行计划中披露,吉林银行2021年二级资本债券为减记型二级资本债券,发行规模为40亿元,债券为10年期固定利率品种,在第5年末附有条件的赎回权。本次发行所募集的资金将全部用于补充该行二级资本,提高资本充足率,提高抗风险能力,支持业务持续稳健发展。

联合资信出具评级报告认定,吉林银行主体长期信用等级为AAA,本期债券信用等级为AA+,评级展望为稳定。该信用等级反映了吉林银行本次二级资本债券的违约风险很低。

报告显示,吉林银行在当地金融机构中同业竞争力强,小微企业金融业务形成特色品牌;增资扩股使得资本实力进一步增强;存款规模稳定增长,储蓄存款、定期存款等核心负债占比提高,财务杠杆水平下降,有助于保障未来资产端业务的稳定发展。

报告同时指出,吉林银行受多方面影响,资产质量面临一定下行压力,贷款拨备水平仍有待提升;资产减值准备计提对盈利水平产生一定负面影响,非标资产压降以及新增贷款利率水平较低,盈利水平将持续承压。

截至2021年6月末,吉林银行总资产4544.83亿元,总负债4163.14亿元,上半年实现营业收入53.94亿元,净利润9.96亿元,不良贷款率1.79%,拨备覆盖率154.93%。

募集说明书中,吉林银行以2021年6月末财务数据进行测算,本次二级债券发行完毕后,该行资本充足率将上升至12.69%,增长1.1个百分点。

(王晓雨 )