编者按:美国东部时间本周五,中概股再度被“血洗”。当天跌幅超过10%的中概股数量达87家。

中概股暴跌主要有三个原因,一是奥密克戎变异毒株的担忧情绪主导市场,加上11月非农数据逊于预期均拖累指数。其次是监管层面,美国证券交易委员会(SEC)2日宣布通过一项法规修正案,要求在美上市中资企业披露更多信息。有机构人士称,中概股大跌与中证协12月3日出台的收益互换新规也有一定关联;三是,滴滴从美股退市也引爆资金对中概股信任危机。

这次中概股是全线下跌,几乎无一幸免。如爱奇艺跌超15%,虎牙直播、携程网跌超12%,腾讯音乐、蔚来跌超11%,小鹏汽车跌超9%,唯品会、好未来、知乎、阿里巴巴、拼多多跌超8%,百度、京东、哔哩哔哩等跌超7%。中概股遭遇“血洗”之下,后市何去何从引发市场高度关注。

本文将聚焦互联网龙头阿里巴巴暴跌下的投资机会,深入分析其股价腰斩后的投资价值。

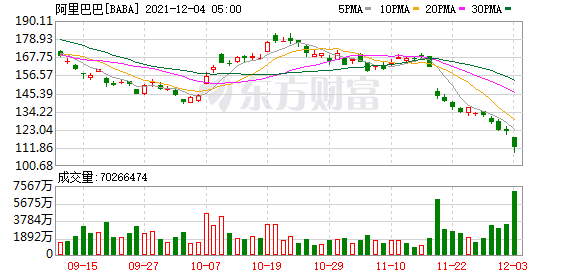

本周,作为中国互联网龙头阿里巴巴港股股价再创4年新低。12月2日,盘中一度跌至120.1港元。2021年以来,阿里巴巴美股及港股均大幅下挫超47%,港股市值蒸发2.39万亿港元,接近腰斩。与港股头名腾讯相比,阿里市值仅剩下半个多腾讯。

面对阿里股价大跌,投资机构也出现较大分歧。从2021年第三季度末的美股持仓情况看,贝莱德、淡马锡等机构均减持了阿里,不过,芒格所在的Daily Journal还在持续加仓阿里,桥水也对其进行大幅增仓。此外,大摩在今年10月,也给予阿里美股220美元的目标价,相较当前股价还有80%左右的上涨空间。

股价大跌是政策和经济疲软叠加所致

自今年2月以来,阿里股价便进入下行通道。对于下跌的原因,市场形成共识的就是政策的影响。量潮科技创始人张果对《红周刊》表示,“今年国家对互联网平台各种垄断行为集中进行打击清算,阿里曾通过很多类似于二选一的垄断策略,这使商业模式受到很大的冲击。同时,这也是导致整个互联网行业增长停滞的结果,可以看到不只是阿里巴巴一家股价下跌。不过,单看股价没有意义的,主要还是要从市场份额、利润率、现金流等看公司基本面。”

除了政策,阿里巴巴的基本面也确实令不少投资人担忧。财报显示,阿里2022财年二季度(对应自然年2021年三季度)经调整净利润285.2亿元,同比下降39.4%。而且公司客户管理收入同比增长3%,增速下滑明显,核心商业交易平台业务的EBITA Margin为64.83%,同比下滑5.3%。零售平台业务作为公司最主要的盈利来源,其盈利能力近几个季度均出现下滑,机构分析认为,这主要是因为对淘宝特价版、淘宝直播、聚划算等的投入所致。

“阿里的境况是中国互联网公司的一个缩影。全球经济低迷,互联网经济内增乏力,外拓无门。前期高压反垄断、疫情反复、限制投资,加上消费低迷、企业负面,多元因素相互作用已经构成了阿里的发展瓶颈。”深度科技研究院院长张孝荣对记者表示,他进一步指出,“瓶颈不破,阿里股价或许还会下跌。”

另有一位不愿具名的业内人士对《红周刊》表示,“阿里的财报是结果,平台上的商家一旦不受二选一的约束,就是多平台开店卖货,原来是京东平台,还好不影响服饰与生活商品,拼多多通过微信朋友圈与微信群的诱发红包砍价,则是降维打击,淘宝商家买关键词的搜索模式就破坏了。第二个打击是抖音与快手的短视频直播,商家直接将小店与自己挂钩卖货,或者通过粉丝达到10万以上的大主播挂货分成模式。阿里自有的流量中只有微博,通过微博大V的流量模式被旁路了。微信现在打开与淘宝的流量链接,但不是直接分发与链接。现在拼多多都没有这个待遇,所谓的审核也是要通过微信的算法决定。此外,阿里巴巴1/3股权的支付宝蚂蚁集团的消费信贷与小额信贷被实收资本的银行业务约束,采用纯粹的支付,这个被微信支付完全超越;阿里巴巴的战略投资特别是从银泰到苏宁与到大润发的改造均是败笔。”

IPG中国首席经济学家柏文喜对《红周刊》表示,“阿里之前依靠自身构筑的生态圈形成了巨大的竞争优势与又宽又深的护城河,并携平台与流量优势四面出击大肆征伐,这也是支持之前阿里高估值与股价成长的基础。但是随着重视国内信息安全与打破互联网寡头垄断的新政推进,阿里被迫将生态圈和数据资源对外开放,之前的护城河存在消失的危险,阿里面临的竞争将大大加剧,阿里股价腰斩背后释放了行业竞争格局变动和行业竞争加剧,乃至进一步打破互联网寡头垄断这一政策走向的信息。”

机构观点分歧

桥水等加仓贝莱德等减持

面对跌跌不休的股价,机构观点也出现较大分歧。在多空交织之下,其中最具代表性的芒格旗下Daily Journal对阿里一如既往的“看多”,据其向美国SEC提交的13F报告显示,其还在继续加仓阿里。

数据显示,Daily Journal于今年第一季度建仓阿里,在3月底的持股数为165320股,以当时的股价计算持仓市值约3750万美元。尽管此后阿里股价走入下行通道,开启一路下跌模式,但在二季度坚定持有阿里。最新的第三季度13-F文件显示,自7月份以来,Daily Journal将阿里巴巴的持仓数量又增加了82%。

对于大举持仓一家中国电子商务巨头,Daily Journal早在4月份的声明中即表示,“公司持有且需要一些证券作为现金等价物。这些现金等价物通常是美国国债。但是,由于当前美债回报率如此之低,公司转而投资了普通股。”也就是说,Daily Journal将之前投资美债的一部分资金转投了阿里巴巴。声明还补充,若不是一只股票的长期前景“看起来不错”,否则它就不能被视为良好的现金等价物。

与此同时,桥水也加大了对阿里的持仓。其公布的第三季度13-F文件显示,三季度桥水增持阿里187.12万股,增持后,在公司股票持仓中排名第7位。

相比桥水等大幅买入,其他机构的态度则明显不同。观察阿里2021年三季度财报机构汇总信息,当季13F申报人持股相比前一季度下降45.41%,对冲基金的这一数值则下降50.89%。

阿里很多商业模式需要重塑

阿里云则是亮点

机构博弈之下,阿里何去何从引发投资人思考。

张孝荣认为,“巨头们股价正在调整期,很难再回到历史高点。原因在于监管压力较大,市场流量见顶,疫情阴影不散,国际关系存在不确定性,未来宏观经济形势严峻等等。整体来看,野蛮生长的下半场已经结束,产业发展进入成熟期,稳定取代了高速增长,投资者也应该理性对待。”

与此同时,如何看待当下的互联网平台估值提升的逻辑,也备受关注。华宝基金首席经济学家李慧勇对记者表示,互联网的商业模式正在重塑,过去的流量变现主要是广告、游戏、互联网金融等,在共同富裕、反垄断、加大个人隐私保护、加强税收监管的情况下,很多商业模式遭遇重创,面临重塑。在看到新的增长点之前,很难给一个确定的估值,我建议还是等等看。

不过,上述匿名人士强调,“阿里云业务是阿里巴巴的亮点。”

财报显示,2021年三季度阿里云计算季度收入达到200.1亿元,同比增长33%,主要由互联网、金融服务和零售行业客户收入的强劲增长所推动。本季度云计算业务经调整EBITA实现盈利4.0亿元,连续四个季度实现盈利,而去年同期则亏损5.7亿元,环比EBITA持续提升,本季度环比提升16%。

目前,阿里巴巴云计算的市场份额在全球仅次于亚马逊和微软,跻身前三。对此,高瓴前董事总经理、中国社会科学院研究生院特聘导师赵小兵此前在接受《红周刊》记者采访时表示,“虽然阿里巴巴目前的云计算营收规模还不大,但其已经有了先发优势。因为作为国内领先电商平台的阿里巴巴,就是为了中国的消费品制造企业解决线上销售问题,那么,阿里巴巴就可以掌握一手的销售数据,并且可以率先了解消费品企业的业务流程,这就为阿里巴巴在制造业上云提供了壁垒。所以,在阿里巴巴未来参与到三四十万亿的消费品制造业的数字化转型中时,其增长空间巨大。”

(文章来源:证券市场红周刊)

文章来源:证券市场红周刊