12月5日晚间,凯撒旅业、众信旅游均公告称,鉴于本次重大资产重组采取吸收合并的方式涉及较多环节,且受疫情以及本次交易的市场环境变化影响,继续推进本次重大资产重组事项可能面临较大不确定性风险,双方共同决定终止本次交易事项。

上述交易事项始于6月11日,凯撒旅业与众信旅游签署《合作意向协议》。6月28日,凯撒旅业发布交易预案,公司拟以发行A股方式换股吸收合并众信旅游,并且拟采用询价方式向不超过35名特定投资者发行A股股票募集配套资金。

凯撒旅业称,本次交易可以整合双方资源,发挥协同效应,谋定疫后出境市场,创造新的价值增量。同时,面向国内国际市场多元化经营,打造具有国际水准、国内一流的现代旅游企业集团。

凯撒旅业与众信旅游均为国内出境游业务的龙头企业之一。其中,凯撒旅业以旅游零售业务为主,专注欧洲市场并兼顾其他市场,特别是新兴小众目的地的开发;众信旅游深耕出境旅游批发业务,通过整合上游旅游资源,为各类人群提供有主题、有特色、高性价比的旅游服务,除了保持欧洲、美洲市场优势外,在亚洲短线周边游上亦具有较强优势。

彼时,外界将上述合作看成是在疫情背景下,两大旅游业上市公司“抱团取暖”。定期报告显示,凯撒旅业、众信旅游2020年业绩均大幅下滑,2021年前三季度净利润分别为-2.59亿元、-2.05亿元。

不过,凯撒旅业6月28日召开董事会,在审议上述合作的相关议案时,海航旅游集团有限公司(下称“海航旅游”)推荐的3名董事刘志强、陈明及徐伟均投出反对票,反对理由是换股吸收合并尚处于预案阶段,需随方案的逐步推进进一步论证研究。

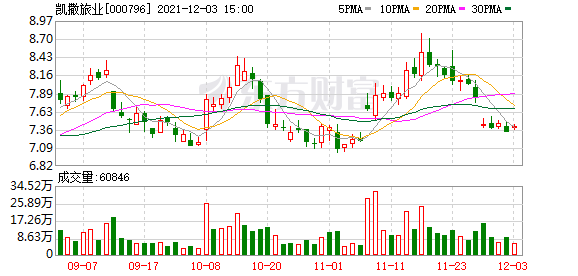

截至2021年9月30日,海航旅游持有凯撒旅业21.83%的股份比例,为凯撒旅业的第二大股东。根据交易预案,若完成上述交易,海航旅游的持股比例将稀释至10.07%。不过,凯撒旅游当时安排了异议股东的保护机制,异议股东收购请求权的价格为8.93元/股。

如今上述交易终止,众信旅游表示,将进一步紧抓中国旅游行业迭代新机遇,持续深耕国内旅游市场,加深国内游、省内游和周边游市场的开拓力度,潜心专注打造精品高端旅游产品,为旅游市场的恢复持续蓄能赋能。同时,公司将利用资本市场的多渠道融资方式募集资金,积极推进公司的后续发展。

(文章来源:上海证券报)

文章来源:上海证券报